Усреднение

Робот-усреднятор (с исходниками)

- 25 апреля 2019, 20:19

- |

Одновременно я оставлю без работы половину говноуправляющих, которые выманивают у клиентов их кровные, а потом радостно ставят их на однотипных роботов, забирая, в случае удачи, свою комиссию.

Больше тебе, дорогой инвестор, не надо приглашать каких-то мошенников, чтобы слить свой депозит. Это, в полностью автоматическом режиме, можно сделать самому!

Заработать также можно самому. С какой-то вероятностью. Ну как всегда.

Представляю: TurboMartin. Настоящий, суровый, классический усреднятор.

Как работает алгоритм:

1) Робот ищет точку входа на основании простейшего пересечения ценой скользящей средней снизу вверх. Робот работает только в лонг.

2) Робот, находясь в режиме набора позиции, усредняется при выполнении двух условий: падении цены не менее, чем на параметр StepSize от последней сделки, и плюс, опять же, должно быть пересечение ценой скользящей средней вверх. Таким образом мы пропускаем длительные вертикальные ножи, стараясь растянуть усреднение как можно шире.

( Читать дальше )

- комментировать

- ★103

- Комментарии ( 58 )

Как не зависнуть в падающей бумаге?

- 13 марта 2019, 18:58

- |

Многие из нас сталкивались с тем, что акция, за которой мы внимательно следим, начинает падать и с каждым днем снижается все больше и больше. В какой-то момент у нас может возникнуть сильное непреодолимое желание купить эту бумагу, особенно если анализ фундаментальных или технических факторов указывает на то, что бумага является перепроданной.

И вот, зажав в потном кулачке заветную денежку, замирая от ужаса и надежды, мы наконец-то решаем, что настал долгожданный момент, который сделает нас богатыми! Мы покупаем падающую бумагу, но она, как правило, продолжает снижаться! Но ведь она так перепродана, дальше ведь уже точно не упадет – думаем мы. И покупаем еще и еще, усредняя свою убыточную позицию. Но чем больше убыток, тем сложнее его зафиксировать. Убыток в 2%, зафиксировать просто и легко, убыток в 20% уже очень тяжело, а в 50% почти невозможно. Если же вы усредняетесь, то раньше или позже попадете в ситуацию, когда ваш убыток достигнет 20% или выше и выйти из сделки будет психологически очень сложно.

( Читать дальше )

21:30 МСК Ежики не унимаются...

- 11 февраля 2019, 21:39

- |

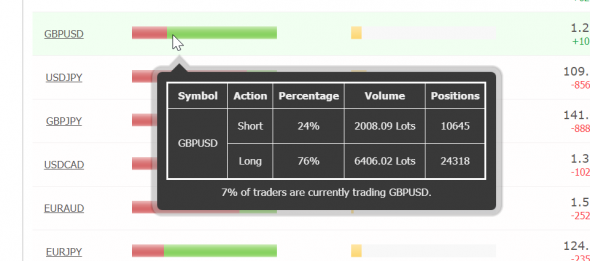

В моменте фунт — очередной перелой дня. Краткосрочный даун тренд снова набирает силу. А у нас что? Верно… +4% к любителям баить. В 18.00 было 72 на 28% а сейчас 76 на 24% (на пятницу вечер было 67 на 33% то бишь прирост за понедельник 9% в баях).

Обращаю ваше внимание, что их никто не заставляет это делать — баить. Ни ДЦ (который станет плохим потом :) ), ни ММВБ с их 25 или каким там декабря, ни даже КУККЛ ни даже КУКЛОВОДЫ КУККЛА…

А только их собственное видение рынка. Так может что то с этим надо делать? С видением?

Картинка с фунта М15

Картинка с БАЙерами

( Читать дальше )

Вкладывать ли 1000 долларов ежемесячно в Apple в течение 30-60 месяцев подряд?

- 23 ноября 2018, 09:28

- |

Поскольку никто не знает когда начнется кризис, сколько он продлиться, когда начнется восстановление и когда снова будем на хаях, я хочу рискнуть.

Рассмотрел 2 исторических периода: лучший и худший.

5 лет инвестиций и затем выход из бумаги на текущем уровне.

Инвестиции в Apple с 1 августа 2013 по 1 августа 2018

01.08.13 70 х 1000 = 70 000

01.08.14 103 х 1000 = 103 000

01.08.15 113 х 1000 = 113 000

01.08.16 106 х 1000 = 106 000

01.08.17 164 х 1000 = 164 000

01.08.18 хай на 228 выход из бумаги

Итого 556 000: 5000 = 111 средняя цена в портфеле

Рост +105% или 15% годовых в течение 5 лет

С реинвестированием дивидендов: 556 000 — 10% = 500 400: 5000 = 100 за акцию.

Рост + 128% или 17,9% годовых в течение 5 лет.

====================================Инвестирование в Apple в период с 1 апреля 2011 г. по 1 апреля 2016 г.

01.04.11 50 х 1000 = 50 000

01.04.12 83 х 1000 = 83 000

01.04.13 63 х 1000 = 63 000

01.04.14 84 х 1000 = 84 000

01.04.15 125 х 1000 = 125 000

Итого 405 000: 5 000 = 81 средняя цена за акцию в портфеле.

01.04.16 – дно, цена акции 94

Рост за 5 лет – 16% или 3% ежегодно.

( Читать дальше )

Как пережить кризис при долгосроке?

- 22 ноября 2018, 10:24

- |

Возьмем для модели кризис 2008 года.

Примем индекс S&P 500 как цену за 1 «акцию».

Вход будет самым неудачным на пике на уровне 1549 за «акцию» 1 октября 2007 г.

Было куплено 100 акций на сумму 154 900.

Покупка 1 раз в год — 100 акций – 1 октября.

Инвестиционный резерв 450 000.

При падении на 30% до 969 покупаем 1 октября 2018 г. 100 акций – 96 900

Если было бы падение еще на 50% до 485, было бы куплено еще 100 акций.

Далее 1 октября 2009 покупаем 100 акций на 105 700

Далее 1 октября 2010 покупаем 100 акций на 118 300

Далее 1 октября 2011 покупаем 100 акций на 125 300

Итого 601 000 за 500 акций – 1202.

При индексе 1 октября 2012 г. 1412.

Прирост 18% за 5 лет. Или 3,37% среднегодовых в валюте (без учета реинвестирования дивидендов).

Рыночная неэффективность в торговой системе. Для тех, кто давно хочет денег... часть 3.б

- 02 ноября 2018, 10:15

- |

Часть 3.б Видимо, опять не последняя.

И я снова выношу в начало статьи мысль, уже прозвучавшую в предыдущих трех частях:

smart-lab.ru/my/Elwood/blog/all/page2/

smart-lab.ru/blog/480438.php

smart-lab.ru/blog/491407.php

… биржевые спекуляции давно уже потеряли связь с реальной экономикой и превратились в сетевую компьютерную игру для взрослых, задачей в которой является угадать, где окажется движущаяся на мониторе точка, оставляющая за собой след в двумерном пространстве «Цена-Время».

Взрослые, играющие в эту сетевую игру, прилагают широкий спектр усилий, чтобы разгадать тайну формирования этой траектории: от наблюдения за ценой до наблюдения за наблюдающими за ценой.

Вот за этим занятием мы их и застанем в поисках рыночной неэффективности))).

Поиск неэффективности по смыслу похож на решение школьной задачи по динамике.

Эту аналогию я приводил в своей книге «Я — трейдер. Спекулятивная бихевиористика».

( Читать дальше )

Смена ТС советы:

- 03 октября 2018, 19:32

- |

Моя ТС была приносящая прибыль но требующая повышенной эмоциональной нагрузки.

Суть этой ТС когда зашел (зашорти) в сделку, и цена идет против меня, усредняю позицию и добавляю шорты повышая среднюю, ну и на коррекции часть или всю позу закрываю, профит небольшой, посадка в моменте большая, но если досидеть как говорится до «Шорты наливаются прибылью» то профит может быть. Но данная ТС сильно выматывает. Бывает маринуют максимум 2-4 часа, и если потерять бдительность, можно пропустить начала коррекции, открытая позиция по которой даст профит, который будет приемлемый и хорошо улучшит среднюю.

ТС проходила испытания с усреднением равными лотами, т.е. не Мартином, депо так бережется лучше но и коррекция нужна хорошая.

Как вариант все таки надо вместо усреднения, надо крыть позицию т.е. в простонародье резать Лосика в месте с остальными.

Торгую Сишку, поза держится до 4 часов. Просто надоело уже сидеть под нагрузкой.

( Читать дальше )

Всеми любимое усреднение

- 24 мая 2018, 08:11

- |

А поскольку в офисе в 7 утра делать нечего, то пост.

Я люблю усреднение. Очень люблю. Знаю что это типа нехорошо, но позволяю.В продолжение срача дискуссии об этом прекрасном стабильном способе заработать слить, расскажу некоторые моменты по своей торговле.

1) Вход. Сначала смотрим дневку — общее направление. При умеренном тренде встаем в его сторону. При неумеренном тренде (когда цена аццки улетела за дневной боллинджер и намечается что-то вроде взлета доллара в 2014-м) — встаем против него, но лучше вообще не встаём.

2) Теперь смотрим что-то поменьше — 15 или 5 минут. И тут нам нужен жесткий контртренд. Я обычно использую отбой от края того же Боллинджера (ну что поделаешь — любимый индюк).

3) Вход осуществляется минимальным одним контрактом. Жирно входить не торопимся, всё успеется. Осознаем, что при таком входе без усреднение нам не страшно падение инструмента даже на 50%. Например, вошли 1 контрактом в лонг во фьючерс Газпрома. падение на 50% лишит нас 7000 рублей. Плюнуть и растереть.

( Читать дальше )

Усреднение - часть моей стратегии

- 22 мая 2018, 08:21

- |

Я очень часто пользуюсь усреднением для кратко-среднесрочных спекуляций. Хорошо или плохо решает каждый сам за себя. По крайней мере, когда я торгую без плечей, меня это совершенно не напрягает. Это дает мне возможность сдать позицию даже с профитом, не доходя до первоначальной точки входа при изменении цены.

Для себя я считаю так: допустим при начальном пуле в 1000$ я никогда не беру акции дороже 100$, в основном это акции до 50$, это дает мне возможность докупать акции, если цена пойдет вниз и, тем самым, улучшая позицию как качественно, так и количественно.

Естественно количество усреднений зависит от динамики движения цены.

Конечно, при этом комиссия по сделкам увеличивается, но мне не дано такого чутья, что бы зайти в акцию сразу на весь кэш в самой нижней точке локального дна и сдать акцию в самой верхней точке локального хая.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал