ФРс

Федеральная резервная система опубликовала заявление FOMC. Текст на русском. В ближайшее время будет целесообразно повысить целевой диапазон ставки (не уточнили когда). QE прикроют в начале марта 2022

- 26 января 2022, 22:08

- |

26 января 2022 года

Федеральная резервная система опубликовала заявление FOMC

Для выпуска в 2:00 вечера по восточному времени

Показатели экономической активности и занятости продолжали укрепляться. Секторы, наиболее пострадавшие от пандемии, улучшились в последние месяцы, но на них влияет недавний резкий рост числа случаев заболевания COVID-19. В последние месяцы наблюдается значительный рост числа рабочих мест, а уровень безработицы существенно снизился. Дисбалансы спроса и предложения, связанные с пандемией и возобновлением экономики, по-прежнему способствуют повышению уровня инфляции. Общие финансовые условия остаются благоприятными, частично отражая политические меры по поддержке экономики и приток кредитов американским домохозяйствам и предприятиям.

Путь развития экономики по-прежнему зависит от хода распространения вируса. Ожидается, что прогресс в области вакцинации и ослабление ограничений на поставки будут способствовать дальнейшему росту экономической активности и занятости, а также снижению инфляции. Риски для экономических перспектив сохраняются, в том числе из-за новых вариантов вируса.

( Читать дальше )

- комментировать

- Комментарии ( 8 )

ФРС оставил ставку без изменений 0,25%. Решения по реализации денежно-кредитной политики

- 26 января 2022, 22:07

- |

Январь 26, 2022

Федеральная резервная система опубликовала заявление FOMC

Для выпуска в 14:00 .m. EST

Показатели экономической активности и занятости продолжали укрепляться. Секторы, наиболее пострадавшие от пандемии, улучшились в последние месяцы, но на них повлиял недавний резкий рост случаев COVID-19. В последние месяцы прирост рабочих мест был значительным, а уровень безработицы значительно снизился. Дисбаланс спроса и предложения, связанный с пандемией и возобновлением экономики, по-прежнему способствует повышению уровня инфляции. Общие финансовые условия остаются благоприятными, отчасти отражая политические меры по поддержке экономики и притока кредитов в домохозяйства и предприятия США.

Путь экономики по-прежнему зависит от хода вируса.

( Читать дальше )

ФРС ускорила процесс сокращения выкупа активов до $30 млрд в месяц, оставила ставку на уровне 0.25%

- 26 января 2022, 22:01

- |

FOMC — ставка ФРС = 0.25% (прогноз 0.25% / пред 0.25%)

ФРС ускорит сворачивание экстренного стимулирования в 2 раза с февраля — до $30 млрд в месяц

👉 по $20 млрд в месяц в госбондах (ранее $10 млрд)

👉 по $10 млрд в месяц в ипотечных закладных (ранее $5 млрд)

👉 ФРС завершит сворачивание QE в марте

👉 Комитет ожидает, что с инфляцией, значительно превышающей 2 процента, и сильным рынком труда вскоре будет уместно поднять целевой диапазон ставки по федеральным фондам

👉 Дисбаланс спроса и предложения, связанный с пандемией и возобновлением работы экономики, продолжает способствовать повышению уровня инфляции

👉 Риски для экономических перспектив сохраняются, в том числе из-за новых вариантов вируса

👉 Комитет рассматривает изменения в целевом диапазоне ставки по федеральным фондам как основное средство корректировки курса денежно-кредитной политики.

👉 Комитет ожидает, что сокращение размера баланса Федеральной резервной системы начнется после того, как начнется процесс увеличения целевого диапазона ставки по федеральным фондам

В ожидании ФОМС

- 26 января 2022, 21:42

- |

Планирую написать небольшую статью, в которой поясню, по чему контроль за инфляцией в США потерян на долгие годы.☝️ссылка на телеграмм

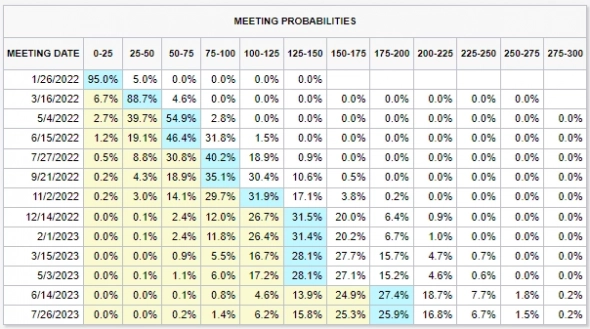

В ожидании: Повышение процентных ставок неизбежно, и для нас тут, интересны, только сроки и темпы. Я считаю, что рынок первые 4 -5 повышения переживет, можете не сомневаться, снижения рынка не жду. SP500 long

☝️⁉️Важно: Важно, то, как ФРС сделает оценку экономическому росту США на 2022 год при программе QT. Я даже гадать не хочу, как рынок будет реагировать на сокращение баланса, это нам должен обозначит ФРС, а мы посмотрим, как их ожидания будут соответствовать рынку. Думаю, что ФРС продолжит терять контроль над инфляцией.

( Читать дальше )

Резвятся пока!

- 26 января 2022, 18:51

- |

Конечно ставку не поднимут, но и приятных новостей для рынка не жду.

Ну а пока в лидерах роста XLK — технологический сектор. Далее JETS (авиа) и XOR (Нефть и газ)

Но VIX начал рост (почти 30).

Так что думаю музыка будет играть недолго.

Больше идей в канале

https://t.me/Pitchfork_on_stock

Конференция на заседании ФРС.

- 26 января 2022, 14:42

- |

Сегодня в центре внимания участников рынка будет заседание ФРС.

Январское заседание ФРС является проходным, на нем не будут представлены новые прогнозы, а повышение ставки ранее окончания активной фазы программы QE в первой половине марте невозможно.

В 22.00мск рынки получат краткое сопроводительное заявление ФРС, пресс-конференция Пауэлла начнется в 22.30мск.

Согласно логике, у ФРС нет необходимости в наращивании ястребиной риторики в текущей ситуации геополитической напряженности на фоне падения фондового рынка и ужесточения финансовых условий.

ФРС может указать в сопроводительном заявлении о готовности повысить ставку на ближайших заседаниях, но не указывать конкретно заседание 16 марта.

Пауэлл может подтвердить вероятность повышения ставки в марте в случае, если экономика США продолжит рост уверенными темпами при отсутствии иных потрясений.

В отношении сокращения баланса Джей может повторно заявить о том, что дискуссия ФРС в отношении сроков и темпов сокращения баланса ещё не окончена, обсуждение продолжится на следующем заседании.

( Читать дальше )

Повышение ставок ФРС определенно замедлит восстановление Азии — МВФ

- 26 января 2022, 12:36

- |

Шокирующий прогноз! КРИЗИС и РЕЦЕССИЯ в 2023, а ФРС выкупает акции

- 26 января 2022, 12:04

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал