ФРс

США: QT продолжается, но Йеллен помогает

- 07 августа 2023, 09:05

- |

ФРС постепенно продолжает сокращение баланса, за неделю портфель ценных бумаг сократился на $33 млрд, за последние 4 недели – на $79 млрд, общий баланс сокращался на $97 млрд за 4 недели за счет погашения части кредитов FDIC до $8.2 трлн.

Правда в этот раз Минфин США, у которого в начале месяца достаточно большие расходы, потратился со счетов на $89 млрд со своих счетов в ФРС, сократив объем средств на них до $461 млрд, потому долларов в системе стало даже больше.Учитывая, что на конец 3 квартала Минфин США хочет иметь на счету $650 млрд, а на конец года $750 млрд – он до конца года будет изымать ликвидность из системы, то же самое планирует делать ФРС.

При этом, Минфин США вынужден будет финансировать высокий дефицит бюджета и планирует чистые рыночные заимствования в 3 квартале на $1 трлн, из которых $178 млрд облигациями, а остальное векселями до года, а в 4 квартале Йеллен хочет занять $0.85 трлн, из которых уже $339 облигациями, учитывая займы в июле им нужно занять еще $1.5 трлн нетто-займов, из которых около 2/3 – векселя и 1/3 – облигации. Давление на долговой рынок может еще больше усилиться, особенно после психологического действия в виде снижения рейтинга, которое заставляет рынок чуть больше задумываться об устойчивости бюджета США.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Хотите правду про цифровой рубль? Ловите!

- 06 августа 2023, 00:45

- |

Может быть, «самая ожидаемая рецессия» все-таки не наступит

- 03 августа 2023, 09:15

- |

Призывы к одной из самых обсуждаемых рецессий в истории начинают отступать.

«Мы повысили наши прогнозы роста экономической активности в этом и следующем году и больше не ожидаем, что экономика впадет в легкую рецессию», — написал во вторник экономист Bank of America в США Майкл Гапен.

Теперь Bank of America считает, что повышение процентной ставки ФРС закончится «мягкой посадкой, когда рост упадет ниже тренда в 2024 году, но останется положительным». Переход группы экономистов Bank of America от умеренной рецессии в 2024 году к полному отсутствию рецессии происходит на фоне растущего оптимизма в отношении состояния экономики США.

Председатель ФРС Джером Пауэлл заявил на прошлой неделе, что сотрудники центрального банка больше не видят рецессии в 2023 году. Goldman Sachs недавно снизил свои шансы на рецессию в следующие 12 месяцев до 20% с 25%. Ее главный экономист Ян Хациус согласился с призывом Гапена, поскольку Goldman прогнозирует, что следующей фазой экономики США будет «невпечатляющий рост». Даже такие корпорации, как Caterpillar (CAT), говорят, что деловая активность развивается лучше, чем первоначально опасались.

( Читать дальше )

Инфляция и зарплаты в США в последнее время демонстрируют замедление роста

- 01 августа 2023, 09:54

- |

Согласно данным Министерства труда, опубликованным в прошлую пятницу, индекс стоимости рабочей силы — широкомасштабный показатель заработной платы и дополнительных выплат — повысился на 1% во 2-м квартале (наименьшим образом с 2021 года).

Обнародованный в этот же день другой отчет показал, что общий ценовой индекс расходов на личное потребление (PCE), который является приоритетным для ФРС индикатором инфляции, в июне увеличился на 3% по сравнению с прошлым годом, что является минимальной величиной за более чем двухлетний период. Базовый же ценовой индекс расходов на личное потребление (Core PCE), не учитывающий продукты питания и энергоносители и считающийся более достоверным показателем основной инфляции, вырос на 4.1% (меньше, чем ожидалось), что также явилось наинизшим значением с 2021 года.

( Читать дальше )

ФРС и бараны

- 31 июля 2023, 16:21

- |

что США проиграли

а значит

среднегодовая цена на нефть

в 2024 году установится в диапазоне 40

Почему ФРС сейчас банкротит банки в США

Потому что эти бараны покупают нефть

тем самым создают большие убытки для системы

Но а разгребать опять придётся ФРС

В общем ФРС придётся применить радикальные меры

ФРС не ожидает наступления рецессии в США

- 31 июля 2023, 12:08

- |

По итогам прошедшей недели индекс доллара показал подъем на 0,65% против роста на 1,21% неделей ранее. К концу июля индекс DXY торгуется возле 101,5 п.

Самым важным событием прошедшей недели стало заседание Федеральной резервной системы США. По его итогам была ожидаемо повышена ставка по федеральным фондам на 25 б. п. до 5,25-5,5% годовых. Ее текущий уровень – максимальный с начала 2001 года. Следующее заседание регулятора состоится 19-20 сентября. Наиболее вероятным сценарием рынок сейчас считает сохранение осенью ставки на прежнем уровне.

Глава ФРС Джером Пауэлл по итогам заседания повторил, что у регулятора нет четко намеченного плана относительно дальнейших изменений ставки, и все будет зависеть от поступающих данных. ФРС практически оставила возможность повысить ставку осенью.

Глава ФРС подтвердил, что снижения ставки в текущем году не предвидится. По его словам, экономике США, вероятно, придется пережить период замедления роста и ухудшения на рынке труда, чтобы инфляция достигла целевого показателя в 2%. Однако он добавил, что Федрезерв не ожидает наступления рецессии в США.

( Читать дальше )

Илон Маск обижает старожила Твиттера, а вокруг сверхпроводников поднимается сверххайп

- 31 июля 2023, 07:57

- |

Дедолларизация банкоматов

«Известия» обзвонили крупнейшие российские банки и выяснили, что почти все они перестали позволять вносить наличные доллары/евро через свои банкоматы (через кассу – можно). Дескать, только лишние траты на обслуживание всей этой недружественной валюты, а толку с точки зрения прибыли – никакого!

Разве что вот Тинькофф решил эту проблему «остроумно»: опцию приема валюты в банкоматах они оставили, но за скромную комиссию в 5% от суммы. Не нравится – просто пройдите в ближайшую кассу физического офиса Тинькофф и там бесплатно внесите!!! (Лол.)

Райффайзен пошел еще дальше, и забанил прием и покупку валюты еще и в своих кассах. Дедолларизация и деевризация продолжает шагать по стране, короче.

( Читать дальше )

⚡️СНП 500 идем на покорение новых исторических вершин

- 30 июля 2023, 18:15

- |

Друзья, выкладываем на стол горячую инвестиционную идею по американскому индексу #nasdaq100 🔥🔥🔥

Всем доброго времени суток, товарищи финансовые старатели!

Сегодня мы постараемся с вами прикинуть высокотехнологичные варианты по высокотехнологичному американскому насдаку. Сначала пробежимся по фундаментальным данным, а затем проведем разлиновку графика.

ФУНДАМЕНТУМ.

Как всегда во краю угла у нас стоит глава ФРС Джером Пауэлл. Он по традиции «наказан» за большое количество водяного состава в своем выступлении от 26 июля. В этот раз из его речи стало понятно, что потолок ставок ФОМС уже во всю касается головы и ждать новое повышение банковского процента в сентябре уже, скорее всего, не приходится. Все это топливо для роста «рисков»* против гринбека.

*Корреляцию политики ФРС по процентным ставкам с поведением рисковых активов (к которым помимо криптоактивов также относятся штатовские индексы) — вы можете посмотреть в нашей аналитической статье, посвященной данной тематике:

( Читать дальше )

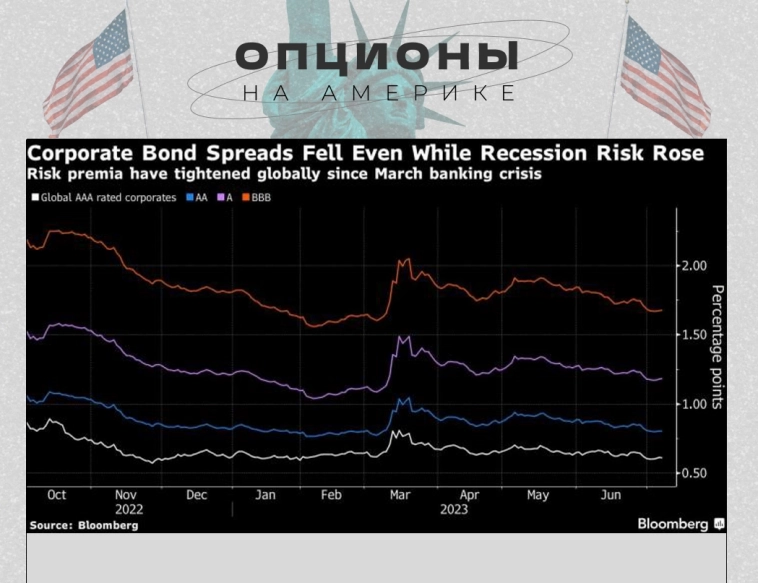

Уолл-стрит готовится к великому ужесточению кредитной политики: Credit Weekly

- 30 июля 2023, 12:06

- |

Судя по последним опросам банкиров, по обе стороны Атлантики, наконец, приближается великое ужесточение условий кредитования.

После объявления о новом повышении процентной ставки в среду председатель Федеральной резервной системы Джером Пауэлл дал понять, что проведенный в понедельник опрос общественного мнения старшего кредитного специалиста, в котором обычно участвуют более 80 кредиторов, покажет ужесточение стандартов кредитования. За масштабом снижения будут внимательно следить.

Спасибо ограничительной денежно-кредитной политике и банковским беспорядкам за то, что они создали головную боль для заемщиков по всему миру, от семейных пар до компаний с голубыми фишками. В Европе аппетит к корпоративным кредитам упал во втором квартале больше всего за всю историю — более быстрое замедление, чем ожидалось.

Добавьте новые правила США, которые заставят крупные банки увеличить свои резервы капитала на миллиарды долларов, и можно будет сделать вывод о том, что давно ожидаемое ужесточение условий кредитования дает о себе знать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал