SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ФСК Россети

ФСК ЕЭС остается дивидендной акцией - Финам

- 27 мая 2021, 21:56

- |

Выручка «ФСК ЕЭС» выросла в 1К 2021 на 5,6% г/г, в том числе на 6,2% от передачи электроэнергии, а чистая прибыль акционеров составила сопоставимые с 1К 2020 19,6 млрд руб. Скорректированная прибыль, по нашим расчетам, вышла несколько ниже прогноза 20,5 млрд руб. и составила 19,6 млрд руб.

Решение по дивидендам за 2020 год соответствовало опубликованной ранее информации в «Коммерсантъ» со ссылкой на источники. Совет директоров рекомендовал выплатить по итогам 2020 года дивиденд в размере 0,0161 руб. (-12% г/г), что предлагает доходность 7,3%.

ГК «Финам»

Решение по дивидендам за 2020 год соответствовало опубликованной ранее информации в «Коммерсантъ» со ссылкой на источники. Совет директоров рекомендовал выплатить по итогам 2020 года дивиденд в размере 0,0161 руб. (-12% г/г), что предлагает доходность 7,3%.

Отчет по прибыли отразил ожидаемые тенденции роста сектора после спада 2020 года, и мы готовы подтвердить нашу рекомендацию «Покупать» с целевой ценой 0,272 руб. на конец 2022 года. Потенциал порядка 23% без учета дивидендов может быть достигнут за счет восстановления операционных показателей после кризиса, а также ожиданий роста доходов от техприсоединений в 4х раза в 2022 году. В среднесрочном периоде катализатором также может стать решение вопроса с источником финансирования расширения сетевой инфраструктуры для новой очереди БАМа и Транссиба. Недавно Минэнерго запросило средства из ФНБ для этих целей.Малых Наталия

ГК «Финам»

- комментировать

- Комментарии ( 0 )

Отчет Россетей отразил восстановление энергорынка, но дивиденды разочаровали - Финам

- 27 мая 2021, 18:12

- |

Консолидированная прибыль холдинга «Россети» повысилась в 1К 2021 на 7% до 40,4 млрд рублей, очищенная прибыль составила 40,4 млрд рублей, что оказалось чуть ниже нашего прогноза 40,7 млрд рублей. Выручка увеличилась на 9,0% до 286 млрд рублей на фоне сильной динамики основного бизнеса — передачи электроэнергии, где выручка выросла на 8,2% на фоне восстановления энергорынка (отпуск увеличился на 5,3% г/г) и индексации тарифов.

Выручка от техприсоединений составила 4,2 млрд рублей в сравнении с 3,4 млрд рублей годом ранее. По итогам года выручка от подключений, по нашим прогнозам, будет в целом на сопоставимом с 2020 годом уровне, а заметное увеличение доходов по этой статье ожидаем со следующего года за счет «ФСК ЕЭС».

Результаты, на наш взгляд, нейтральны для инвестиционного кейса, и отчет во многом раскрыл ожидаемую динамику выручки и прибыли, а также отразил увеличение отчислений в резервы по оценочным обязательствам и сомнительной дебиторской задолженности.

Капитализация на текущий момент в большей степени зависит от дивидендов за 2020 год и вопроса с урегулированием задолженности на Северном Кавказе. Эмитент решил выплатить 0,0245 рубля на обыкновенную акцию. Это на 78% ниже совокупного DPS за 2019 год и подразумевает доходность 1,7%, и по дивидендному критерию акции RSTI не конкурентны, как в сравнении с отраслью, так и в сравнении с рынком.

ГК «Финам»

Ставим рекомендацию по обыкновенным акциям «Россетей» на пересмотр.

Выручка от техприсоединений составила 4,2 млрд рублей в сравнении с 3,4 млрд рублей годом ранее. По итогам года выручка от подключений, по нашим прогнозам, будет в целом на сопоставимом с 2020 годом уровне, а заметное увеличение доходов по этой статье ожидаем со следующего года за счет «ФСК ЕЭС».

Результаты, на наш взгляд, нейтральны для инвестиционного кейса, и отчет во многом раскрыл ожидаемую динамику выручки и прибыли, а также отразил увеличение отчислений в резервы по оценочным обязательствам и сомнительной дебиторской задолженности.

Капитализация на текущий момент в большей степени зависит от дивидендов за 2020 год и вопроса с урегулированием задолженности на Северном Кавказе. Эмитент решил выплатить 0,0245 рубля на обыкновенную акцию. Это на 78% ниже совокупного DPS за 2019 год и подразумевает доходность 1,7%, и по дивидендному критерию акции RSTI не конкурентны, как в сравнении с отраслью, так и в сравнении с рынком.

Решение сократить дивиденды удивило, особенно учитывая тот факт, что ФСК ЕЭС — основной поставщик ликвидности для холдинга, направит акционерам за 2020 год около 20 млрд рублей. Мы это связываем с вероятной отсрочкой приватизации и сопутствующей допэмиссии из-за отсутствия регуляторных инициатив относительно введения платы за резервную мощность и повышения платы за льготное техприсоединение.Малых Наталия

ГК «Финам»

Ставим рекомендацию по обыкновенным акциям «Россетей» на пересмотр.

Дивиденды ФСК ЕЭС составят ₽0,0161 на акцию

- 27 мая 2021, 15:40

- |

5.1. Рекомендовать годовому Общему собранию акционеров ПАО «ФСК ЕЭС» принять следующие решения:

«1. Выплатить дивиденды по результатам 2020 отчетного года в размере 0,016132865449 рубля на одну обыкновенную акцию ПАО «ФСК ЕЭС» в денежной форме.

4. Определить дату составления списка лиц, имеющих право на получение дивидендов, – 17-й день с даты принятия годовым Общим собранием акционеров ПАО «ФСК ЕЭС» решения о выплате дивидендов.».

ГОСА — 29 июня 2021 года

закр реестра ГОСА — 5 июня 2021 года

источник

«1. Выплатить дивиденды по результатам 2020 отчетного года в размере 0,016132865449 рубля на одну обыкновенную акцию ПАО «ФСК ЕЭС» в денежной форме.

4. Определить дату составления списка лиц, имеющих право на получение дивидендов, – 17-й день с даты принятия годовым Общим собранием акционеров ПАО «ФСК ЕЭС» решения о выплате дивидендов.».

ГОСА — 29 июня 2021 года

закр реестра ГОСА — 5 июня 2021 года

источник

Ожидается умеренное повышение прибыли ФСК ЕЭС в 1 квартале - Финам

- 26 мая 2021, 17:12

- |

ФСК ЕЭС — оператор Единой национальной (общероссийской) электрической сети, самая прибыльная «дочка» Россетей, выпустит завтра отчет по прибыли по МСФО за 1К 2021 года.

У нас умеренно позитивные ожидания по основному бизнесу: выручка от передачи электроэнергии, по нашим оценкам, повысится на 6,2% г/г до 59,6 млрд руб., а скорректированная чистая прибыль увеличится на 4,1% г/г до 20,5 млрд руб. на фоне восстановления энергорынка. Уже вышедший ранее отчет по РСБУ отразил повышение операционной и чистой прибыли на 14% и 1% соответственно.

ГК «Финам»

«Коммерсантъ» со ссылкой на источники пишет, что ФСК ЕЭС готова выплатить около 20 млрд руб. Это предполагает выплату 0,0157 руб. на акцию (-15% г/г) с доходностью 7,2% к текущим ценам и несколько превосходит наш апрельский прогноз 0,0146 руб.

Кроме того, трудно переоценить влияние темы финансирования энергоинфраструктуры для расширения БАМа и Транссиба. Одной из опций выступало финансирование за счет средств ФНБ.

Несмотря на среднесрочные риски, связанные с инвестиционной программой, мы придерживаемся рекомендации «Покупать» с целевой ценой 0,272 руб. на конец 2022 года (апсайд 22%). Основными драйверами должны стать рост энергорынка после спада 2020 года и 4х кратное увеличение доходов от техприсоединения в 2022 году.

У нас умеренно позитивные ожидания по основному бизнесу: выручка от передачи электроэнергии, по нашим оценкам, повысится на 6,2% г/г до 59,6 млрд руб., а скорректированная чистая прибыль увеличится на 4,1% г/г до 20,5 млрд руб. на фоне восстановления энергорынка. Уже вышедший ранее отчет по РСБУ отразил повышение операционной и чистой прибыли на 14% и 1% соответственно.

На наш взгляд, отчет вряд ли окажет заметное влияние на капитализацию. В фокусе инвесторов сейчас находится решение менеджмента по дивидендам. В понедельник, 24 мая, прошел Совет директоров с повесткой по дивидендам, но результаты пока не анонсированы.Малых Наталия

ГК «Финам»

«Коммерсантъ» со ссылкой на источники пишет, что ФСК ЕЭС готова выплатить около 20 млрд руб. Это предполагает выплату 0,0157 руб. на акцию (-15% г/г) с доходностью 7,2% к текущим ценам и несколько превосходит наш апрельский прогноз 0,0146 руб.

Кроме того, трудно переоценить влияние темы финансирования энергоинфраструктуры для расширения БАМа и Транссиба. Одной из опций выступало финансирование за счет средств ФНБ.

Несмотря на среднесрочные риски, связанные с инвестиционной программой, мы придерживаемся рекомендации «Покупать» с целевой ценой 0,272 руб. на конец 2022 года (апсайд 22%). Основными драйверами должны стать рост энергорынка после спада 2020 года и 4х кратное увеличение доходов от техприсоединения в 2022 году.

В фокусе инвесторов Россетей - решение по дивидендам - Финам

- 26 мая 2021, 17:01

- |

Завтра, 27 мая, холдинг «Россети» выпустит отчет по МСФО за 1К 2021 года.

Мы ожидаем увидеть небольшое повышение скорректированной чистой прибыли в 1-м квартале на 7,6% г/г до 40,7 млрд руб. при увеличении выручки на 7% г/г.

Квартальные финансовые результаты сейчас не особенно актуальны для инвесторов, поскольку на первый план вышло решение по дивидендам за 2020 год. «Коммерсантъ» со ссылкой на источники пишет, что холдинг хочет оказаться от выплаты за 2020 год, ссылаясь на необходимость финансирования дальневосточных проектов ФСК ЕЭС при том, что сама ФСК ЕЭС может выплатить около 20 млрд руб. Советы директоров «Россетей» и ФСК ЕЭС рассматривали вопрос по дивидендам 24 мая, но решение пока не опубликовано.

ГК «Финам»

Подобные планы по дивидендам также могут поставить под сомнение сроки приватизации компании. По нашему мнению, выгодное SPO требовало выполнение ряда условий – повышение показателей прибыли и дивидендов, которые могли быть главным образом реализованы за счет изменения регулирования, в частности, после повышения платы за льготное техприсоединение и введения платы за резерв мощности. В конце апреля замглавы Минэнерго Павел Сниккарс высказал мнение о том, что нерешенные проблемы электросетевого комплекса пока не позволяют проводить размещение акций «Россетей». Соответственно, это, на наш взгляд, объяснило бы неустойчивый подход к начислению дивидендов.

Наша текущая рекомендация по обыкновенным акциям «Россетей» — «покупать» с целевой ценой 1,89 руб., но мы допускаем возможность ее пересмотра из-за дивидендного вопроса.

Мы ожидаем увидеть небольшое повышение скорректированной чистой прибыли в 1-м квартале на 7,6% г/г до 40,7 млрд руб. при увеличении выручки на 7% г/г.

Квартальные финансовые результаты сейчас не особенно актуальны для инвесторов, поскольку на первый план вышло решение по дивидендам за 2020 год. «Коммерсантъ» со ссылкой на источники пишет, что холдинг хочет оказаться от выплаты за 2020 год, ссылаясь на необходимость финансирования дальневосточных проектов ФСК ЕЭС при том, что сама ФСК ЕЭС может выплатить около 20 млрд руб. Советы директоров «Россетей» и ФСК ЕЭС рассматривали вопрос по дивидендам 24 мая, но решение пока не опубликовано.

Мы считаем, что отказ от дивидендов станет негативным сценарием для инвестиционного кейса «Россетей», которые резко нарастили выплаты в прошлом году. Нестабильное отношение коммунальных компаний, которые традиционно считаются дивидендными историями, к политике возврата капитала акционерам обуславливает дисконт в оценке.Малых Наталия

ГК «Финам»

Подобные планы по дивидендам также могут поставить под сомнение сроки приватизации компании. По нашему мнению, выгодное SPO требовало выполнение ряда условий – повышение показателей прибыли и дивидендов, которые могли быть главным образом реализованы за счет изменения регулирования, в частности, после повышения платы за льготное техприсоединение и введения платы за резерв мощности. В конце апреля замглавы Минэнерго Павел Сниккарс высказал мнение о том, что нерешенные проблемы электросетевого комплекса пока не позволяют проводить размещение акций «Россетей». Соответственно, это, на наш взгляд, объяснило бы неустойчивый подход к начислению дивидендов.

Наша текущая рекомендация по обыкновенным акциям «Россетей» — «покупать» с целевой ценой 1,89 руб., но мы допускаем возможность ее пересмотра из-за дивидендного вопроса.

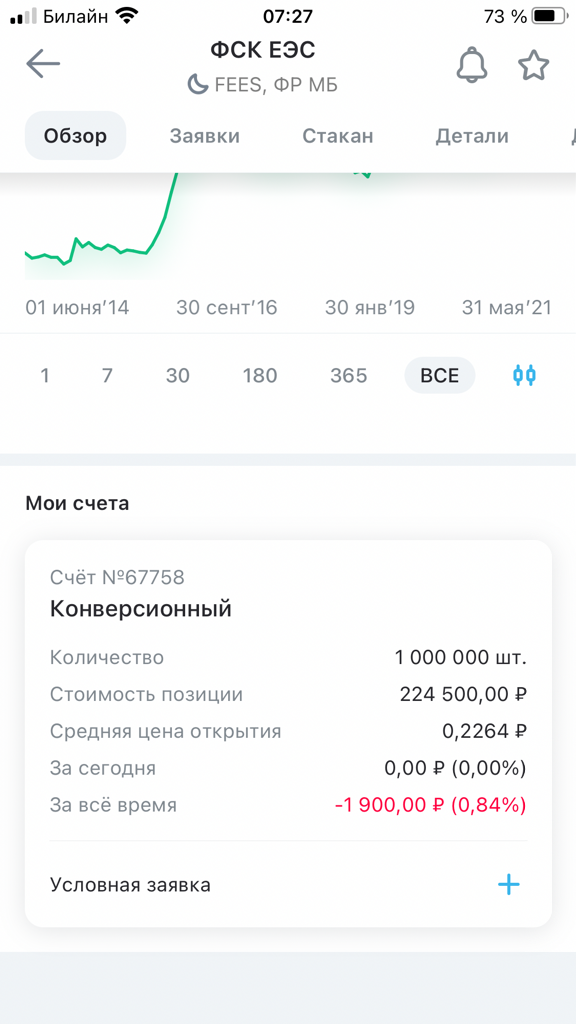

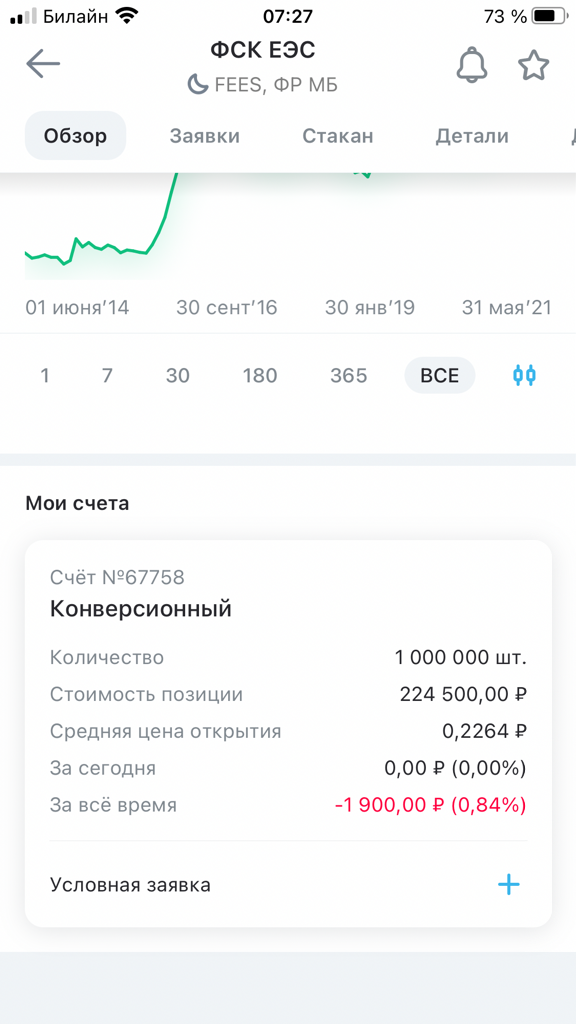

Продаем шлачину! ... :) и лишаем себя хорошей прибыли.

- 24 мая 2021, 18:11

- |

— «Продаем шлачину!!!» ...

как часто мы слышим такие призывы на форумах посвященных инвестициям? ...

Чаще всего люди выдающие такие фразы — форумные тролли, которые хотят посеять панику и чаще всего в те моменты, когда паника затихает и начинается реверсное движение.

Конечно хомячки, которые в рынок зашли не так давно и не в курсе что и как происходит продают все нажитое как говориться по любой.

У кого как, а у меня в такие моменты возникает желание подставить тазики и закупить то что тролли призывают продавать. Значит им либо надо прикрыть необеспеченную позицию, либо купить подешевле.

Да, конечно стоит сразу посмотреть отчеты, прикинуть рыночную оценку «шлачины» и если она оценена ниже плинтуса начинать набивать закрома как говориться в долгую. На кратное увеличение цены.

За примерами далеко ходить не нужно.

В 2009г. так распродавали ВРАО. по 5к. отдавали на дне — я взял на всю котлету к концу года продал по 50к.

В 2013г. по 8-12к. раздавали ОАК - я взял и в 2015г отдал по 62к.

( Читать дальше )

как часто мы слышим такие призывы на форумах посвященных инвестициям? ...

Чаще всего люди выдающие такие фразы — форумные тролли, которые хотят посеять панику и чаще всего в те моменты, когда паника затихает и начинается реверсное движение.

Конечно хомячки, которые в рынок зашли не так давно и не в курсе что и как происходит продают все нажитое как говориться по любой.

У кого как, а у меня в такие моменты возникает желание подставить тазики и закупить то что тролли призывают продавать. Значит им либо надо прикрыть необеспеченную позицию, либо купить подешевле.

Да, конечно стоит сразу посмотреть отчеты, прикинуть рыночную оценку «шлачины» и если она оценена ниже плинтуса начинать набивать закрома как говориться в долгую. На кратное увеличение цены.

За примерами далеко ходить не нужно.

В 2009г. так распродавали ВРАО. по 5к. отдавали на дне — я взял на всю котлету к концу года продал по 50к.

В 2013г. по 8-12к. раздавали ОАК - я взял и в 2015г отдал по 62к.

( Читать дальше )

Меры господдержки ФСК ЕЭС могут смягчить влияние растущей долговой нагрузки - Атон

- 24 мая 2021, 11:07

- |

Россети могут отказаться от выплаты дивидендов за 2020

Как сообщает Коммерсант, топ-менеджмент государственного электросетевого холдинга Россети не намерен возвращать акционерам прибыль по итогам 2020 года. Компания объясняет это значительным увеличением долговой нагрузки своей «дочки» ФСК из-за финансирования электрификации Восточного полигона для РЖД (ФСК планирует привлечь 122 млрд руб., что может привести к увеличению соотношения чистый долг /EBITDA до 2.5x, согласно консенсусу). Вопрос об отказе от выплат будет рассмотрен 24 мая на заседании совета директоров госхолдинга. При этом, по сообщениям СМИ, эта позиция пока не согласована с Минфином и Росимуществом.

Как сообщает Коммерсант, топ-менеджмент государственного электросетевого холдинга Россети не намерен возвращать акционерам прибыль по итогам 2020 года. Компания объясняет это значительным увеличением долговой нагрузки своей «дочки» ФСК из-за финансирования электрификации Восточного полигона для РЖД (ФСК планирует привлечь 122 млрд руб., что может привести к увеличению соотношения чистый долг /EBITDA до 2.5x, согласно консенсусу). Вопрос об отказе от выплат будет рассмотрен 24 мая на заседании совета директоров госхолдинга. При этом, по сообщениям СМИ, эта позиция пока не согласована с Минфином и Росимуществом.

Текущая дивидендная политика компании предполагает выплату 50% чистой прибыли, скорректированной среди прочего на сальдо доходов и расходов от переоценки финансовых вложений и инвестиции. если выплата состоится, она может обеспечить порядка 6% доходности по нашим оценкам. На данный момент мы считаем новость негативной с точки зрения восприятия, однако отметим, что обсуждаются меры господдержки ФСК, в том числе в виде субсидий, которые могут смягчить влияние растущей долговой нагрузки.Атон

Совет директоров ФСК ЕЭС 24 мая обсудит дивиденды

- 20 мая 2021, 15:41

- |

2.2. Дата проведения заседания Совета директоров эмитента: 24 мая 2021 года.

2.3. Повестка дня заседания Совета директоров эмитента:

...

4. О рекомендациях годовому Общему собранию акционеров ПАО «ФСК ЕЭС» по распределению прибыли и убытков ПАО «ФСК ЕЭС» за 2020 год.

5. О рекомендациях годовому Общему собранию акционеров ПАО «ФСК ЕЭС» по размеру дивидендов по акциям ПАО «ФСК ЕЭС» за 2020 год и порядку их выплаты.

источник

2.3. Повестка дня заседания Совета директоров эмитента:

...

4. О рекомендациях годовому Общему собранию акционеров ПАО «ФСК ЕЭС» по распределению прибыли и убытков ПАО «ФСК ЕЭС» за 2020 год.

5. О рекомендациях годовому Общему собранию акционеров ПАО «ФСК ЕЭС» по размеру дивидендов по акциям ПАО «ФСК ЕЭС» за 2020 год и порядку их выплаты.

источник

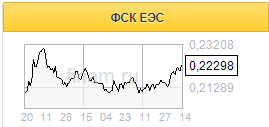

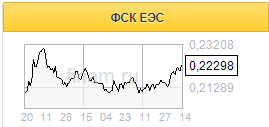

Газпром, фск

- 19 мая 2021, 07:32

- |

Доброе утро!

Вчера докупили газпром и фск- почему? Потому что по мультипликаторам дёшево торгуются, смотрите сами, p/b у компаний 0.4, что означает в случае банкротства имущества компаний хватит заплатить держателям долга и акционерам даже больше, чем стоят акции сейчас.

P/e тоже низкий, прибыль есть, дивиденды есть, долг умеренный, должны стоить дороже, причём сильно. Тот же газпром раз в 2.5-3 по хорошему, понятно есть истории про подрядчиков Газпрома, но все равно он должен стоить дороже, тем более дивиденды 50% по мсфо это очень достойно.

( Читать дальше )

Вчера докупили газпром и фск- почему? Потому что по мультипликаторам дёшево торгуются, смотрите сами, p/b у компаний 0.4, что означает в случае банкротства имущества компаний хватит заплатить держателям долга и акционерам даже больше, чем стоят акции сейчас.

P/e тоже низкий, прибыль есть, дивиденды есть, долг умеренный, должны стоить дороже, причём сильно. Тот же газпром раз в 2.5-3 по хорошему, понятно есть истории про подрядчиков Газпрома, но все равно он должен стоить дороже, тем более дивиденды 50% по мсфо это очень достойно.

( Читать дальше )

Рост энергопотребления и техприсоединения обеспечат леверидж ФСК ЕЭС - Финам

- 14 мая 2021, 19:42

- |

Мы подтверждаем рекомендацию «покупать» по акциям «ФСК ЕЭС» и повышаем целевую цену до 27 коп. на конец 2022 года.

Мы выделяем следующие факторы. Во-первых, сейчас идет оживление энергорынка на фоне переоткрытия экономики и более холодной погоды. Энергопотребление с начала года выросло на 5% и, вероятно, рынок восстановится раньше, чем многие того ожидали.

ГК «Финам»

Мы выделяем следующие факторы. Во-первых, сейчас идет оживление энергорынка на фоне переоткрытия экономики и более холодной погоды. Энергопотребление с начала года выросло на 5% и, вероятно, рынок восстановится раньше, чем многие того ожидали.

Мы ожидаем, что отчет по МСФО за 1 квартал отразит эти тенденции, и мы увидим повышение операционной рентабельности. Уже вышедший отчет по РСБУ подтвердил нашу гипотезу о восстановлении доходов. Выручка от передачи электроэнергии выросла на 6,2% г/г, а операционная прибыль повысилась на 14%.Малых Наталия

ГК «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал