Финансы

Андрей Сапунов -Крах и обвал русского фондового рынка маловероятен! (инвестиции 2021)😀🎈

- 20 июля 2021, 17:46

- |

- комментировать

- Комментарии ( 2 )

Wells Fargo отчитался лучше ожиданий благодаря росту непроцентных доходов

- 16 июля 2021, 12:31

- |

Банк Wells Fargo (WFC) отчитался за 2 кв. 2021 г. (2Q21). Выручка за квартал выросла на 10,85% до $20,27 млрд. Чистая прибыль в расчёте на 1 акцию с учётом размытия (Diluted EPS) $1,38 против убытка -$1,01 во 2Q20. Аналитики, опрошенные Refinitiv в среднем ожидали, соответственно, $17,77 млрд и $0,97. На прибыль повлияло высвобождение из резервов $1,6 млрд (+$0,30 к EPS). Также на $1,6 млрд банк сократил резервы и по итогам 1Q21. Чистые процентные доходы упали на 11% до $8,8 млрд. Средний за квартал размер кредитного портфеля сократился на 12% до $854,7 млрд. Средний размер депозитов прибавил 3,5% и составил почти $1,44 трлн. Рентабельность акционерного капитала (ROE) 13,6%.

Выручка подразделения «ритейл банк» (“consumer banking & lending”) выросла на 14,2% до $8,7 млрд. В основном за счёт роста доходов от ипотечного кредитования на 40% до $2,07 млрд. Средний размер кредитного портфеля снизился на 10,2% до $331,9 млрд. Напомним, в 1Q21 было $353 млрд. Выручка сегмента «корпоративный и инвестиционный банк» (“corporate and investment banking”, CIB) упала на 17,8% до $3,34 млрд. Выручка по направлению «управление богатством и инвестициями» (“wealth and investment management”, WIM) составила $3,54 млрд, что на 10,3% выше, чем во 2Q20, и без изменений относительно 1Q21. Активы под управлением выросли на 20% до $2,14 трлн, а в 1Q21 было $2,06 трлн.

( Читать дальше )

Кто не понял, тот поймёт Или гульден до цугундера доведёт.

- 16 июля 2021, 09:00

- |

--------------------

По уровню оптимизма бизнеса Россия заняла предпоследнее место. FORBS

--------------------

Оснащенный солнечными батареями электромобиль Lightyear One, передвигаясь постоянно со скоростью 85 км/ч, проехал 710 км на одной зарядке. В идеальных условиях электромобиль за час самостоятельно генерирует энергию, достаточную для преодоления 12 км.

--------------------

За полгода в России выдано 936 тыс. ипотечных кредитов (+44% гг) на общую сумму 2,69 трлн руб (+74% гг) — это самый высокий показатель за всю историю российского ипотечного рынка.

Frank RG

--------------------

Средняя сумма денежного перевода из-за рубежа в пользу физлиц в Россию за год выросла почти втрое: со 153 долларов до 420 долларов в мае этого года. Всего в пользу физлиц в Россию в мае этого года перевели 255 миллионов долларов.

( Читать дальше )

Акции JPMorgan упали несмотря на сильный отчёт

- 14 июля 2021, 20:33

- |

JPMorgan Chase & Co. (JPM) опубликовал отчёт за 2 кв. 2021 г. (2Q21). Чистая выручка за квартал снизилась на 7,2% до $31,4 млрд. Чистая прибыль в расчёте на 1 акцию с учётом размытия (diluted EPS) $3,78 в сравнении с $1,38 во 2Q20. Аналитики, опрошенные FactSet, в среднем ожидали $29,9 млрд и $3,18, соответственно. Рост чистой прибыли связан с высвобождением из резервов $3 млрд под потери по кредитам. Банк списал в убыток $734 млн в качестве новых резервов. Кредитный портфель вырос на 3% до $1,04 трлн. Депозиты выросли на 19% до $2,3 трлн. Достаточность капитала 1 уровня 13,1%. Расходы выросли на 4% до $17,67 млрд, тогда как аналитики прогнозировали $17,45 млрд.

Выручка корпоративно-инвестиционного банка (CIB) упала на 19,3% до $13,2 млрд. Это 40,6% совокупной выручки JPMorgan. Доходы ритейл банка (consumer & community banking, CCB) прибавили 3% и составили $12,76 млрд. Доходы подразделения «управление активами и богатством» (asset & wealth management, AWM) оказались на уровне $4,1 млрд, что на 19,7% выше, чем во 2Q20. Активы под управлением достигли $3 трлн, на 21% выше, чем годом ранее. В 1Q21 было $2,8 трлн.

( Читать дальше )

Как начать инвестировать? Инвестиции для начинающих? С чего начать инвестировать?

- 14 июля 2021, 15:24

- |

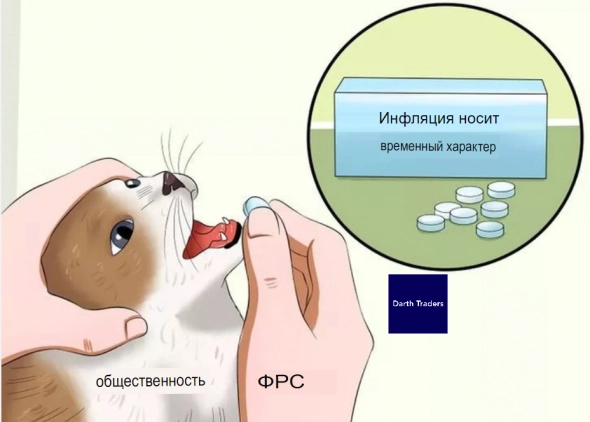

Инфляция в США ставит рекорды

- 13 июля 2021, 19:11

- |

🤦🏼♂️ Ой не думал Евген, что инфляция в США может достигнуть уровня в 5.4%, но достигла и это самый большой рост цен с 2008 года. Основными спонсорами роста цен были:

▪️ Энергетика, где рост составил 24.5% г/г, притом что с мая по июнь цены выросли на 1.5%. Ну с энергетикой более или менее всё понятно, так как цены на нефть с мая по июнь прибавляли более 10%. Хотя вот вам наглядный пример как нефть и ОПЕК+ могут легко влиять на мировую инфляцию и что правительство Байдена заинтересованно в том, чтобы картель увеличил добычу.

▪️ Подержанные автомобили и грузовики показали годовой рост 45.2% и здесь у меня ломаются все шаблоны. Вдумайтесь в слова: за год рост цен на подержанные автомобили и грузовики 45%. Но вы мне скажите: Евген ЭТО ЭФФЕКТ БАЗЫ, успокойся! Отвечу: а как тогда объяснить рост цен с мая по июнь на подержанные автомобили и грузовики на 10.5%? Тоже эффект базы? Нет, друзья! Это уже инфляция. Рост цен на подержанные автомобили и грузовики был связан, скорее всего, с тем, что из-за нехватки чипов новых автомобилей было недостаточно и спрос на поддержанные авто сильно вырос.

( Читать дальше )

Повышение ставки неизбежно / Осуждённые косят борщевик / Зачем вернут 10-рублёвые банкноты?

- 11 июля 2021, 20:07

- |

В новом выпуске программы Экономика

1. Инфляция в России набирает обороты и достигла 6,5% годовых

2. ФСИН привлекает осуждённых для борьбы с борщевиком.

3. В России будут модернизированы все банкноты кроме купюр с номиналом 200 и 2000 рублей

4. Коллекторы и банки больше не смогут звонить по просроченным долгам знакомым и родственникам заёмщика без их согласия.

5. В России пользуется популярностью у работодателей новая профессия — оператор дрона.

1. Инфляция в России набирает обороты и достигла 6,5% годовых

Росстат опубликовал свежие данные по инфляции. По итогам июня она составила 6,5% годовых. Рост этой неприятной экономической величины продолжается. В мае инфляция была 6%, и вот — ускорила марш.

Для России по нынешним меркам это много. Совсем недавно, в 2017-м, потребительская корзина подорожала всего на 2,5% годовых. Это были минимальные уровни за всю историю наблюдений после распада СССР.

( Читать дальше )

Откуда взять деньги для инвестирования? вопрос к Smart-Lab

- 11 июля 2021, 16:18

- |

Решил написать на тему доходов и расходов.

Я начал вести свои личные финансы с 2017 года (примерно). Использую простую программу «Журнал расходов».

Она простая и думаю что как ей пользоваться объяснять смысла нет, единственно, что я в строку РАСХОДЫ забиваю КАПИТАЛ, т.к я плачу в первую очередь себе (прошлый мой пост).

Так же я веду ежемесячно таблицу

( Читать дальше )

Анализ и прогноз S&P500

- 08 июля 2021, 19:48

- |

В этом видео провожу широкий анализ фондового рынка США, использую макроэкономические и финансовые теории, также техническая картина и оцениваю аппетит к риску.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал