Финансы

Хорошая новость!

- 02 марта 2022, 12:29

- |

Об этом говорят результаты вчерашнего голосования о последствиях введения золотого обеспечения рубля:

По какой причине действующий режим не вводит золотой стандарт — загадка.

Кого нужно выгнать из Правительства и Центрального Банка, чтобы рубль стал предметом гордости россиян, а не стыдом и позором?

Или вообще нужно всех менять???

- комментировать

- Комментарии ( 32 )

Чем чревато введение золотого обеспечения рубля?

- 01 марта 2022, 17:10

- |

Чем чревато введение золотого обеспечения рубля?

Я бы гордился такими деньгами. И меня с рублями любили все — и в США и в ЕС и даже на территории бывшей Украины.

В 1897—1899 годах министром финансов Сергеем Витте была проведена денежная реформа, ознаменовавшая введение в России золотого обращения. Но в те годы Российская империя была великой страной. В ней жили великие люди.

Хватит ли ума и смелости у нынешней власти? Вопрос открытый...

Россия в плюсе на $50 млрд.

- 01 марта 2022, 16:32

- |

Владельцы частного банковского картеля «ФРС США» отжали половину ЗВР России (около $250 млрд), находящихся на счетах подконтрольных частных банкиров. Но старые пердуны, в угаре русофобии, забыли, что подконтрольные банкиры выдали российским компаниям валютные кредиты на $300+ млрд.

Теперь у России есть прекрасная возможность не возвращать кредиты и не платить проценты. Главное — не тупить, не ссать и не обосраться. Скотам нужно платить их монетой!

У нас не плохо получается воевать. Военные у нас — не дураки. Хорошо вооружены и прошли войну с американскими исламистами и израильскими белыми касками в Сирии. Но финансами России рулят вполне себе враги народа. Этих бл… ей людей надо срочно менять, пока не поздно.

Сейчас — отличный повод ввести золотой стандарт и послать накуй доллар… на дно… вместе с евро. Но никакая Набиуллина и никакой Силуанов не будут это делать даже под страхом расстрела. А если и сделают, то только все изгадят.

Итоги февраля 2022 года или финансовое пари Паскаля

- 28 февраля 2022, 22:42

- |

Задрали меня политотой. Это же трейдерски-инвестиционый сайт в конце концов! Итак, каковы у меня итоги февраля 2022 года? Они такие:

По «Кэшу и эквиваленту».

Писать о том, что знаю не интересно. Играть в «яжговорил» — да ну нахер. Тут и без меня «яжговорильщиков» можно послушать. Интересно поразмышлять о чем-то новом для себя.

Скажем, я особо не играл в «я тоже трейдер» в январе и феврале 2022 ибо и без этого проблем хватало. Потому доходность по акциям РФ у меня не шибко отличается от эталонной MCFTRR.

Облигации просели. Было прикольно увидеть пустые стаканы.

Главный прикол из вложений — держу позицию в ETF Сбербанка на S&P, чтобы ощутить, каково оно будет развиваться. Жду много интересного.

По «Проекту грааль».

Цена квартиры опять существенно выросла. По крайней мере мне так говорит автоматическая оценка. Кроме того, моя ипотека на фоне действующих повышений ставок выглядит полной халявой. Спасибо семье, которая в свое время захотела личный благоустроенный угол в Дефол-сити! Понаблюдаем, что оно будет дальше.

( Читать дальше )

Мать всех санкций - SWIFT (отключение)

- 25 февраля 2022, 02:02

- |

"Премьер-министр Великобритании Борис Джонсон допустил отключение России от SWIFT в дальнейшем.

Об этом сообщает РИА Новости.

«Я знаю, что палата будет проявлять большой интерес к потенциалу отключения России от SWIFT, и я могу подтвердить — как я всегда говорил, — что ничего не исключено», — заявил политик.

Главный офис SWIFT — в Гонконге.

Сама фирма — бельгийская.

Отключение конкретной страны, с которой у Китая есть транзакции, трактуется по местному УК как умышленная диверсия, это лет пять сходу.

Персонал местного свифта — человек 30, никто из них сидеть не планирует.

Всё, что может UK — это внутри UK заблокировать некое подмножество межбанковских транзакций, громко назвав это «отключением России».

Поражает, сколько лет с этой шизой «отключения-от-свифт» носятся, не удосуживаясь изучить реальную ситуацию".

©тгк «Китайский связной».

( Читать дальше )

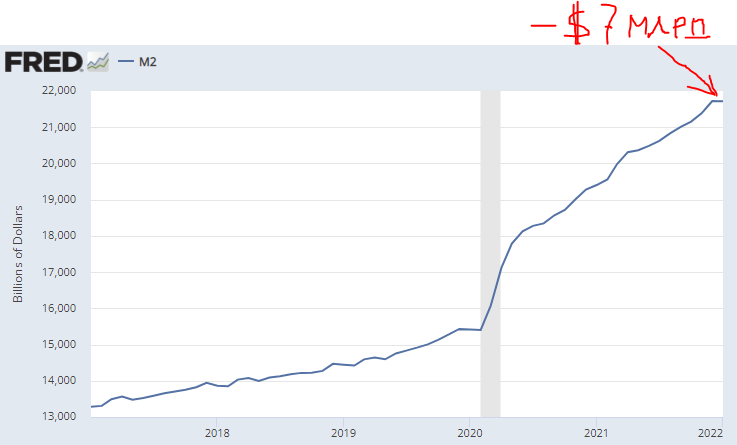

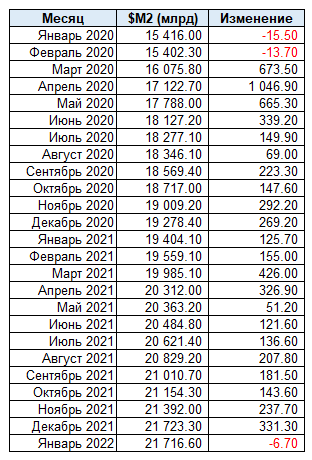

Владельцы банковского картеля "ФРС США" выкатили денежный агрегат $М2

- 25 февраля 2022, 00:17

- |

Во вторник владельцы частного банковского картеля «ФРС США» выкатили данные по денежной массе за Январь 2022. Количество долларов на планете снизилось на 7 ярдов:

Снижение $M2 случилось впервые с начала проекта «Covid-19»:

( Читать дальше )

4 года инвестирования в ноль.

- 23 февраля 2022, 16:36

- |

Слушатель моих подкастов пишет:«За несколько ваших подкастов я получил информации больше, чем из 10 вебинаров по инвестициям!».

Да, что там говорить, за один день 21.02.2022 инвесторы получили информации больше, чем за предыдущее десятилетие! Российский рынок акций упал почти на 20%. Это значит, что если бы вы у вас там было, например, 10 миллионов рублей, то 2 миллиона испарилось за день.

На моем счету за 4 года осознанных инвестиций была достигнута нулевая доходность и даже наблюдался небольшой отрицательный рост. Возникает вопрос: «Чем я эти 4 года занимался в плане инвестиций, если вышел в 0?».

Представьте себе молодых пенсионеров в 35, которые хотели выйти на пенсию в 2022. Какой технический и фундаментальный анализ, сотни прочитанных книг, если на одних страхах вторжения в/на Украину рынок акций падает на дно и бьет лапками. Можно было все это время ничего не делать и ждать в деньгах магического 22.02.2022, в последний раз такая возможность была 08.08.2008.

( Читать дальше )

Частному инвестору не стоит проигрывать своей психологии. Это только подвергнет его капитал риску.

- 23 февраля 2022, 00:10

- |

Продают всё, что плохо лежит. А сейчас на фондовом рынке плохо всем эмитентам, период такой, друзья. Это надо принять и понять. Частые сделки, которые вы будете совершать, принесут пользу только брокеру и бирже за счёт комиссии. Продажа в минус лишит вас многих лет работы на фондовом рынке, при этом вы можете потерять рекордные дивиденды РФ(

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал