ФондОвый рынок

Страхи перед НЛО продолжают расти (перевод с elliottwave com)

- 20 декабря 2024, 14:12

- |

«Таинственные огни», недавно кружившие в небе над Нью-Джерси, привлекли внимание всего мира. История перешла от местного любопытства к «широкомасштабной панике» (The Guardian, 16 декабря), поскольку эти огни, считающиеся «беспилотными летательными аппаратами», были насчитаны тысячами по всему восточному побережью, а также в Огайо и Техасе. И список продолжает расти. Паника достигла всех высот: от шерифов маленьких городков до Пентагона, ФБР, Министерства внутренней безопасности и вплоть до Белого дома. Между тем, с каждым новым наблюдением воображение общественности относительно того, кто управляет этими дронами размером с автомобиль, становится все более диким. Это вражеские шпионы (Google: «Iranian Mothership»). Это давно спланированный политический заговор с целью мирового господства (Google: «Project Blue Beam»). И на вершине теорий заговора: инопланетные космические корабли. Из новостей:

«Таинственные огни», недавно кружившие в небе над Нью-Джерси, привлекли внимание всего мира. История перешла от местного любопытства к «широкомасштабной панике» (The Guardian, 16 декабря), поскольку эти огни, считающиеся «беспилотными летательными аппаратами», были насчитаны тысячами по всему восточному побережью, а также в Огайо и Техасе. И список продолжает расти. Паника достигла всех высот: от шерифов маленьких городков до Пентагона, ФБР, Министерства внутренней безопасности и вплоть до Белого дома. Между тем, с каждым новым наблюдением воображение общественности относительно того, кто управляет этими дронами размером с автомобиль, становится все более диким. Это вражеские шпионы (Google: «Iranian Mothership»). Это давно спланированный политический заговор с целью мирового господства (Google: «Project Blue Beam»). И на вершине теорий заговора: инопланетные космические корабли. Из новостей:( Читать дальше )

- комментировать

- Комментарии ( 3 )

«Умные» деньги против «маленького парня» на фондовом рынке (перевод с elliottwave com)

- 20 декабря 2024, 11:10

- |

Следующая диаграмма показывает один из многих способов, с помощью которых инвесторы подняли убежденность в необходимости владеть акциями на высоту, которая может продержаться целое поколение или дольше. В начале ралли с 5 августа сентябрьский выпуск EWFF отметил необычное состояние: «Маленький парень теперь рассматривается как лидер в очередном крупном рыночном росте». Как показано на диаграмме ниже, энтузиазм по поводу акций явно вышел за пределы стратосферы:

Следующая диаграмма показывает один из многих способов, с помощью которых инвесторы подняли убежденность в необходимости владеть акциями на высоту, которая может продержаться целое поколение или дольше. В начале ралли с 5 августа сентябрьский выпуск EWFF отметил необычное состояние: «Маленький парень теперь рассматривается как лидер в очередном крупном рыночном росте». Как показано на диаграмме ниже, энтузиазм по поводу акций явно вышел за пределы стратосферы:( Читать дальше )

Медвежьи рынки возвращают акции их законным владельцам

- 20 декабря 2024, 00:10

- |

Закончим этот ещё один интересный день цитатой, которую часто приписывают господину Джону Пирпонту Моргану (да, тому самому мощному старику, основателю клана Морганов, и одной из самых крупных и влиятельных компаний своего времени). Ещё одна интерпретация данной цитаты:

«Во время падения рынка акции возвращаются к своим законным владельцам».

( Читать дальше )

У российских застройщиков появляется шанс?

- 19 декабря 2024, 17:28

- |

Сегодняшняя пресс-конференция Владимира Путина — это помимо всего прочего ещё и прекрасная возможность поддержать застройщиков, которые в последние месяцы оказались в очень сложных условиях из-за резкого падения спроса на квадратные метры, на фоне роста ключевой ставки и снижения ипотечно-жилищного кредитования (ИЖК), после отмены льготной ипотеки с 1 июля 2024 года.

👨💻 Что интересного сказал сегодня в эфире российский президент, тезисно:

✅ Никаких лимитов по семейной и сельской ипотеке больше не будет.

✅ Путин назвал «безобразием» случаи, когда люди не могут взять положенную им семейную ипотеку.

✅Путин не видит необходимости закрывать льготную IТ-ипотеку в России, экономия для бюджета будет небольшая.

✅ Путин обещал «навести порядок» с выдачей льготных ипотек.

✅ Дальневосточная, Арктическая ипотека и ипотека в новых регионах под 2% остаются.

👉 Я знал, что рано или поздно российские власти обязательно вмешаются в этот процесс и не оставят застройщиков без поддержки в трудную минуту, и очень рад, что первые шаги мы видим уже в конце текущего года, не дожидаясь следующего.

( Читать дальше )

Волновая модель Эллиотта должна насторожить быков Zoetis

- 19 декабря 2024, 14:56

- |

Мы уже показывали нашим читателям, что восходящий тренд акций Zoetis в 2013-2021 годах принял форму пятиволновой импульсной модели. Согласно теории, за каждым импульсом следует трехволновая коррекция.

Мы уже показывали нашим читателям, что восходящий тренд акций Zoetis в 2013-2021 годах принял форму пятиволновой импульсной модели. Согласно теории, за каждым импульсом следует трехволновая коррекция.( Читать дальше )

"Наша политика стала значительно менее ограничительной" — заявил председатель ФРС

- 19 декабря 2024, 13:32

- |

На заседании в среду представители Федеральной резервной системы приняли решение о третьем и последнем снижении процентной ставки в 2024 году. Они также прогнозируют на 2025 год на два снижения ставки меньше, чем ожидали ранее, поскольку инфляция сохраняется, а экономика продолжает расти.

В целом понятно, что главное опасение рынка на тему более медленного спуска ставки оправдались и, возможно, это новый поворот в позиции ФРС, который может стать ещё более жёстким на ближайших заседаниях.

Сейчас мы видим как рынок труда замедлился, но не рухнул, а инфляция снизилась настолько существенно, что ФРС смогла начать снижать процентные ставки, но сейчас ФРС вступает в новую фазу своего пути к мягкой экономической посадке — гораздо более неопределённую.

Кстати, рынок не очень любит неопределённость…

Инфляция застопорилась на месте согласно последним данным и теперь мы видим, как ФРС реагирует на эти данные.

«Наша политика стала значительно менее ограничительной, — заявил председатель ФРС Джером Пауэлл на пресс-конференции в среду. — Поэтому мы можем быть более осторожными при рассмотрении дальнейших изменений нашей учётной ставки».

( Читать дальше )

Грядет еще одна шоковая рецессия? (перевод с elliottwave com)

- 19 декабря 2024, 11:13

- |

Фондовый рынок почти всегда опережает экономику. Значительное исключение имело место в конце волны суперцикла (III) в 1929 году, когда экономика достигла пика одновременно с фондовым рынком в сентябре. Растянутый характер текущего ралли и явное ослабление экономических основ предполагают, что превращение суперцикла экономики в экономический спад непревзойденных масштабов может совпасть с пиком акций и на этот раз. Этот потенциал не может быть дальше от консенсусных ожиданий экономистов, которые в подавляющем большинстве считают, что Федеральному резерву удалось повысить процентные ставки ровно настолько, чтобы замедлить инфляцию, но не остановить экономический рост. Множество данных свидетельствуют об обратном. Эта диаграмма показывает, что опережающий экономический индекс Conference Board (LEI) достиг пика в декабре 2021 года:

Фондовый рынок почти всегда опережает экономику. Значительное исключение имело место в конце волны суперцикла (III) в 1929 году, когда экономика достигла пика одновременно с фондовым рынком в сентябре. Растянутый характер текущего ралли и явное ослабление экономических основ предполагают, что превращение суперцикла экономики в экономический спад непревзойденных масштабов может совпасть с пиком акций и на этот раз. Этот потенциал не может быть дальше от консенсусных ожиданий экономистов, которые в подавляющем большинстве считают, что Федеральному резерву удалось повысить процентные ставки ровно настолько, чтобы замедлить инфляцию, но не остановить экономический рост. Множество данных свидетельствуют об обратном. Эта диаграмма показывает, что опережающий экономический индекс Conference Board (LEI) достиг пика в декабре 2021 года:( Читать дальше )

ГМК Норильский Никель: бездивидендное уныние

- 18 декабря 2024, 22:27

- |

🤔 Ещё в конце октября, когда мы поприсутствовали на интересной онлайн-конференции с участием IR-директора ГМК Норникель Михаилом Боровиковым, мы тогда акцентировали внимание на двух важных тезисах, касающихся инвестиционных перспектив этого кейса, которые фактически друг другу противоречили:

✔️ В настоящее время приоритетной задачей для руководства ГМК является снижение затрат и уменьшение оборотного капитала, что вместе с растущими ценами на металлы, наблюдаемыми в последние два месяца, создаёт предпосылки для формирования положительного свободного денежного потока (FCF) по итогам 2024 года, который станет основой для выплаты дивидендов.

✔️ Менеджмент Норникеля продолжает акцентировать внимание инвесторов на долговой нагрузке компании и влиянии высоких процентных ставок, которые препятствуют привлечению дешёвого финансирования. В настоящее время компания не стремится к быстрому снижению долга, однако и увеличивать его не намерена. Таким образом, она пытается найти баланс между поддержанием допустимого уровня задолженности и осуществлением дивидендных выплат. Но прозвучало это как намёк на то, что в ближайшее время высоких дивидендов ждать не стоит.

( Читать дальше )

Аэрофлот испытывает давление со всех сторон

- 18 декабря 2024, 13:50

- |

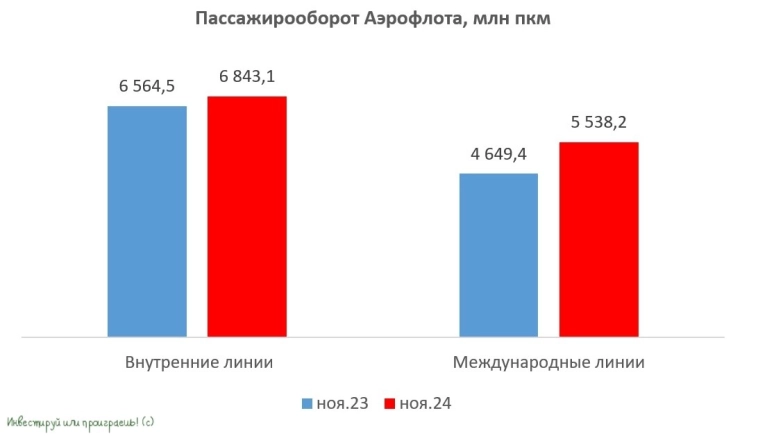

✈️ Крупнейший авиаперевозчик страны представил на минувшей неделе операционные результаты за ноябрь 2024 года. Со своими разъездами я только сейчас до них добрался, поэтому предлагаю заглянуть в них и детально проанализировать вместе с вами.

📈 Совокупный пассажирооборот вырос на +13,2% (г/г) до 11,1 млрд пкм. На первый взгляд, показатель кажется довольно позитивными, однако по сравнению с первым полугодием темпы роста заметно сократились — это может свидетельствовать о влиянии эффекта высокой базы, и, вероятно, в будущем мы можем ожидать дальнейшего замедления.

📈 На международных линиях пассажирооборот вырос на +24,1% (г/г) до 5,5 млрд пкм. Наибольшей популярностью среди пассажиров пользуются маршруты в Турцию, ОАЭ, Египет и Китай. Для сравнения, в ноябре 2019 года, до пандемии, показатель составлял 6,7 млрд пкм., поэтому, очевидно, потребуется ещё значительное время, прежде чем компания сможет обновить свой исторический рекорд в этом сегменте.

📈 На внутренних линиях пассажирооборот вырос на +6,3% (г/г) до 6,4 млрд пкм. С закрытием многих международных направлений российские путешественники всё чаще выбирают внутренние маршруты. Компания отмечает увеличение числа пассажиров на рейсах в такие города, как Санкт-Петербург, Иркутск, Калининград и Минеральные Воды.

( Читать дальше )

Обрушение акций Huntington Ingalls в контексте волн Эллиотта

- 18 декабря 2024, 11:11

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал