Фондовый рынок

ПСИХАНУЛ, послал ВСЁ…и что из этого получилось (из цикла "Заметки Рантье")

- 19 марта 2025, 10:54

- |

Всем доброго времени суток!

Коротко о себе: я активно готовлюсь к инвестиционной пенсии😁.

Со мной вы можете познакомиться ТУТ, ссылка на мой смартблог (там все статьи) ЗДЕСЬ, а какими темпами я двигаюсь к своей цели можете следить ЗДЕСЬ.

Мое время «Ч» (выход на жизнь Рантье) – июнь 2026 года (мне будет 45), но сейчас хочу рассказать о срыве, который у меня был☝.

Спойлер: в конце статьи узнаете какие нужны составляющие, чтобы позволить себе отдых.

Итак, в сентябре 2024 года после «наезда» со стороны работодателя (ну как наезда, так, небольшой критики, но видимо я уже внутренне «подгорал» и небольшие ремарки к качеству выполнения моих должностных обязанностей послужили зажженными спичками к той взрывоопасной смеси, находившейся во мне, которая взорвалась) и я сообщил, что более не желаю находиться в найме и увольняюсь🙄.

К чести моего руководителя он на моё решение отреагировал словами: «Уважаю, чем планируешь заниматься?» (тут я осознал, что вот он поворотный момент и пословица «Слово не воробей — вылетит не поймаешь» полностью себя оправдала (тогда я еще подумал: «Блиин, что я сделал!

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Обзор рисков финансовых рынков от ЦБ в феврале 2025 г. Покупка/продажа акций, ОФЗ и валюта

- 18 марта 2025, 13:35

- |

Давайте взглянем на интересности из отчёта:

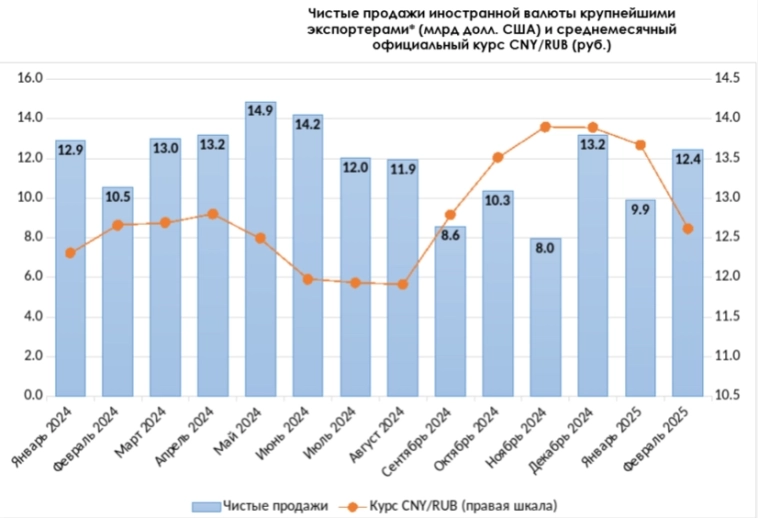

💵💴 Валюта:

💬 К концу февраля $ значительно снизился до 87,7₽ (-10,5% м/м), как и ¥ — 11,96₽ (-10,6% м/м). При этом ослабление $ относительно основных мировых валют за аналогичный период было незначительным: индекс $ (DXY) снизился всего на 0,7%.

💬 Объем чистых продаж валюты со стороны экспортеров увеличился относительно предыдущего месяца, составив 12,4$ млрд (в январе — 9,9$ млрд). По сути это оказало влияние на укрепление ₽ (плюс продажи валюты с ФНБ и сокращение импорта).

💬 После 5 месяцев продаж валюты физики в феврале перешли к ее небольшим покупкам — 6,5₽ млрд (в январе продали на 32,9₽ млрд). При этом в I декаде февраля они продали валюты на 12,5₽ млрд, в оставшуюся часть месяца, напротив, приобрели на 19₽ млрд. Запасаемся на отпуска?

( Читать дальше )

Коррекцию в ОФЗ выкупили🤷♂️

- 17 марта 2025, 12:13

- |

Коррекцию в ОФЗ выкупили🤷♂️ На дневке RSI-7 снова показывает перекупленность, равен сейчас 83. Облигации продолжают скупать как не в себя, особенно дальний конец с купоном побольше.

Вот только есть риск, что в случае покупки с текущих уже 21 марта будет жесткий фикс. Это в том случае, если на ближайшем заседании ставку понижать не станут.

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBi📙 Дивергенция в техническом анализе

- 16 марта 2025, 16:49

- |

Сегодня предлагаю изучить такое понятие, как «дивергенция». Часто она является предвестником скорой смены тенденции, а потому умение ее выявлять поможет вам вовремя открывать и фиксировать позицию.

Дивергенция (от лат. Divergo — отклоняться) — расхождение между ценой биржевого актива и значением индикатора.

Дивергенция возникает тогда (на примере бычьего рынка), когда новый достигнутый ценой максимум выше предыдущего, а вот максимум на используемом индикаторе (например, RSI или MACD) расположен ниже предыдущего. Такая раскорреляция цены и индикатора говорит об ослаблении тенденции, что бывает полезно знать как при открытии позиции, так и при закрытии сделки. Для более подробного изучения рекомендую эту статью.

На что обратить внимание:

🔹Дивергенция может быть оценена только тогда, когда цена сформировала:

📌 Более высокий максимум по сравнению с предыдущим.

📌 Более низкий минимум по сравнению с предыдущим.

📌 Двойная вершина.

📌 Двойное дно.

🔹Скрытая дивергенция имеет место, когда цена делает более высокий минимум, но осциллятор показывает при этом более низкий минимум.

( Читать дальше )

Сегодня лонгуем ?)

- 13 марта 2025, 18:08

- |

Сегодняшний день может оказаться хорошим моментом для открытия среднесрочных лонговых позиций. Индекс пришел к пересечению 2 трендовых линий. Как минимум на отскок можно рассчитывать😋

Основной риск — политические новости. Их тоже со счетов не снять...

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBiПо итогам 2024 г. розничные инвесторы внесли на брокерские счета почти 1,8 трлн руб. Основной объем поступлений обеспечили квалифицированные инвесторы — ЦБ

- 12 марта 2025, 19:55

- |

- Приток новых денег на фондовый рынок был максимальным за последние 3 года. По итогам 2024 года розничные инвесторы внесли на брокерские счета почти 1,8 трлн рублей, из них 0,7 трлн рублей было зачислено в IV квартале. Основной объем поступлений обеспечили квалифицированные инвесторы

- Рост ставок по депозитам и значительный уровень проникновения брокерских услуг среди населения сдерживали увеличение числа новых клиентов брокеров в 2024 году. Количество розничных инвесторов достигло 35,1 млн лиц (+18% за год)2, или 46% экономически активного населения страны. При этом количество клиентов с активами на счетах выросло до 4,9 млн лиц (+6% за год)

- Нетто-взносы физических лиц на брокерские счета в 2024 г. были максимальными за 3 года и составили 1,8 трлн руб., из которых 0,7 трлн руб.

( Читать дальше )

Немного про МТС

- 12 марта 2025, 08:58

- |

Вице-президент МТС по финансам Алексей Катунин дал интервью коллегам из Sberbank CIB:

🔹В 2024 г. зафиксировали рекордные темпы роста выручки МТС на 15-летнем горизонте.

🔹В мире практически нет аналогов среди традиционных телеком-операторов с такими темпами роста.

🔹Телеком сегмент по-прежнему имеет потенциал роста за счет развития B2B направления.

🔹Представители компании ожидают дальнейший рост котировок. Один из сильнейших драйверов – потенциальное снижение ключевой ставки.

🔹МТС проводит трансформацию экосистемы, снижая инвестиции в нерентабельные активы, и параллельно продолжает инвестировать в сегмент телекома.

P.S. Рынок, конечно, любит дивиденды, но акция МТС — это квазиоблигация. Бумага годами ходит в большом боковике. И подбирать ее лучше ниже 200😉

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBiЖена инвестора. Взгляд в прошлое

- 10 марта 2025, 12:27

- |

С российским фондовым рынком я впервые познакомилась, когда в 2008 году мы пошли открывать первый брокерский счет. Тогда я даже не могла представить, куда это может нас завести. И да, первым открыли счет мужа, свой первый счет я открою только спустя 9 лет.

Я думаю, инвесторы с тех времен (2008 год) помнят, как выглядели терминалы QUIK для торговли акциями, а для тех, кто не знаком, обязательно посмотрите картинки из просторов интернета, чтобы понять, насколько сейчас все легко и просто с приложениями в телефонах. Ну и понятное дело, что, когда я в свои 22 года посмотрела на эту «красоту» с кучей маленьких табличек и разноцветных строк в одном окне, у меня появилась только одна мысль: «Нет, это слишком сложно». Правда будущему мужу я сказала совсем иное, что-то типа: «О, круто, ты теперь, помимо сопромата, еще и в этом разбираться будешь!»

( Читать дальше )

Жена инвестора, кто она?

- 07 марта 2025, 15:08

- |

Я частный квалифицированный инвестор с 2017 года.

У меня экономическое образование. Несколько лет моей второй работой даже было преподавание финансовых дисциплин в моей альма-матер. Сейчас даже вспоминать страшно, как я вещала бедным студентам :)

Я вышла на FIRE в мае 2022, ну как я… не только я, но и вся моя семья: я, муж и две дочки. Мы шли к этому очень долго, и даже февраль 2022 нас не остановил.

Хочу поделиться своим опытом, как быть женой инвестора, своими ощущениями и мыслями на эту тему, а также тем, каким образом хобби мужа стало нашим совместным образом жизни.

Также буду делиться своими размышлениями на различные инвестиционные темы, которые я обсуждаю со своим личным инвестиционным консультантом, по совместительству моим мужем :)

Лукойл неплохо смотрится на покупку

- 05 марта 2025, 23:14

- |

Лукойл неплохо смотрится на покупку. Тут и RSI-7 на дневке уже в зоне перепроданности, а скользящие EMA-50 / EMA-200 рядышком с текущей ценой. Смущает только нефть, которая норовит провалиться ниже 70😒

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBi

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал