Фондовый Рынок

Картель "ФРС" снизил скорость майнинга долларов

- 26 июня 2020, 00:53

- |

Судя по графику, картель снижает скорость майнинга долларов. Если так пойдет, то новый обвал рынков уже не за горами. Скорости поступления бабла не хватит для поддержки покупок акций и цены полетят стремительным домкратом… до новых заявлений картеля… и новой волны бабла.

- комментировать

- ★2

- Комментарии ( 9 )

Рынки вновь устремились вниз. Стоит ли опасаться или это небольшой откат. Обзор рынков за 25 июня

- 26 июня 2020, 00:25

- |

Обзор за 25 июня 2020г.

Мировые рынки напуганы и это видно по котировкам рынков.

Что послужило причиной такого падения и стоит ли опасаться.

Обсудим основные причины падения.

Как отреагируют рынки на победу Байдена на президентских выборах.

Об этом и не только в данном видео.

( Читать дальше )

Европейский фондовый рынок (перевод с elliottwave com)

- 25 июня 2020, 13:11

- |

Что касается перспективы акций, однако, эксперты по-прежнему не обращают внимания на перспективу продолжительного медвежьего рынка. Согласно среднему прогнозу, индекс Euro Stoxx 50 к концу года вырастет еще на 3%, согласно недавнему опросу европейских инвестиционных банков, проведенному Bloomberg. Почти две трети из 15 опрошенных банков ожидают, что Stoxx 50 будет расти с текущих уровней, а итальянская Unicredit прогнозирует еще 20-процентный скачок к концу года. Даже средний прогноз требует, чтобы более широкий Stoxx 600 увеличился более чем на 5% (см. Диаграмму). Тем временем FTSE 100, как ожидается, вырастет на 4,2%, и хотя аналитики настроены менее оптимистично в отношении DAX, они по-прежнему ожидают, что базовый индекс Германии завершит год с ростом с текущих уровней. Как мы говорили в прошлом месяце, рост во второй волне стремится воссоздать энтузиазм, который существовал на предыдущей вершине, и этот рост уже сделал именно это.

Что касается перспективы акций, однако, эксперты по-прежнему не обращают внимания на перспективу продолжительного медвежьего рынка. Согласно среднему прогнозу, индекс Euro Stoxx 50 к концу года вырастет еще на 3%, согласно недавнему опросу европейских инвестиционных банков, проведенному Bloomberg. Почти две трети из 15 опрошенных банков ожидают, что Stoxx 50 будет расти с текущих уровней, а итальянская Unicredit прогнозирует еще 20-процентный скачок к концу года. Даже средний прогноз требует, чтобы более широкий Stoxx 600 увеличился более чем на 5% (см. Диаграмму). Тем временем FTSE 100, как ожидается, вырастет на 4,2%, и хотя аналитики настроены менее оптимистично в отношении DAX, они по-прежнему ожидают, что базовый индекс Германии завершит год с ростом с текущих уровней. Как мы говорили в прошлом месяце, рост во второй волне стремится воссоздать энтузиазм, который существовал на предыдущей вершине, и этот рост уже сделал именно это.( Читать дальше )

Что не так с «Не играй против ФРС»

- 25 июня 2020, 06:50

- |

СМИ создали образ федрезерва, как всемогущей организации, способной одним нажатием клавиши останавливаться любые рыночные процессы. А Пауелла представляют этаким Чак Норисом, который решает любые проблемы, связанные с экономикой.

Но, как и образы Чака Нориса, которые всего лишь кинематографические иллюзии, так и всемогущность ФРС не более чем раздутый образ масс медиа.

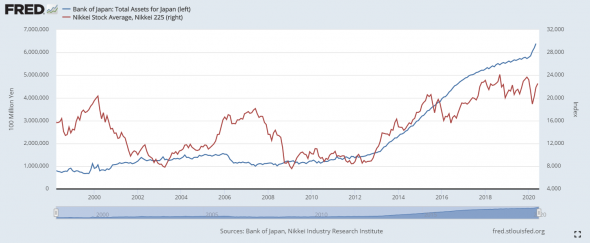

И дело не только в массе рисков, связанных с инструментами, которые применяет ФРС. Дело в том, что дополнительная ликвидность не решает структурных проблем в экономике, а нулевые и отрицательные ставки, это скорее вред, нежели польза. И за подтверждением этому не нужно ходить на 300 лет назад, и смотреть, что там делали Нидерланды, когда были «у руля». Достаточно посмотреть на Японию за последние 20 лет.

ЦБ Японии начинал печатать деньги еще тогда, когда это считалось дурным тоном, а гособлигации большинства развитых стран приносили реальную положительную доходность. И 20 лет мы видим, как ставка находится на 0, баланс вырос почти в 10 раз, а стоимость индекса Nikkei за это время выросла на 10-15%.

( Читать дальше )

Nikola – новый конкурент Tesla / Проблемы c патентом Biogen / Лекарство от Covid-19 от Gilead

- 24 июня 2020, 17:14

- |

Проблемы волновой теории (ответ зорре)

- 24 июня 2020, 12:47

- |

Точно? Берём старенький прогноз по индексу доллара (отсюда)

Разве не предсказала? Волна (4) прошла в виде плоской (разметка тут), дальше сделали перехай в волне (5). Какие вопросы???

Халява на elliottwave com. Европа: риск или возможность (бесплатный доступ)

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

Если находите статью интересной, ставьте плюсики и добавляйте в избранное.

Рынок +6% или -21%, что скрывают от нас фондовые индексы?

- 24 июня 2020, 09:12

- |

Глядя на некоторые индексы, невольно задумываешься об адекватности коллективного разума. Экономика в рекордной рецессии, а вы обновляете максимумы. Серьезно?!

Но ответ кроется в деталях. Дело в том, что индексы не равно экономика. И даже не равно фондовый рынок. Индекс отражает лишь динамику акций, которые в него входят.

Если взять Nasdaq, то почти половину в нем занимаю ТОП технологических акций по капитализации, такие как Apple, Amazon, Microsoft и Alphabet. Эти акции получили наибольший приток капитала в текущий кризис, в связи с тем, что, во-первых их бизнес получил некоторый бенефит от изменений образа жизни людей, во-вторых, эти компании имеют крайне стабильное финансовое положение и наиболее устойчивые бизнес модели.

Классические виды бизнеса, имеющие малую капитализацию, показывают куда более скромное восстановление своей стоимости. На это есть три причины, во-первых, их бизнес модели оказались менее устойчивыми, во вторых, качество их балансов куда хуже, чем у ТОП компаний, и в третьих, они имеют худший доступ к дешевому капиталу от правительств. Все это выливается в более скромные результаты.

( Читать дальше )

Манипуляция на рынках или просто оговорка. Обзор рынка за 23.06.2020г.

- 23 июня 2020, 21:07

- |

Рассматриваем несколько сценариев событий на ближайшее будущее. Что происходит с ценами на нефть и чего ждать?

Когда покупать доллар и стоит ли это делать?

PNC Financial завершил бычий цикл волн Эллиотта

- 23 июня 2020, 20:30

- |

График показывает недавний крах PNC Financial в контексте его прогресса после 2009 года. Похоже, что он идеально вписывается в положение волны C в пределах более крупной плоской коррекции A-B-C. Это восстановление, в свою очередь, следует после четкого пятиволнового импульса. Паттерн помечен 1-2-3-4-5, где также видны подволны третьей волны. Взятые вместе, импульс и коррекция образуют полный 5-3 волновой цикл. Волновая теория Эллиотта утверждает, что теперь мы можем ожидать возобновления тенденции в направлении импульсной последовательности. Если этот подсчёт верен, быки должны быть в состоянии поднять PNC Financial к новым рекордам в долгосрочной перспективе.

График показывает недавний крах PNC Financial в контексте его прогресса после 2009 года. Похоже, что он идеально вписывается в положение волны C в пределах более крупной плоской коррекции A-B-C. Это восстановление, в свою очередь, следует после четкого пятиволнового импульса. Паттерн помечен 1-2-3-4-5, где также видны подволны третьей волны. Взятые вместе, импульс и коррекция образуют полный 5-3 волновой цикл. Волновая теория Эллиотта утверждает, что теперь мы можем ожидать возобновления тенденции в направлении импульсной последовательности. Если этот подсчёт верен, быки должны быть в состоянии поднять PNC Financial к новым рекордам в долгосрочной перспективе.перевод отсюда

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал