Фондовый Рынок

Обзор рынка акций на неделю с 18 по 22 марта 2019 года

- 18 марта 2019, 10:11

- |

Андрей Кочетков, ведущий аналитик «Открытие Брокер»

Немного итогов предыдущей недели. Индекс МосБиржи незначительно повысился с 2476,64 п. до 2476,73 п., а РТС поднялся с 1179,58 п. до 1196,75 п. Пара EUR-USD поднялась с $1,1232 до $1,1327. USD-RUB упала с 66,28 до 64,82, а EUR-RUB с 74,14 до 73,39. Нефть Brent подорожала с $65,74 до $67,16. Американский индекс широкого рынка S&P 500 поднялся с 2743,07 п. до 2822,48 п.

Рынки уже привыкли ждать новостей о переговорах США и Китая, но реакция на них становится слабой. Больше оптимизма инвесторы получают от изменений в риторике представителей ведущих центральных банков. Как минимум в ЕЦБ уже сомневаются в том, что ставка будет повышена в конце года, да и в ФРС признают, что текущие ставки уже являются достаточными. Впрочем, если статистика по США продолжит ухудшаться, то нейтральности Федрезерва будет недостаточно. В нефти наблюдается равновесие с небольшим преимуществом «быков». В МЭА и OPEC пока не пересматривают прогнозы роста спроса на текущий год, а некоторые банки уже отмечают дефицит предложения. Соответственно, внешний фон можно считать достаточно позитивным. Единственным сдерживающим фактором для российского рынка остаётся непредсказуемая политика США и союзников, которые увлеклись игрой по сдерживанию РФ.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ЕС и США расширяют санкции, Россия готовит ответ

- 18 марта 2019, 09:40

- |

Американский фондовые рынок так же завершил торги на мажорной ноте, индекс DOW 30 25848,87 (138,93 0,54%), индекс S&P 500 2822,48 (14,00 0,50%). Фьючерс S&P 500 на открытии торгов понедельника торгуется в районе 2831 пунктов. Советник президента США по национальной безопасности Д. Болтон выразил сожаление относительно заявлений КНДР о возможном возврате к ядерным и ракетным испытаниям. Минфин США накануне расширил санкционной список российских физических лиц и компаний из-за ситуации на Украине, ранее подобные действия совершили ЕС и Канада.

( Читать дальше )

Несколько фактов об инвестировании, которые стоило бы знать каждому

- 17 марта 2019, 23:52

- |

На ZeroHedge выложили хорошую подборку фактов об истории американского фондового рынка. Я перевел самое важное из этой подборки, то что стоило бы знать и помнить каждому начинающему инвестору (да и спекулянту тоже). Прочтите, оно того стоит. И помните — вещи не всегда такие, какими они нам кажутся…

- Начиная с 1916 года Доу покорял новые максимумы в течение менее чем 5% всех торговых дней. Но это не помешало ему вырасти на 25 568% за все это время. -В 95% торгового времени, когда ваш портфель находится в акциях вы теряете. Чем меньше вы будете смотреть на графики — тем лучше.

- Доу находился на 40% и ниже от своих максимумов чаще, чем в пределах 2%-го отклонения от них (20,6% торговых дней против 18,4% торговых дней). —No pain no gain («Без боли нет прибыли»).

- За 10 лет, начиная с 1970 года, Доу вырос на 38 пунктов. -Смотри выше.

- На минимумах рынка в 2009 году американские акции находились там же, где они были в 1996 году. -Акции находятся в долгосрочном росте. Очень долгосрочном. Обычно. Ну хотя бы иногда.

( Читать дальше )

Денежный рынок США. Есть намеки на смягчение ФРС.

- 15 марта 2019, 15:11

- |

Накопилось данных для анализа денежного рынка США.

Итак, у себя в телеграмм-канале давал вот такую картинку с оценкой темпов макро показателей по экономике США https://t.me/khtrader/918

которая намекает на то, что время для стимулирования от ФРС пришло. Тем более что ЕЦБ на прошлой неделе объявил о QE-3 начиная с сентября.

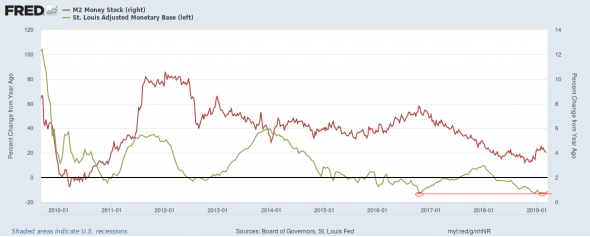

На 13.03.2019 год имеем следующую картинку с денежной базой (зеленая) и массой (красная).

Денежная база на 13.03. увеличилась сразу на 100 млрд.долларов, при этом если смотреть на темпы показателя относительно прошлого года, то график изобразил некое дно, т.е. снижение темпов соответствует минимуму предыдущего цикла.

Пока есть шансы, что ФРС начинает запуск инфляционную политику.

Последние данные по денежной массе М2 пришлись на 04.03., хоть рост и составил скромные 11 млрд.долларов, но темпы относительно прошлого года сокращаются. Наверняка следующие данные с учетом роста базы выйдут получше.

( Читать дальше )

Отсрочка глобальных событий и главная проблема России

- 15 марта 2019, 13:22

- |

На сегодняшних торгах Индекс МосБиржи прибавляет 0,1-0,3%. Текущий диапазон: 2460-2470 пунктов. Американские фьючерсы и европейские индексы находятся в умеренной «зеленой зоне». Азия закрылась процентным ростом.

Рубль укрепляется к доллару и стабилен к евро. Доллар: 65,4 руб. Евро: 74 руб.

Цена нефти марки Brent не показывает сильных движений. Текущее значение: $67,5 за баррель.

Корпоративные события:

- Опубликована отчетность Магнита за 2018 год по МСФО. Чистая прибыль снизилась на 4,7%, EBITDA уменьшился на 1,9%, а рентабельность по данному показателю составила 7,3% против 8% в 2017 году. Выручка выросла на 8.2%. Финансовые результаты компании оказались чуть лучше неаудированных данных, опубликованных ранее. В самой компании отмечают, что в 2018 году в Магните произошел ряд ключевых изменений: начата программа трансформации магазинов, а также совершенствования внутренних процессов; разработана новая стратегия долгосрочного развития. «Мы ожидаем увидеть положительные результаты проектов в конце 2019 и в 2020 году», — заявляет Ольга Наумова – генеральный директор Магнита. В целом, опубликованную отчетность можно считать нейтральной: ритейлеру понадобится еще немало времени для восстановления устойчивой положительной динамики финансовых результатов, а эффект от запланированных проектов крайне неочевиден.

- Чистая прибыль Алросы по МСФО за 2018 год увеличилась на 15%, выручка выросла на 9%, EBITDA повысился на 23%, а рентабельность по данному показателю на 13%. Свободный денежный поток вырос на 26%, а показатель «Чистый долг/EBITDA», на котором основывается дивидендная политика компании улучшился с 0,7х до 0,4х. Отчетность за последний квартал 2018 года оказалась несколько слабее. Так, чистая прибыль снизилась на 53% в сравнении с тем же периодом прошлого года, а выручка и EBITDA остались без изменений. Если же сравнивать 4 квартал 2018 года с 3 кварталом, то фиксируется значительное ухудшение основных финансовых показателей. Сегодня акции компании теряют около 1%, двигаясь хуже рынка.

- РусГидро отчитался о росте чистой прибыли по МСФО за 2018 год на 28,5%. Выручка увеличилась на 3%, а прибыль до налогообложения на 24,7%.

- Одна из «дочек» Лукойла начала продавать моторные масла на eBay. Сейчас масла Лукойла через данную площадку доступны для заказа в Германии и Австрии, а в течение года планируется задействовать весь Евросоюз.

- ВТБ может вскоре продать 20% акций «Первого канала», которые недавно были куплены у организации Абрамовича. По словам Андрея Костина, ВТБ не будет стратегическим инвестором «Первого канала». «Господин Абрамович хотел быстро продать, мы сочли условия интересными», — говорит Костин. Кроме того, сообщается, что ВТБ получит в обмен на свою долю в Tele2 акции Ростелекома. О возможной консолидации 100 Tele2 Ростелекомом стало известно 12 марта.

- Рейтинговое агентство Fitch объявило о повышении долгосрочного кредитного рейтинга дефолта Evraz Group с «BB» до «BB+» со стабильным прогнозом на фоне увеличения доли готовой стали в портфеле компании.

- В ЧТПЗ одобрен обратный выкуп акций на 20 млрд руб. по цене 114,42 руб. за бумагу для уменьшения уставного капитала. Текущая цена: 151 руб.

- Согласно отчетности Уралкалия по МСФО за прошлый год, чистый убыток компании составил 8,846 млрд руб. против 50,856 млрд руб. чистой прибыли в 2017 году.

- Крупный акционер Черкизово Лидия Михайловна снизила свою долю в компании до 14,4% с 29,55%. Изменение произошло 28 февраля. На вчерашних торгах акции компании выросли на 20% на фоне возможной покупки одного из крупнейших производителей мяса индейки «Евродон», что позволит нарастить долю Черкизово в данном сегменте с 15% до 30%. Сегодня котировки прибавляют еще около 5-10%.

- ВТБ объявляет об обязательном выкупе у акционеров акций «Возрождения» по цене: 481,68 руб. за шт. Текущая цена бумаги: 474 руб. На данный момент ВТБ владеет 96.3% акций компании.

- На аукционе по продаже алмазов во Владивостоке Алроса продала 125 ювелирных камней весом 2090 карат и совокупно выручила $9,1 млн.

- Согласно данным Reuters, с 2010 года Роснефть вложила в Венесуэлу около $9 млрд и до сих пор не покрыла расходы, а добыча нефти на совместных предприятиях PDVSA и Роснефти оказалась значительно ниже прогнозов. Накануне США выступили с обвинениями в адрес российской компании по поводу продолжения закупок венесуэльской нефти с нарушением американских санкций.

- В феврале-марте было продано около 5 тыс. умных колонок «Яндекс.Станция». Таким образом, данный вид колонок входит в «топ-5 по популярности в РФ среди технологических новинок в РФ». Об этом рассказал вице-президент объединенной компании «Связного» и «Евросети» по продажам Давид Борзилов.

- Аналитики Финам возобновили оценку акций Московской биржи с прогнозным значением 123 руб. за бумагу. Сохраняется рекомендация «покупать».

- Председатель совета директоров Детского мира Алексей Катков купил 0,05% акций компании на сумму 33 млн руб.

( Читать дальше )

VSA, побарное чтение графиков

- 15 марта 2019, 12:33

- |

Будьте в волне биржевого потока! Даю старт набора новой группы онлайн лекций курса «Наставничество»! Старт- 09 апреля 2019 года.

Ссылка: https://dmitrykrasnov.com/on-lajn-kurs-nastavnichestvo/

Подписывайтесь на мою страницу в ФБ - www.facebook.com/dkrasnovb

( Читать дальше )

Трамп еще не договорился с Китаем, но уже готов к переговорам с ЕС

- 15 марта 2019, 09:31

- |

Американский фондовый рынок продемонстрировал разнонаправленную динамику по итогам торгов четверга, индекс DOW 30 25709,94 (7,05 0,03%), индекс S&P 500 2808,48 (-2,44 -0,09%). Фьючерс S&P 500 на открытии торгов пятницы продолжает консолидацию в районе 2817 пунктов. Сенат США накануне поддержал резолюцию с предложением отмены режима ЧС на границе с Мексикой. Так же стало известно о выводе всех дипломатов США с территории Венесуэлы. Президент США, в свою очередь, в четверг заявил о возможном введении пошлин в адрес ЕС в случае отказа от торговых переговоров.

( Читать дальше )

Американские инсайдеры выходят из тени? Крупная ставка на индекс волатильности

- 14 марта 2019, 23:03

- |

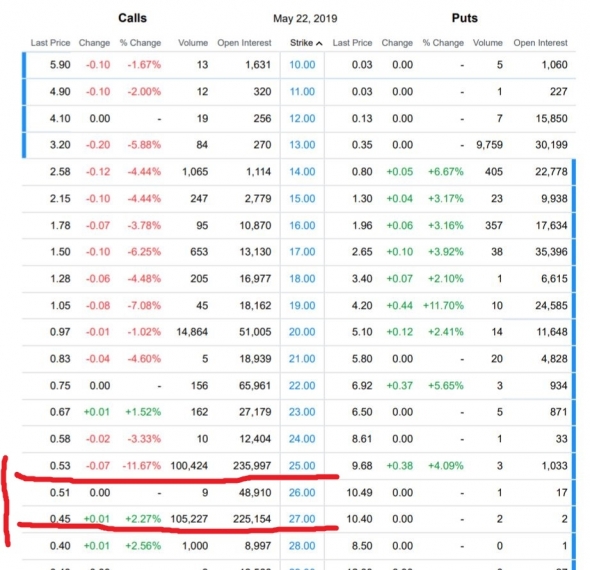

На смарт-лабе выложили интересную информацию о текущих объемах в опционах на VIX (индекс волатильности S&P 500), так вот — объемы в майских коллах на страйках 25 и 27 зашкаливают!

(Опционы на индекс волатильности VIX, дата экспирации 22 мая)

На публикацию, кстати, не обратили особого внимания — а зря. Вот хорошая картинка с ZeroHedge (неоднократно там выкладывалась в разных статьях) со сравнением динамики индекса S&P 500 в текущем и 1937 году:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал