Фондовый Рынок

Бесплатные деньги - 9. Кредит на ИИС

- 31 мая 2018, 17:24

- |

Предыдущие описанные способы:

Бесплатное пользование деньгами МФО

https://smart-lab.ru/blog/457668.php

Бесплатное пользование кредитными деньгами банков

https://smart-lab.ru/blog/457355.php

Использование пространственного арбитража стоимости банкнот и монет

https://smart-lab.ru/blog/457529.php

Экономически выгодное (и экологически ответственное) использование аналитики, инвестиционных предложений и отчетов

https://smart-lab.ru/blog/458419.php

Нестандартное использование банковской карты

https://smart-lab.ru/blog/459008.php

Краны

smart-lab.ru/blog/470070.php

Два, которых рекомендуется избегать

https://smart-lab.ru/blog/462099.php

https://smart-lab.ru/blog/467994.php

Сама технология работы с ИИС очень простая и описывается здесь

smart-lab.ru/blog/468444.php

Критики справедливо отмечали,

что не у всех есть несколько миллионов.

Это усовершенствованный метод, который вложений не требует вообще.

1. Открываете ИИС.

2. Ждете почти три года.

3. Перед самым завершением срока берете деньги с кредитки

(нужна такая, чтобы можно было беспроцентно снимать).

Можно потребкредит,

но тогда придется уплатить проценты.

4. Вносите кредитные средства на ИИС.

5. В первый рабочий день нового года закрываете ИИС.

Как раз закончатся три года.

6. Возвращаете средства на кредитку.

7. Получаете возврат НДФЛ 13% от внесенных средств

- комментировать

- ★9

- Комментарии ( 12 )

Тинькофф Банк

- 30 мая 2018, 10:24

- |

Результаты по РСБУ за апрель:карты все еще не главный фактор роста кредитного портфеля

Кредиты увеличились на 39% год к году.

Тинькофф Банк (TCS LI – ПОКУПАТЬ) вчера опубликовал ключевые финансовые показатели по РСБУ за апрель. Розничные кредиты выросли примерно на 3,5% месяц к месяцу после увеличения почти на 5% в марте и практически на 9% за 1 кв. Год к году рост ускорился с 36–38% в январе–марте до 39%. Объем кредитных карт слабо изменился за месяц (плюс 0,1%, по нашим расчетам), но с начала года темпы роста остаются волатильными. Так, в феврале портфель также был стабильным, а в январе и марте – увеличился на 2,8% и 1,2% соответственно. Кредитки попрежнему отстают от суммарных кредитов по темпам роста, то есть Тинькофф сохраняет опережающую динамику в других кредитных продуктах. При этом карточный портфель сектора в апреле прибавил 0,5%. Рост чистых кредитов у банка год к году замедлился до 41% с 42% в марте.

( Читать дальше )

Банк Санкт-Петербург

- 30 мая 2018, 10:19

- |

Результаты за 1 кв. 2018 г. по МСФО: прибыль близка к ожиданиям, качество активов улучшается

Маржа просела сильнее, чем ожидалось.

Банк Санкт- Петербург (BSPB RX – ПОКУПАТЬ) вчера опубликовал отчетность за 1 кв. 2018 г. по МСФО и провел телефонную конференцию. Чистая прибыль немного – на 4% – превысила консенсус- прогноз, а наши ожидания – на 6%, ROAE составил 10,5% против прогнозировавшихся 10%. Расхождение в ЧПД и расходах с прогнозом в основном объясняется изменениями в классификации платежей по депозитам АСВ и их переводом из операционных расходов в процентные. Маржа, по нашим расчетам, снизилась до 3,5%, сокращение за квартал составило 70 б.п. (по оценке банка – 50 б.п.), тогда как мы ждали уменьшения на 40 б.п., а консенсус-прогноз предусматривал снижение на 30 б.п. Базовая банковская маржа после трех стабильных кварталов также начала сокращаться (минус 50 б.п. за квартал). Чистые комиссии при этом показали меньшую просадку за квартал и более быстрый рост год к году – плюс 18% против последнего прогноза менеджмента по росту в 2018 г., равного 15–17%. Одним из драйверов этого роста стали операции с пластиковыми картами (+26% год к году). Расходы после изменения в классификации выросли на 10% год к году, однако, по словам менеджмента, 1 кв. 2017 г. был последним кварталом, когда не консолидировался терминал «Пулково», и за его вычетом в 1 кв. 2018 г. рост год к году составил около 5%.

( Читать дальше )

Трансконтейнер

- 30 мая 2018, 10:14

- |

Результаты за 1 кв. 2018 г. по МСФО: рост финансовых показателей замедлилсяиз-за задержки с закупкой подвижного состава.

EBITDA выросла на 10% год к году.

Трансконтейнер (TRCN RX – ПОКУПАТЬ) опубликовал отчетность за 1 кв. 2018 г. по МСФО. Выручка увеличилась на 17% (здесь и далее – год к году) до 16,5 млрд руб., выручка, скорректированная на выплаты третьим сторонам (в основном выплаты инфраструктурной и локомотивной составляющих тарифа РЖД), – на 10,5% до 6,6 млрд руб. EBITDA выросла на 9,9% до 2,4 млрд руб., а рентабельность по EBITDA почти не изменилась, составив 35%.

Объемы доходных перевозок увеличились на 5%.

Увеличению выручки способствовали изменение уровня цен, рост доходных контейнерных перевозок на 5,3% до 348 тыс. ДФЭ и увеличение объемов транзитных перевозок. При этом переработка контейнеров на терминалах компании сократилась на 2,8% до 282 тыс. ДФЭ. В 1 кв. общие объемы контейнерных перевозок Трансконтейнера увеличились на 2,7% до 435 тыс. ДФЭ., тогда как за 2017 г. они выросли на 15,2% до 1,8 млн. ДФЭ.

( Читать дальше )

Анекдот от Ливермора

- 30 мая 2018, 00:51

- |

Жизнь и смерть величайшего биржевого спекулянта

Мужин поставил ставку на худшую лошадь в заезде.

Выиграл.

Снова поставил.

Снова выиграл.

И так несколько раз.

Перед самым уходом ставит на лидера.

Теряет 100 тысяч долларов.

Выход из ипподрома

Друг спрашивает:

что ты такой веселый?

— Да, понимаешь, потерял сегодня пару баксов

За какой контент я готов платить или что такое трейдинг идея

- 29 мая 2018, 23:49

- |

Многие за трейдинг принимают набор бессмысленных действий (рисуют черточки, считают волны, разглядывают «трех воронов»), хотя в основе трейдинга — инвест. идея, которая обладает тремя важными качествами:

1. Идея — это результат независимой глубокой работы

2. Есть понимание почему недооценка возникла и кто на другой стороне трейда

3. Понятен каталист, который приведет к переоценке

Все остальное это все, что угодно, но не инвест. идея: слухи, сплетни, домыслы, рисование графиков с ЧП компании))

Ну и в вкратце напишу как пример, что же такое эта инвест. идея

Тикер: 1528.HK (Red Star Macalline)

Предыстория: Китайский производитель товаров для дома, имеет листинг на двух биржах HK, Shanghai. Исторически в 2015г, компания хотела сделать размещение на бирже Шанхая, но на момент принятия решения в ожидании своей очереди стояло еще порядка 500 компаний. И несмотря на то, что RS была популярной компанией в материковом китае, но практически неизвестным игроком в ГК, компания приняла решение делать размещение в ГК. В январе 2018г компания все-таки дождалась своей очереди и сделала также размещение в Шанхае.

( Читать дальше )

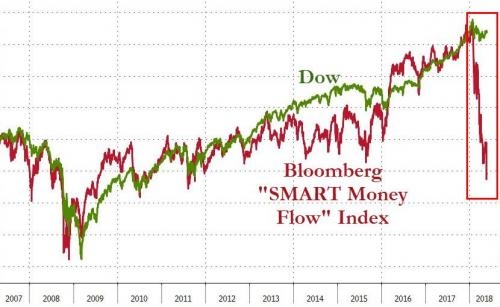

Умные деньги начали что-то подозревать

- 28 мая 2018, 16:22

- |

На ZeroHedge выложили интересную диаграмму с динамикой индекса «умных денег» от Bloomberg. Похоже инсайдеры уже что-то знают…

Другая публикация оттуда же приводит основные негативные факторы, предвещающие, по мнению автора, скорое наступление очередного кризиса. Выделю основные:

Как отмечает FDIC (Федеральная корпорация по страхованию вкладов, независимая организация созданная Конгрессом в 1993 году) величина проблемных активов банков утроилась за первый квартал этого года.

Рынок государственных облигаций США показал с начала года худшую динамику

( Читать дальше )

Обзор на неделю с 28 мая по 1 июня 2018 года

- 28 мая 2018, 10:13

- |

Андрей Кочетков, аналитик «Открытие Брокер»

Немного итогов предыдущей недели. Индекс МосБиржи снизился с 2326,94 п. до 2306,57 п., а РТС — с 1173,14 п. до 1169,93 п. Евро ослаб за неделю с $1,177 до $1,1652. Пара USD-RUB выросла с 62,26 до 62,29, а EUR-RUB снизилась с 73,27 до 72,57. Нефть Brent подорожала за неделю с $78,51 до $76,44. Американский индекс широкого рынка S&P 500 вырос с 2712,97 п. до 2721,33 п.

На рынки вновь возвращаются риски торговой войны и геополитической напряжённости. США, в лице Д. Трампа, выражают неудовлетворённость ходом переговоров с Китаем. Кроме того, Вашингтон призвал Европу снизить экспорт стали в США на 10% или согласиться на сравнимые импортные пошлины. Кроме того, США приняли 25% пошлины на импортные автомобили и комплектующие. Соответственно, недовольство торговых партнёров Вашингтона растёт, что негативно отражается на глобальном финансовом рынке. Сильные отчёты компаний уже не удовлетворяют инвесторов, если только они не демонстрируют сказочные результаты. Статистика по Европе немного ухудшается, но и в США не всё так однозначно с инфляцией. Поэтому растёт неопределённость, которая может вылиться в коррекцию в один из самых сложных месяцев для финансовых рынков.

( Читать дальше )

Детский мир.

- 28 мая 2018, 10:09

- |

Владимир Евтушенков не исключил возможность продажи контрольного пакета компании

АФК «Система» не заинтересована в частичной продаже своего пакета.

АФК «Система» (SSA LI – рекомендация пересматривается) может продать контрольный пакет в Детском мире (DSKY RX – без рекомендации), заявил основной акционер Системы Владимир Евтушенков в интервью РБК. При этом он исключил возможность частичной продажи пакета. По словам Евтушенкова, сейчас есть три возможных покупателя, и Система будет готова продать актив, если премия за контроль ее устроит.

Ранее обсуждалась возможность SPO Детского мира, что может создать давление на котировки.

В декабре АФК «Система» сообщила о продаже в рамках процедуры ускоренного сбора заявок 6,3% Детского мира. Одновременно пакет размером 1,3% был продан Российско- Китайским Инвестиционным Фондом. Цена размещения составила 90 руб./акция, что предполагало 11–процентный дисконт к рыночной цене. Однако позднее результаты размещения были отменены вследствие решения суда арестовать пакет Системы в Детском мире в качестве обеспечительной меры по иску к компании со стороны Роснефти

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал