Фондовый рынок

Фундаментальный анализ по Greif

- 20 декабря 2021, 16:43

- |

Выкладываю фундаментальный анализ по Greif

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Обзор рынка акций за неделю (ФГ "ФИНАМ"). Ускоренное сворачивание количественной поддержки в США принесло негатив на мировые рынки

- 20 декабря 2021, 13:37

- |

Большинство ведущих мировых индексов завершили минувшую неделю, насыщенную заседаниями центральных банков, на отрицательной территории. Решение ФРС по ускорению темпов сворачивания программы выкупа активов стало ключевым событием для рынков, которые поначалу восприняли новость как позитивную на фоне снижения неопределенности, но в конце недели показали усиление коррекционных настроений. Европейский ЦБ тем временем продолжит придерживаться политики низких процентных ставок в 2022 году, а Банк Англии, напротив, увеличил ключевую ставку на 15 б. п. уже в прошедший четверг.

По итогам недели Dow Jones Industrial Average снизился на 1,69%, индекс широкого рынка Standard & Poor's 500 стал легче на 1,94%, а Nasdaq Composite упал на 2,95%. Немецкий индекс DAX, в свою очередь, ослаб на 0,59%, британский FTSE 100 потерял 0,30%, а китайский CSI 300 опустился на 1,99%. Долларовый индекс DXY закрылся на уровне 96,57 пункта, выиграв за неделю 0,49%, а валютная пара EUR/USD ослабла на 0,64% до 1,1239.

Доходность 10-летних гособлигаций США за неделю уменьшилась на 11,50 б. п. до 1,377%, британских 10-летних Gilts – выросла на 3,50 б. п. до 0,770%, 10-летних немецких бондов – снизилась на 2,50 б. п. до - 0,375%.

( Читать дальше )

Куда вложить 30000 рублей. Составление инвестиционного портфеля.

- 17 декабря 2021, 17:43

- |

Хватит ли 30.000 рублей для вложения в реальные инвестиционные инструменты?

И на какую доходность можно рассчитывать?

Доброго всем дня, меня зовут Евгений Сегодня я наглядно покажу как составить инвестиционный портфель на 30 000 рублей.

( Читать дальше )

Мы можем воспитать финансово-грамотное поколение. Не оставайся в стороне.

- 17 декабря 2021, 17:09

- |

Сейчас наступает такой момент, что малая доля людей начинает понимать, как важна финансовая грамотность. По сравнению с прошлыми периодами, этих людей почти не было. Всё же потребление на показ преобладает в нашей стране. Появление различной литературы, курсов, блогов и введение в школе предмета «финансовая грамотность» (есть шанс, что малая часть учеников освоит азы) дают надежду на светлое будущее.

У многих моих сверстников отсутствовала финансовая грамотность, как и у меня. Никто нам не объяснял, как в той или иной ситуации поступать, пользоваться финансовыми инструментами или растить свой капитал. Такого не было в школе, да и дома тоже. Мои родители не обладали знаниями, и я их не виню. Они родились в такой период, что никому до этого не было дело и во главе богатства ставилось наличие: квартир, машин, дач. У нас есть призрачный шанс воспитать новое поколение финансово грамотных людей, дать знания и возможности, которые им помогут в жизни. Я как родитель задумываюсь об этом, выстраиваю план действий и ни на какие школы нельзя возлагать надежды. И вот, как я вижу это сейчас.

( Читать дальше )

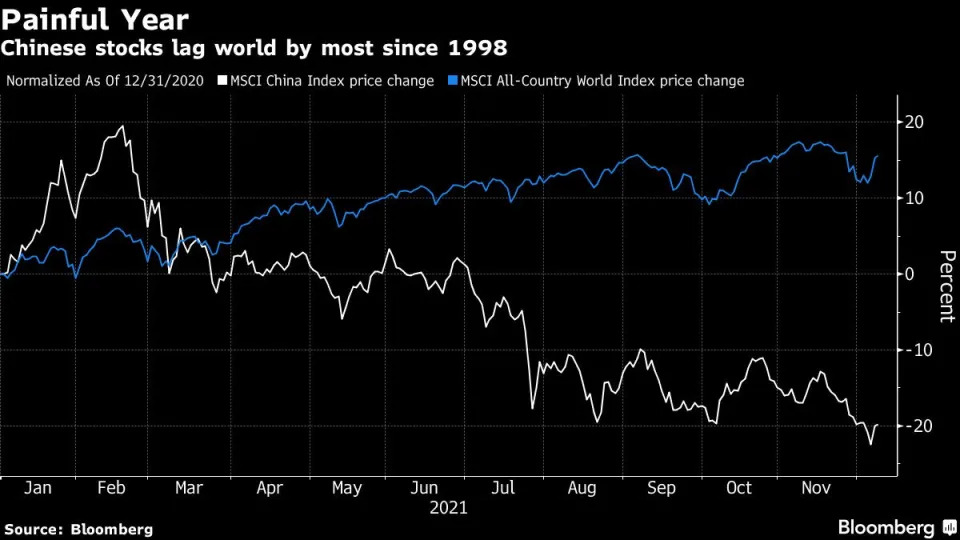

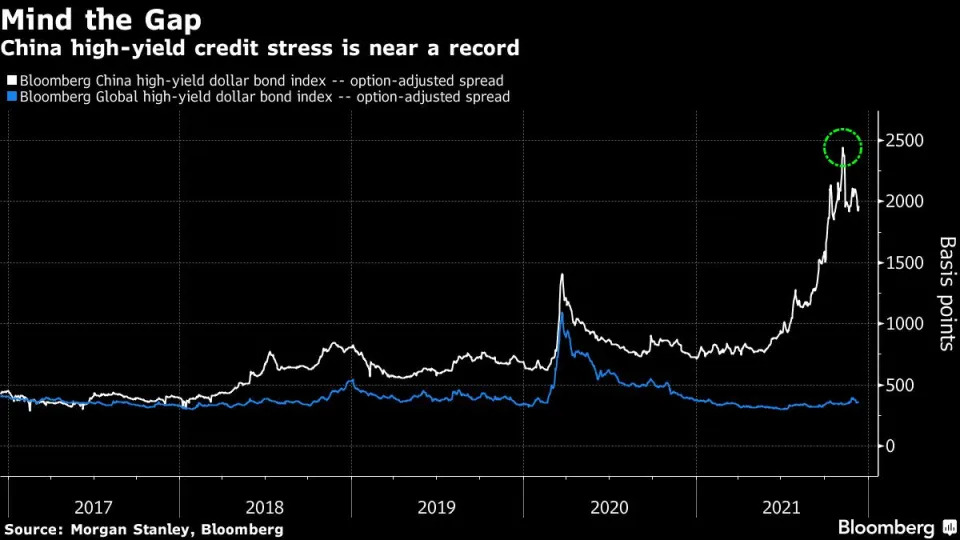

Bloomberg: Из-за лопнувшего пузыря в Китае Уолл-стрит ожидает ралли 2022 года

- 17 декабря 2021, 14:35

- |

Фундаментальный анализ по Селигдар

- 16 декабря 2021, 17:43

- |

Выкладываю фундаментальный анализ по Селигдар

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

Фундаментальный анализ по Северсталь

- 15 декабря 2021, 21:33

- |

Выкладываю фундаментальный анализ по Северсталь

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

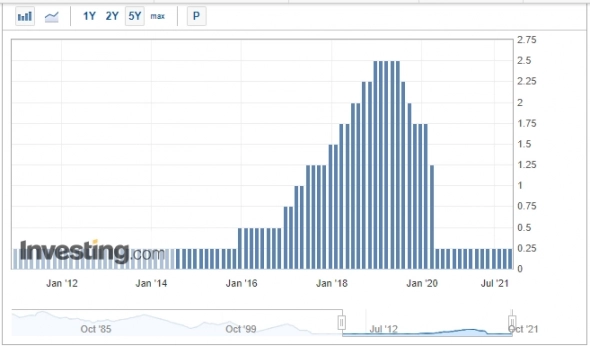

Повышение процентной ставки в США

- 15 декабря 2021, 10:40

- |

Результаты повышения % ставки на рынок (в похожих ситуациях, а именно после её снижения):

пример 16.12.2015

( Читать дальше )

Удивительное развитие в NASDAQ

- 15 декабря 2021, 09:23

- |

Посмотрите, что происходит на фондовом рынке, когда «войска бросают генералов»

Автор: Боб Стокс

Вы, наверное, слышали фразу: « Внешность бывает обманчива».

Другими словами, иногда лучше «присмотреться», потому что правда может быть неочевидной.

Это применимо к различным жизненным обстоятельствам — даже к фондовому рынку.

Например, рассмотрим заголовок агентства Reuters от 19 ноября:

Nasdaq достиг нового исторического пика ...Заголовок навивает оптимистичные прогнозы высокотехнологичному индексу.

Однако после закрытия рынка в тот же день в сервисе U.S. Short Term Update был показан следующий график:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал