Фордевинд

Облигация Фордевинд 05 (RU000A108AK6). Оферта (как участвовать). Новый купон (27%)

- 07 апреля 2025, 12:45

- |

С сегодняшнего дня объявлена оферта по облигациям Фордевинд5 (RU000A108AK6). Накануне стал известен новый купон по выпуску. Он составит 27%. Кто, как и я, считает данное предложение недостаточным для ВВ+ на сегодняшний день, могут предъявить свои облигации к выкупу. Период подачи заявок с 10:00 МСК 07.04.2025 до 18:00 МСК 11.04.2025. Удовлетворение заявок ожидается — 16.04.2025 c 10:15 до 18:00 МСК.

Цена выкупа — 100% + НКД на дату приобретения.

Как поучаствовать?

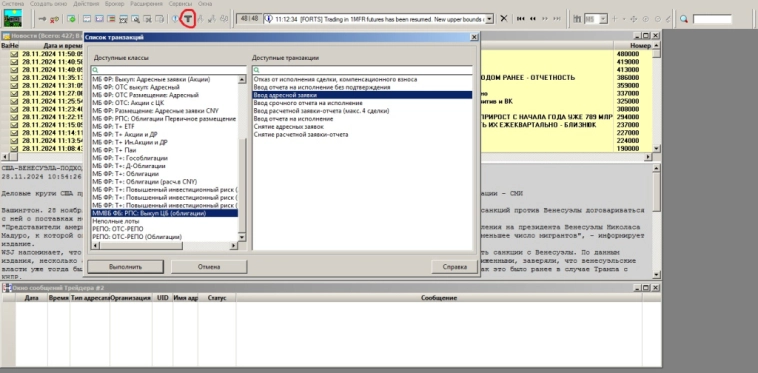

Показываю на примере подачи адресной заявки в QUIK.

Жмём пиктограмму Т (обвел красным) и выбирают соответствующие пункты меню:

в открывшемся окошке нужно заполнить параметры заявки:

выбираем инструмент Фордевинд5 и партнера РенессБрокер [MC0089500000]. Кликаем на Продать. Ставим цену 100. Количество лотов — равное своей заявке. Если заранее выбрать свой код клиента, то ниже система предложит вам максимальное доступное к заявке количество. Подсказка — сумма комиссии, которую с вас удержат. Код расчетов Т0. Код клиента выбрать из списка.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

МФК Фордевинд увеличила чистую прибыль на 123%

- 28 марта 2025, 14:01

- |

Продолжаю разбирать калейдоскоп отчетностей эмитентов за 2024г.

Смотрим основные показатели МФК Фордевинд, подробнее о компании писал здесь 👉 https://t.me/c/2479466246/38

1. Чистые процентные доходы — 1 448 млн. р. (+50% к 2023г.);

2. Чистые процентные доходы после создания резервов — 1 102 млн. р. (+54% к 2023г.);

3. Чистые операционные расходы — 308 млн. р. (-14% к 2023г.);

4. Чистая прибыль — 637 млн. р. (+123% к 2023г.);

5. Финансовые активы — 6 463 млн. р. (+44% к 2023г.);

6. Финансовые обязательства — 5 760 млн. р. (+55% к 2023г.).

Отчетность от МФК Фордевинд сильная. Основные показатели демонстрируют хорошую динамику, причем меня радует не только прирост процентных доходов(см. пп. 1-2), еще больше радует, что компания хорошо управляет издержками и чистые расходы за период даже снизились (см. п.3).

То что финансовые обязательства увеличились более высокими темпами, чем финансовые активы (см. пп. 5-6) для растущей компании нормально.

( Читать дальше )

За первые 7 дней портфель Барбадос показал доходность 46,5% годовых

- 17 февраля 2025, 21:17

- |

За 365 дней проекта необходимо на вложенный 1 млн. р. заработать 300 тыс. р. — 30% годовых. То есть, чтобы выдержать траекторию Барбадос, необходимо, чтобы портфель прирастал на 822 рубля в день с учетом выходных и праздников.

На текущий момент портфель за 7 дней подрос на 8 936 руб., то есть в среднем за день прирост составлял 1 276 руб. и это составляет 46% годовых!!! 🚀

Конечно такой темп выдерживать весь год не реально, но старт получился неплохой, надо признать геополитика изрядно помогла.

В настоящий момент в портфеле присутствуют:

1. Облигации Интерлизинг 1Р-7;

2. Облигации МФК Фордевинд 1Р-1;

3. Облигации Воксис 1Р1;

4. Облигации МФК ВЭББанкир 1Р-1;

5. Облигации ГТЛК 2Р-7;

6. Облигации КЛС-ТРейд Б3;

7. Облигации Роделен 2Р-1

8. Денежный фонд BCSD

Логика всех сделок описана в тг-канале t.me/barbados_bond

Купил вчера и сегодня в портфель Барбадос 120 облигаций МФК Фордевинд, серия 1Р-1

- 12 февраля 2025, 19:18

- |

МФК Фордевинд — специфическая компания, которая занимается кредитованием юридических лиц на короткие сроки. Несмотря на статус микрофинансовой компании, по своей деятельности и рискам она скорее ближе к банкам, которые кредитуют бизнес МСП или краудлендинговым платформам. В течение 2024 года компания показывала стабильный рост показателей и в октябре 2024 года компании был повышен кредитный рейтинг до уровня BB+ (Эксперт РА). Ссылку на рейтинговый отчет прикреплю в конце поста, там много интересного.

На рынке сейчас торгуется 6 выпусков облигаций данной компании. В портфель проекта я решил приобрести бумаги серии 1Р-1, средняя цена покупки 86,17%. Облигации данной серии были выпущены в июне 2023 года, погашение планируется в мае 2026 года. Купон установлен на уровне 16% годовых. Начиная с декабря 2025 года облигация будет амортизироваться ежемесячно по 16,6% от номинала. Доходность к погашению на момент покупки составляла 35+% годовых.

Кредитный рейтинг эмитента — BB+ (Эксперт РА). Рейтинговое агентство отметило не только экстенсивный рост объемов выдачи займов, но и расширение клиентской базы, рост рентабельности. В 2024 году компания начала финансировать поставщиков маркетплейсов.

( Читать дальше )

Главное на рынке облигаций на 19.11.2024

- 19 ноября 2024, 13:30

- |

- «Антерра» сегодня начнет размещение трехлетних облигаций серии БО-03 объемом 350 млн рублей. Ставка купона установлена на уровне 30% годовых на весь период обращения, купоны ежеквартальные. По выпуску предусмотрена возможность досрочного погашения по усмотрению эмитента в дату окончания 6-го купонного периода. Эмитент имеет действующий кредитный рейтинг ВВ-(ru) со стабильным прогнозом от НРА.

- «Виллина» зарегистрировала на Московской бирже дебютный выпуск облигаций серии БО-01-001P. Регистрационный номер выпуска — 4B02-01-00191-L-001P. Выпуск включен в Третий уровень листинга. В сентябре 2024 г. НРА присвоило эмитенту кредитный рейтинг на уровне BBB- с прогнозом «стабильный».

- «Группа Позитив» зарегистрировала на Московской бирже выпуск облигаций серии 001Р-02. Присвоенный регистрационный номер — 4B02-02-85307-H-001P. Выпуск включен во Второй уровень листинга. Эмитент имеет действующие рейтинги от агентств «Эксперт РА» и АКРА на уровне AA со стабильным прогнозом.

( Читать дальше )

Главное на рынке облигаций на 31.10.2024

- 31 октября 2024, 13:58

- |

- «ЕвроТранс» с 11:00 по московскому времени 2 ноября до 16:00 6 ноября проведет сбор заявок на два выпуска пятилетних облигаций серий БО-001Р-04 и БО-001Р-05 совокупным объемом до 4 млрд рублей. Выпуск серии БО-001Р-04 будет доступен только квалифицированным инвесторам, серии БО-001Р-05 — неквалифицированным инвесторам при условии прохождения теста №6. Купоны по обоим выпускам ежемесячные.

Ориентир ставки 1-12-го купонов облигаций БО-001Р-04 — не выше 15% годовых, 13-24-го купонов — не выше 14% годовых, 25-36-го купонов — не выше 13% годовых, 37-48-го купонов — не выше 12% годовых, 49-60-го купонов — не выше 11% годовых, плюс дополнительный доход, определяемый как сумма доходов за каждый день купонного периода, исходя из значения ключевой ставки Банка России, и выплачиваемый в дату окончания каждого купонного периода.

Ориентир ставки купонов облигаций серии БО-001Р-05 — не выше 25% годовых. Организатор — Газпромбанк. Техразмещение запланировано на 11 ноября. АКРА 20 сентября 2024 г. подтвердило кредитный рейтинг эмитента на уровне А-(RU) со стабильным прогнозом.

( Читать дальше )

Эксперт РА повысил кредитный рейтинг ООО МФК «Фордевинд» до уровня ruBB+

- 30 октября 2024, 11:04

- |

Главное из пресс-релиза:

— Компания продолжает активный рост бизнеса: за период с 01.07.2023 по 01.07.2024 портфель займов и микрозаймов увеличился на 61% до 6,3 млрд руб., портфель без NPL90+ возрос на 65%, число действующих заёмщиков выросло с 292 до 410. Объём выданных займов и микрозаймов за 1пг2024 составил 11 млрд руб., что на 58% превышает показатель годом ранее, средний размер займа при этом увеличился с 12 до 14 млн руб.

— Ввиду активного масштабирования бизнеса в 1пг2024 достаточность капитала несколько снизилась: НМФК1 уменьшился с 16,5 до 15,4% за период с 01.07.2023 по 01.07.2024, по-прежнему находится на адекватном уровне, но ниже целевого значения 20%.

— Средневзвешенная ставка по портфелю 39% годовых не изменилась за период с 01.07.2023 по 01.07.2024, однако возросшую стоимость фондирования МФК планирует в дальнейшем частично транслировать в ставку по выданным займам.

— За период с 01.07.2023 по 01.07.2024 доля займов с просроченными платежами более 90 дней снизилась с 10,5 до 8,5% на фоне активного роста бизнеса и усиления риск-процедур.

( Читать дальше )

МФК Фордевинд публикует отчётность за 9 месяцев 2024 года

- 25 октября 2024, 11:02

- |

— Процентные доходы за 9 месяцев 2024 1,74 млрд (+74% г/г);

— Чистые процентные доходы после резервов за 9 месяцев 2024 800 млн (+55% г/г);

— Чистая прибыль за 9 месяцев 2024 454 млн (+126% г/г);

— Собственный капитал превысил 1 млрд рублей и составил 1,085 млрд (+27% с начала года);

— Доля собственного капитала в балансе составила 15%;

— Отношение чистого долга к собственному капиталу 5,3.

Отчётность опубликована на ЦРКИ

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал