ФрС

На сколько глубока кроличья нора замедляющейся скорости денежного обращения? Виляет ли хвост собакой? Или когда этот проклятый печатный станок уже перегреется.

- 26 апреля 2021, 14:18

- |

Снова приветствую всех, господа! Смотрю мой предыдущий пост неплохо зашёл, в комментах даже какой то срачь устроили. Кто не читал, рекомендую ознакомиться: «Инфляция, инфляция, говорили они… Да где ж ты подевалась падла?! Или остановись печатный станок хоть на мгновенье». Новый пост хотел написать чуть раньше, но увы не было времени, разбирался с подачей заявки в Роспатент на регистрацию авторских прав на своё программное обеспечение, да ещё допиливал настройки своего старенького майнера Antminer S9, для оптимизации энергопотребления, ручная настройка каждого отдельного чипа, которых там пару сотен, не самая простая задача я вам скажу. Но это всё лирика не сильно относящаяся к теме нашей с вами сегодняшней беседы. А мы с вами давайте продолжим разбираться дальше в теме замедляющегося денежного обращения.

В комментах к предыдущему посту местные эксперты-комментаторы выдвинули несколько тезисов:

- Тезис 1. Денежная масса не зависит от скорости денежного обращения.

- Тезис 2. Федрезерв рассчитывает скорость денежного обращения строго по формуле V = ВВП/М2.

- Тезис 3. Скорость обращения зависит от денежной массы, а обратное не верно, см. Тезис 1.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 5 )

Заседание Федеральной резервной системы FOMC в среду, 28 апреля 2021 г. - превью

- 26 апреля 2021, 10:09

- |

Чего ждут TD от Федерального комитета по открытым рынкам

- Мы пока не ожидаем каких-либо существенных новых сигналов о сужении или ужесточении, даже несмотря на то, что тон в экономике более позитивный, чем в марте.

- Мы ожидаем, что сигналы будут развиваться с течением времени по мере восстановления, и мы только что изменили наш прогноз относительно начала постепенного перехода к марту 2022 года с сентября 2022 года, но мы ожидаем, что официальные лица будут неохотно говорить что-либо, что может быть истолковано как сигнал обратного отсчета. пока гораздо позже в этом году.

- Мы не ожидаем, что ФРС объявит о каких-либо изменениях в ставках IOER или RRP… хотя в ближайшее время вероятно их повышение из-за понижательного давления на доходность денежного рынка в результате роста банковских резервов. Такие изменения, если они происходят, следует рассматривать как технические корректировки.

( Читать дальше )

В центре внимания ФРС. Обзор на предстоящую неделю от 25.04.2021

- 25 апреля 2021, 22:29

- |

По ФА…

Заседание ЕЦБ

Решение ЕЦБ и пресс-конференция Лагард не стали сюрпризом, сопроводительное заявление, как и вступительное заявление Лагард на пресс-конференции, ничем не отличались от риторики в марте.

ЕЦБ подтвердил, что покупки ГКО стран Еврозоны продолжатся во 2 квартале темпами значительно выше, чем в первые два месяца этого года, но не дал никаких указаний по темпам покупок активов в рамках программы РЕРР с 3 квартала.

Подавляющее большинство вопросов в ходе пресс-конференции Лагард было по темпам покупок ГКО стран Еврозоны в рамках программы РЕРР с 3 квартала, т.к. рынки опасаются снижения степени интервенций ЕЦБ на долговой рынок Еврозоны и, как следствие, роста доходностей ГКО.

Кристин не дала прямого ответа ни на один из этих вопросов, сообщив, что на текущем заседании сворачивание программы РЕРР не обсуждалось.

Представили СМИ пытались получить информацию о планах ЕЦБ через пример ВоС, который за день за заседания ЕЦБ уменьшил размер покупок ГКО Канады в рамках программы QE, и привязки политики ЕЦБ к действиям ФРС по сворачиванию стимулов.

Лагард отбила вопрос о ВоС, заявив, что у каждой страны своя монетарная политика, ибо сопутствующие меры, в частности фискальные стимулы, оказывают разное влияние на экономику.

Кристин отметила, что для ЕЦБ было бы неплохо действовать в тандеме с ФРС, но экономика Еврозоны намного слабее экономики США.

Лагард достаточно резко отреагировала на жалобу представителя Германии о том, что банки начали перекладывать отрицательные ставки на депозиты физических лиц, заявив, что отрицательные ставки являются большой частью стимулов ЕЦБ и текущая ситуация требует компромисс в пользу заемщиков.

( Читать дальше )

Почему рост инфляции и восстановление экономики опасны для фондовых рынков.

- 24 апреля 2021, 00:48

- |

Инфляция растет,

в марте в США в марте 2,6% годовых, в ЕЭС более 1%, в РФ официальная инфляция более 6%.

В апреле инфляция продолжает расти.

Начинается цикл ужесточения денежно — кредитной политики:

ЦБ РФ, ЦБ Украины, ЦБ Бразилии начинают поднимать ставки. ЦБ Канады первым из ЦБ развитых стран прекращает QE.

Почему восстановление экономики пагубно для фондовых рынков?

- Восстановление экономики ведет к росту инфляции. Чтобы ее сдержать, придется повышать ключевые ставки.

Цель ФРС по средней инфляции 2% годовых. При значительном превышении 2%, чтобы не допустить бегства из доллара и оттока капитала, ФРС в конце концов поднимут ставку. Джером Пауэлл — глава ФРС до февраля 2022г. - Цены на акции могут продолжить рост до тех пор, пока

ФРС США не начнет повышать ключевую ставку из-за нарастающей инфляции, это запустит коррекцию. - Из-за перегретой стимулами экономики госпрограммы помощи не будут продлеваться.

- Ликвидность будет перетекать с фондовых рынков в реальный сектор экономики, топлива для роста акций станет меньше.

- Доходность консервативных долговых инструментов станет привлекательнее. Ускорение инфляции приводит к растущей популярности американских гособлигаций с защитой от инфляции, популярность акций падает.

- Как только начнутся продажи самых коротких гособлигаций, распродажи могут начаться по всему рынку и начнется паника.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 23 апреля 2021, 15:05

- |

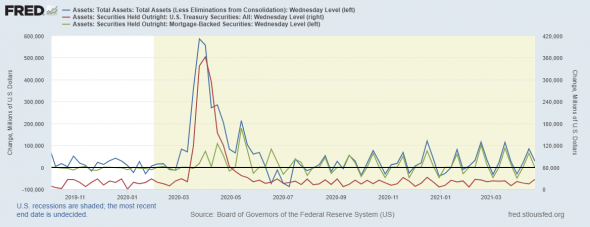

На неделе баланс ФРС вырос на 28 млрд долларов

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – динамика баланса трежерис.

Зеленая линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

ФРС сократило скупку долгов, обеспеченных ипотекой, в то время как трежерис покупали повышенными объёмами.

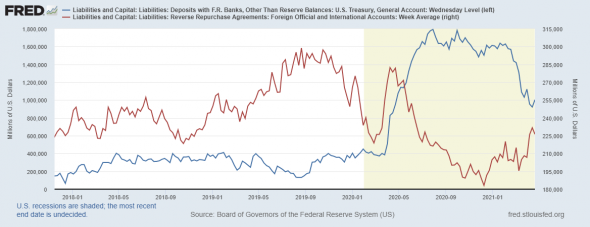

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Что ждет рынок золота?

- 22 апреля 2021, 15:28

- |

В этом видео делаю фундаментальный и технический анализ рынка золота, а также долгосрочные и краткосрочные перспективы рынка.

На мой взгляд, локально первая волна на стадии завершения с перспективой дальнейшего роста летом. Но вот долгосрочно не думаю, что стоит ставить на рост золота выше исторических максимумов

( Читать дальше )

В чем взаимосвязь движения DXY и доходности американских облигаций?

- 21 апреля 2021, 19:07

- |

Начало года ознаменовалось ростом долговых бумаг, выпускаемых Министерством финансов США. Поскольку они гарантированы правительством, то рассматриваются как условно безрисковое вложение. Обычно отмечается почти синхронный рост бумаг и инфляции. Также на рост ставок по бумагам чутко реагирует фондовый рынок. Его часто рассматривают как альтернативу инструментам с фиксированной доходностью, но более рискованную.

Рост доходности бумаг достиг своего пика в марте 2021 года, когда он добрался до уровня 1.7760%. После этого котировки начали снижаться. Реакция рынка не заставила себя долго ждать: все рисковые активы быстро начали расти. Но является ли это поводом для радости покупателей? Попробуем разобраться.

Почему выросла доходность?

Гособлигации США укрепились по нескольким причинам:

- Отмечается рост товарных активов, поскольку пандемия спровоцировала перебои в процессе производства и поставок.

- Успехи массовой вакцинации и вызванный ими оптимизм в отношении скорого восстановления спроса создают опасения по поводу ускорения инфляции, поскольку база прошлого года была низкой.

- Принятые меры поддержки нуждаются в финансировании.

- На стоимость облигаций оказывает давление низкий спрос со стороны банков, обеспечивающих на первичном рынке трежерис низкую ликвидность. В то же время банки ощущают неопределенность в том, будет ли льготный период по SLR продлен регулятором после 31 марта. В условиях пандемии банкам было разрешено прекратить резервирование своего капитала под депозиты, которые хранятся у регулятора, и активы в казначейских облигациях.

- Меняется экономическая ситуация в связи с тем, что пандемия отступает. В Штатах уже вакцинирована основная часть населения, вакцинация проводится также в Великобритании и Европе. Кроме того, грядет летний сезон, когда традиционно эпидемиологическая обстановка меняется в лучшую сторону.

( Читать дальше )

Хорошие Отчеты Банков / Когда покупать акции TSMС? / Акции Virgin Galactic падают / Хорошие новости

- 19 апреля 2021, 19:10

- |

Третья волна ЕЦБ. Обзор на предстоящую неделю от 18.04.2021

- 18 апреля 2021, 22:33

- |

По ФА…

1. Заседание ЕЦБ, 22 апреля

Изменений политики, как и новых экономических прогнозов, не ожидается.

Внимание участников рынка будет сфокусировано на политике ЕЦБ в отношении программы РЕРР.

Опрос экономистов Блумберга предполагает, что ЕЦБ на июньском заседании объявит о снижении размера ежемесячных покупок ГКО стран Еврозоны, а в декабре заявит о полном прекращении программы РЕРР в марте 2022 года.

Это очень оптимистичное предположение, ибо снижение интервенций ЕЦБ на долговой рынок Еврозоны приведет к росту доходностей ГКО стран Еврозоны, что может спровоцировать новый долговой кризис, т.к. банки Еврозоны, особенно проблемных южных стран, держат на балансе огромное количество ГКО своих стран.

Я сомневаюсь в том, что ЕЦБ сможет когда-либо завершить программу QE, не говоря о сокращении баланса, который продолжает вертикальный рост:

( Читать дальше )

Есть ли предел у фондовых индексов США?

- 16 апреля 2021, 19:00

- |

В апреле на фондовых рынках повеяло позитивными тенденциями. Особенно наибольший оптимизм вызывает энергетический сектор, который вырос на 2,91%, благодаря росту нефтяных котировок. Поддержку ценам оказали ожидания роста спроса, а также данные, демонстрирующие снижение запасов нефтепродуктов, зафиксированные EIA. Сектор финансов, где накануне стартовал отчетный сезон, также продемонстрировал уверенный рост.

Мажорные ноты на мировых рынках

Положительные результаты размещения 30-летних госбумаг США способствовали тому, что на рынке возобладали покупки. В результате высокого спроса при размещении вторичный рынок также получил поддержку, и на нем продолжилось снижение доходности: по 10-летним ценным бумагам этот показатель подошел к отметке 1,6%. В результате усилился спрос на рисковые активы. На прошедшей неделе основными драйверам движения рынка стала статистика США и новости касательно коронавируса:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал