ФрС

Трамп на ужине у Мюллера. Обзор на предстоящую неделю от 24.03.2019

- 24 марта 2019, 22:17

- |

По ФА…

Заседание ФРС

Заседание ФРС было голубиным, решения ФРС как в отношении перспектив повышения ставок, так и в отношении политики сокращения баланса оказались ниже рыночных ожиданий.

Доллар упал камнем на оглашении решения ФРС, но неопределенность по Брексит и провальные экономические данные стран, являющихся торговыми партнерами США, не позволили развить нисходящий тренд по индексу доллара.

Ключевые аспекты мартовского заседания ФРС:

— Прогнозы.

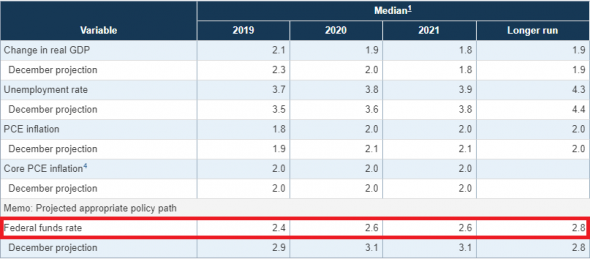

Экономические прогнозы пересмотрены на понижение незначительно, что подчеркивает контраст с кардинальным пересмотром прогнозов по повышению ставок:

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 35 )

На американский рынок возвращается страх рецессии. Золото получило поддержку

- 24 марта 2019, 10:37

- |

Итоги заседания ФРС 20 марта подтвердили актуальность прогноза роста цены золота в среднесрочной перспективе. Степень смягчения риторики регулятора с начала 2019 г. превзошла ожидания рынка. После того как регулятор понизил прогноз повышения ставки в 2019 г. с 50 б.п. до 0, оценка вероятности снижения ключевой ставки в 2019 г. рыночными фьючерсами выросла с 32% до 47%. Цена золота быстро среагировала на изменение прогнозов ФРС — котировки обновили мартовский максимум до $1320 долл./унц.

Драйвером повышательного движения цены золота выступает наметившаяся тенденция к ослаблению экономического роста в США. На мартовском заседании ФРС пришлось понизить оценку темпов роста в США на 2019 г. с 2,3% до 2,1%, а в 2020 г. с 2% до 1,9%. Фискальные стимулы налоговой реформы исчерпывают свой потенциал прямого действия, ускорение экономики переходит в замедление. Предсказание рыночными фьючерсами снижение ставки в 2019 г. предвосхищает сдвиг монетарной политики на сторону смягчения, что благоприятно для драгоценных металлов.

( Читать дальше )

Количество долларов на планете растет. Сипа - тоже.

- 23 марта 2019, 19:52

- |

Свежие, хрустящие доллары исправно поступают в систему.

Поэтому, лично я не знаю ответ на вопрос:

( Читать дальше )

Тревожные сигналы для мировой экономики

- 23 марта 2019, 10:19

- |

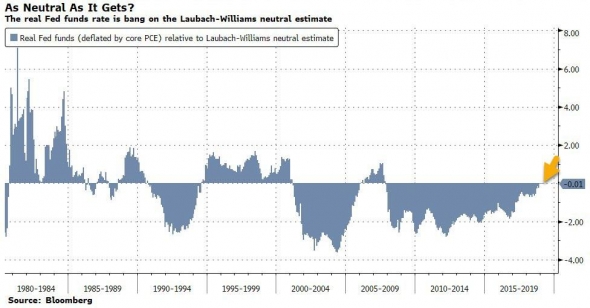

Значительное смягчение монетарной политики, озвученное ФРС в прошедшую среду (отказ от повышения ставок в этом году и сворачивание программы сокращения баланса в сентябре), имеет под собой достаточно веские основания. Так, разница между реальной ставкой денежного рынка (ставка ФРС за вычетом индекса инфляции core PCE) и оценкой реальной нейтральной ставки (т.е. отвечающей текущему экономическому состоянию США) на основе модели Laubach-Williams’а показывает их полное совпадение:

(Разница между реальной ставкой денежного рынка в США и оценкой реальной нейтрльной ставки на основе модели Laubach-Williams’а)

Таким образом, дальнейшее повышение ставки уже не выглядит обоснованным. При этом спред между 10-летними и 3-месячными трежерис ушел в отрицательную зону

( Читать дальше )

Еще раз о ФРС и сокращении баланса

- 23 марта 2019, 01:33

- |

Treasury Securities Agency Securities*

Oct – Dec 2017 $6 billion $4 billion

Jan – Mar 2018 $12 billion $8 billion

Apr – Jun 2018 $18 billion $12 billion

Jul – Sep 2018 $24 billion $16 billion

From Oct 2018** $30 billion $20 billion

Новые планы:

| Treasury Securities | Agency Securities* | |

| Oct 2018 – Apr 2019 | $30 billion | $20 billion |

| May 2019 – Sep 2019 | $15 billion | $20 billion |

| From Oct 2019 | $0 billion | $20 billion** |

Из последнего квартального отчета:

в млрд

баланс — 3,975 (было 4.5)

трежерис — 2,182

агентских бумаг — 1,608

Из отчета 2009 г:

баланс — 2,210

трежерис — 777

агентских бумаг — 852

Т.е. ФРС хочет сосредоточиться в основном на трежерис. От агентских бумаг продолжат избавляться, хотя, как я анализировала в других постах, они вполне обеспечены и более прибыльны, но им важнее цели регулятора.

Кривая бондов США инвертировалась впервые с 2007 года

- 22 марта 2019, 19:48

- |

Кривая бондов США инвертировалась впервые с 2007 года — Первый сигнал большого кризиса

Эд Дафнер

(Блумберг) -- Спред доходности трехмесячных и 10-летних казначейских бумаг стал отрицательным, ставки пересеклись на уровне около 2,46%.

Мои прогнозы. Разбор полетов. Прогноз нормальный.

- 22 марта 2019, 13:10

- |

Astro прогнозы до конца марта.

Сначала комментирую медвежий прогноз от 15.03...

>> Goldman Sachs советует немедленно продавать акции американских компаний

>> По астро источникам, общий тренд — восходящий. Америке нет резона выпрыгивать из диапазона 2800-2850 до тех пор, пока не обнадежит заседание ФРС (20.03). Неприятных сюрпризов от Пауэллса не ждут.

** действительно, Джером не подвел. Даже порадовал, сняв главные страхи инвесторов — когда объявил, что повышения ставки в 2019 году не ждите.

Голдман со своими рекомендациями в пролете. Мощный состав банковских аналитиков отдыхает.

А рынок оптимистично продолжил свой путь наверх.

Дальше, насчет моего прогноза по статистике.

>> 21.03 /индекс от Фладельфии/ = Венера + Плутон, а также Марс + Меркурий. Традиционный прогноз по такой связке => краткосрочное, но выраженное падение SP500.

( Читать дальше )

Рост доллара из за Brexit. Канаде снижают кредитный рейтинг. В Австралии безработица

- 22 марта 2019, 10:37

- |

1. Британский фунт снизился на информации о том, что лидеры ЕС могут отклонить просьбу премьер-министра Великобритании Терезы Мэй об отсрочке Brexit до конца июня и настаивают, что срок выхода не может быть перенесен на дату позже 22 мая.

2. Банк Англии в четверг оставил свою ключевую ставку без изменений и заявил, что намеревается постепенно повышать стоимость заимствований в том случае, если выход Великобритании из ЕС пройдет гладко.

3. В BNP Paribas прогнозируют, что пауза в повышении ключевой ставки Федеральной резервной системы США продлится до следующего года.

4. Fitch Ratings предупреждает, что общий государственный долг Канады, который учитывает правительства всех уровней, приближается к отметке, которая не совместима с рейтингом «ААА». По словам Fitch, общий госдолг страны составляет около 80% от ВВП.

5. Аналитики Capital Economics прогнозируют рост экономики Австралии в 2019 году на уровне 1,5%, и это на целый процентный пункт ниже консенсус-прогноза.

Brexit переносится. ФРС не будет повышать процентную ставку. Нефть растет

- 21 марта 2019, 11:33

- |

1. Тереза Мэй запросит трехмесячную отсрочку Brexit в своем письме, адресованном Дональду Туску, перед саммитом ЕС, который стартует в четверг в Брюсселе.

2. В феврале инфляция в Великобритании выросла на 1,9% после роста на 1,8% в январе.

3. Коммерческие запасы нефти и нефтепродуктов в США существенно снизились. Согласно данным Минэнерго, запасы нефти неожиданно сильно сократились, на 9,6 млн баррелей. Запасы бензина снизились на 4,6 млн баррелей. Запасы дистиллятов упали на 4,1 млн баррелей.

4. ФРС понизил прогноз по повышениям процентных ставок в 2019 году с двух до нуля. Хотя такой прогноз и оправдал ожидания многих участников рынка, он также подтвердил опасения в том, что основной источник, стимулировавший рост доллара в прошлом году, уже иссяк. ФРС также пересмотрела прогноз по перспективам экономики, понизив ожидаемый рост ВВП в 2019 году с 2,3% до 2,1% и сообщила о намерении закончить сокращение баланса в сентябре.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал