ФрС

Ростовщики vs Инвесторы. Почему покупка офз это не инвестирование и за что я не люблю Ростелеком.

- 15 марта 2019, 21:27

- |

Сегодня мы лицезреем экономическую модель, кажущуюся чем-то незыблемым. В основе этой модели лежат «ключевая ставка». Красивая фраза. Замечательная в своей лицемерности. Это же ведь надо такими красивыми словами назвать рибу или ростовщический процент. Учёные мужи с высоких трибун вещают нам с умным видом о необходимости доступного кредита. Инвестициями называют предоставление кредитов. Бегством инвесторов-отказ от выдачи этих кредитов.

Российская экономика увязла в кредитах. Правительство с ловкостью факира прячет эти кредиты в госкорпоративном секторе, размазывает по субъектам федерации, дабы народу невдомёк было, что по сути своей несостоявшейся пенсией он кормит мировых ростовщиков.

Всё красиво. Как в Росстате. Госдолг вроде как крайне низкий, и всё здорово и прекрасно. Но у меня вопрос, простите, а кто обслуживает долги Роснефти (к примеру), если компания получает налоговые льготы? Кто фактически обслуживает долг компании, если бюджет (а значит наше общество)недополучает денег, а ростовщики получают своей процент?

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 38 )

Денежный рынок США. Есть намеки на смягчение ФРС.

- 15 марта 2019, 15:11

- |

Накопилось данных для анализа денежного рынка США.

Итак, у себя в телеграмм-канале давал вот такую картинку с оценкой темпов макро показателей по экономике США https://t.me/khtrader/918

которая намекает на то, что время для стимулирования от ФРС пришло. Тем более что ЕЦБ на прошлой неделе объявил о QE-3 начиная с сентября.

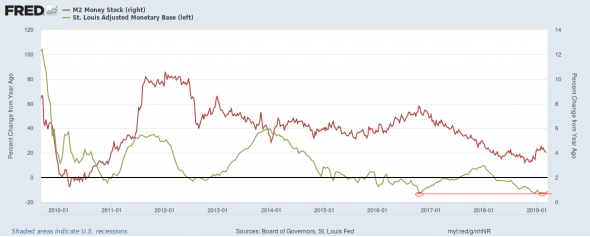

На 13.03.2019 год имеем следующую картинку с денежной базой (зеленая) и массой (красная).

Денежная база на 13.03. увеличилась сразу на 100 млрд.долларов, при этом если смотреть на темпы показателя относительно прошлого года, то график изобразил некое дно, т.е. снижение темпов соответствует минимуму предыдущего цикла.

Пока есть шансы, что ФРС начинает запуск инфляционную политику.

Последние данные по денежной массе М2 пришлись на 04.03., хоть рост и составил скромные 11 млрд.долларов, но темпы относительно прошлого года сокращаются. Наверняка следующие данные с учетом роста базы выйдут получше.

( Читать дальше )

Пауза в цикле повышения ставок ФРС может продлиться до осени

- 15 марта 2019, 13:25

- |

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,2-7,6%, USD 2,0-2,4%, по недельным — RUB 7,5-8,0%, USD 2,25-2,5%.

Рынок облигаций

Выходящая статистика в США подкрепляет уверенность инвесторов в длительной паузе в цикле повышения ставок ФРС, об этом же недавно сказал и глава ФРС Джером Пауэлл, по его словам, инфляция носит сдержанный характер, и ставка находится на комфортном уровне. Он назвал текущую политику «в общем нейтральной» и отметил, что нет необходимости спешить с изменением политики в области процентных ставок.

Вместе с тем, несмотря на внешний позитив на глобальных рынках ОФЗ показали совсем незначительный рост и торгуются практически на тех же уровнях уже почти месяц, очевидно рост сдерживается санкционными рисками и ожиданиями сохранения высокой ключевой ставки (7,75%) еще длительное время. Сегодня Минфин проведет размещение короткого выпуска ОФЗ 26209 (погашается в июле 2022 г.) и длинного выпуска ОФЗ 26224 (погашается в мае 2029г.) в объеме доступных остатков, т.е. в уже привычном формате «без лимитов», эти аукционы помогут определить настроения инвесторов и дальнейшее движение рынка.

( Читать дальше )

Денег. Больше денег! / Продавая доллары и золото

- 11 марта 2019, 07:16

- |

«Это был удивительный мир, в котором птицы ели лошадей».

Золото и USD|RUB за 12 месяцев. Источник http://www.profinance.ru

• На прошедшей неделе произошло заседание ЕЦБ. Ожидаемое и знаковое одновременно. ЕЦБ, А, на 10 месяцев вперед сообщил о стабильности нулевой ключевой ставки, Б, предупредил о запуске нового раунда целевых кредитов, для поддержания кредитоспособности банков.

• Вспомним недавние заявления главы ФРС Дж.Пауэлла о смягчении денежной политики ФРС и возможной остановке роста американских ставок и готовности, при случае, стимулировать экономику деньгами. Европейские и американские монетарные власти возвращаются к синхронной мягкости выражений.

• Общее место – не допустить химер прошлого кризиса. Закредитованность частного сектора, падение фондовых котировок, низкая или отрицательная инфляция больно бьют по экономическому росту. Денег, больше денег! И проблема хоть как-то решается. Цены акций ползут вверх, инфляция возвращается к таргетам, рост экономики отходит от нулевых значений.

• На смену проблемы экономического развития при таких методах приходит другая, и ее решения пока не придумано. «Черным ящиком» становятся государства и их долги. Иллюзия регулируемости госдолга за последние 10 лет не снизила потолка госзаимтсвований ни в ЕС, ни в США. Наверно, следующий мировой финкризис будет кризисом галопирующей инфляции. Гашение долгов за счет печатания новых денег, возможно, уже не имеет альтернатив.

( Читать дальше )

Аномальный рост 100$ купюр в обращении, мировая экономика уходит в тень?

- 11 марта 2019, 00:21

- |

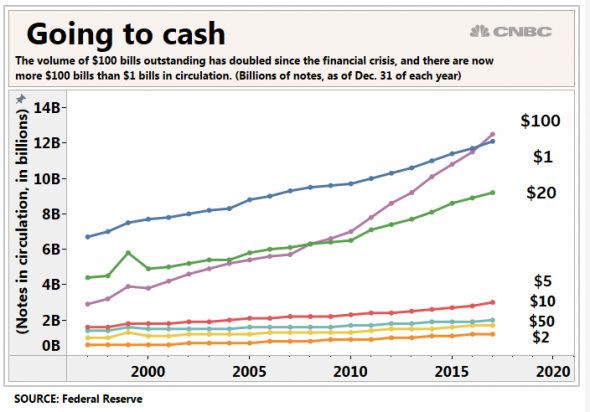

На ZeroHedge выложили весьма интересную информацию о динамике изменения числа долларовых купюрразных номиналов в обращении. По данным ФРС количество наличных 100$ купюр начало стремительно нарастать с середины 2000-х годов:

(Динамика долларовой наличности в обращении, по вертикальной оси — суммарная стоимость долларовых купюр указанного номинала в млрд. долл.)

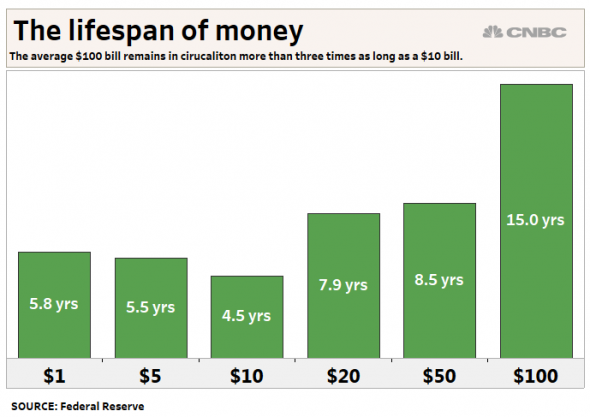

Также, по данным ФРС 100$ банкноты характеризуются аномально высоким временем жизни в обращении, до трех раз превышающим аналогичный показатель для 10$ купюр:

( Читать дальше )

Осторожно, токсично! Brexit. Обзор на предстоящую неделю от 10.03.2019

- 10 марта 2019, 22:31

- |

По ФА…

— Заседание ЕЦБ

По итогам заседания ЕЦБ принял два решения:

— О запуске двухлетних TLTROs на ежеквартальной основе, начиная с сентября 2019 года и заканчивая в марте 2021 года, по ставке рефинансирования.

— Указания «руководства вперед» по ставкам были изменены, теперь ЕЦБ гарантирует сохранение ставок на текущих уровнях до конца 2019 года против конца августа ранее.

Оба решения оказались ниже ожиданий рынка.

Запуск TLTROs-3 стартует в сентябре, но возврат средств от LTROs-1 уменьшит ликвидность с июня, а привязка к ставке рефинансирования сделает займы дороже.

Многие банки ожидали запуск 4-летних TLTROs-3, но ЕЦБ принял решение о 2-летних, что, вероятно, привязывается к гипотетическому предстоящему сокращению баланса ЕЦБ.

Детали TLTROs-3 будут объявлены до июньского заседания включительно, но уже известные детали говорят о том, что TLTROs-3, более вероятно, будут в первую очередь направлены на Германию и Францию.

Из контекста нескольких крайних заседаний ЕЦБ очевидно, что политика Драги подвергалась критике из-за чрезмерной сфокусированности на проблемных странах Еврозоны, Италии в частности.

В январе Драги заявлял, что запуск новых TLTROs должен быть выгоден всем странам, а не только Италии и, похоже, TLTROs-3 будет ограничен по потолку займов для Италии и Испании 60 млрд. евро в случае, если потолок заимствования для TLTROs-3 будет считаться совместно с TLTROs-2.

Не исключено, что окончательное решение по потолку заимствования будет принято после диалога правительства Италии с Еврокомиссией по корректировке бюджета и выборов в парламент Испании 28 апреля, данное предположение логично исходя из зависимости банков этих стран, Италии в частности, от кредитов ЕЦБ, что определяет готовность к компромиссу.

Странный выбор времени начала TLTROs-3 также, видимо, связан с более жестким подходом к вечным должникам Еврозоны, Италии и Испании, ибо сначала банки будут вынуждены погасить старые кредиты перед взятием новых, а те, кто нарушил правила целевого кредитования, будут вынуждены заплатить штрафы.

( Читать дальше )

Мер финансовых властей США уже недостаточно, чтобы предотвратить падение рынков?

- 08 марта 2019, 13:00

- |

Объем резервов банковского сектора США продолжил увеличиваться.

Данный рост происходит на фоне снижения баланса ФРС. С начала января объем резервов увеличился почти на 130 млрд долларов, в то время как сумма активов Федрезерва сократилась на 89 млрд долларов.

Объем резервов банков США (млн дол.)

Источник: ФРС

Объем размещенных средств коммерческих банков на счетах у регулятора снижался на протяжении всего прошлого года. Совпадение или нет, но рост волатильности на фондовом рынке резко подрос в 2018 г. Похожая картина наблюдалась и в 2015-2016 гг., но тогда ситуацию спасли центральные банки Европы, Японии и Китая.

Кроме того, отскок стоимости акций совпал по времени со стабилизацией объемов резервов, а в последние две недели они и вовсе перешли к росту.

Правда, до максимумов 2014 г. банкам необходимо восстановить резервы аж на 1,1 трлн долларов, что им вряд ли удастся пока ФРС сокращает баланс. Смогут ли рынки установить новые рекорды без этих средств?!

( Читать дальше )

«Король облигаций» Билл Гросс призывает ФРС печатать больше денег, чтобы было «как у японцев»

- 04 марта 2019, 18:23

- |

Дефляция является серьезной угрозой и реальным вызовом мировым центробанкам, уверен бывший «король облигаций» Билл Гросс. Раньше инвестор-миллиардер был известен жесткой критикой программы QE, которую он называет печатанием денег.

Вчера 74-летний Билл Гросс, один из основателей PIMCO*, закончил свою карьеру на Wall Street и дал интервью Bloomberg TV. В нем инвестор выразил восхищение монетарной политикой Банка Японии и сообщил, что правительству США следует подумать об удвоении дефицита своего бюджета.

Будучи одним из крупнейших инвесторов на долговом рынке, господин Гросс регулярно публиковал статьи на тему монетарной и фискальной политики, в которых критиковал дефициты бюджета, политику нулевых ставок и программу количественного смягчения (QE). По его прогнозу, эти факторы должны были спровоцировать огромную инфляцию, однако этого не произошло.

Теперь миллиардер, по его собственному признанию, пересмотрел свои взгляды. Он все еще считает, что политика низких ставок сильно искажает соотношение риска-доходности в рыночной экономике, но признает, что правительство США и ФРС следует встать плечом к плечу в борьбе с дефляционными рисками, которые он видит в стареющем населении и появлении такого монстра, как Amazon.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал