ФрС

Анализ баланса активов федеральной резервной системы: Как ЦБ контролирует ставки и какова судьба QT?

- 30 января 2019, 15:00

- |

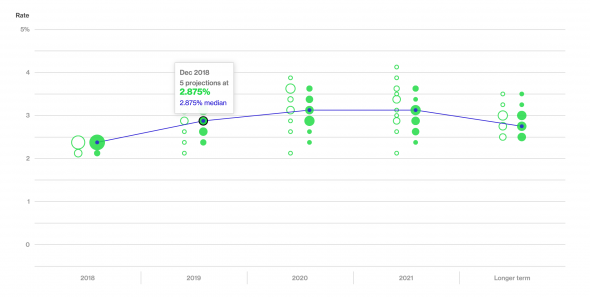

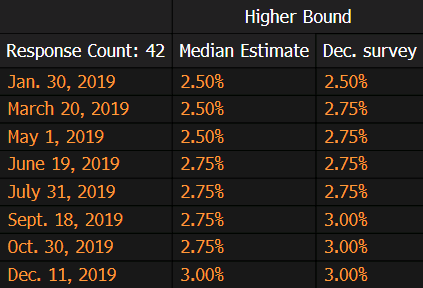

Перед первым заседанием ФРС в этом году на финансовых рынках складывается следующее восприятие ситуации: острый дефицит доверия к политике ЦБ в декабре, вынудил Пауэлла «прогнуться» спустя всего месяц («ФРС будет терпелив во вопросе повышения ставок»), неожиданно осознав важность обратной связи финансовых рынков в проведении политики. На мой взгляд, за сменой тона коммуникации скрывалось тогда не более чем сиюминутное требование ситуации погасить волатильность и восстановить доверие к регулятору. Это подтверждает, например декабрьский dotplot, где медианный прогноз членов FOMC– еще как минимум одно повышение ставки в 2019:

Слабо верится, что ФРС, исходя из тона Пауэлла в январе, мог соскочить с двух повышений до 0, всего за каких-то две недели. Однако акцент на старую добрую «зависимость от данных» в основе подхода к политике на сегодняшнем заседании может урегулировать противоречие в мягкой позиции Пауэлла и декабрьским прогнозам по ставке.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Сегодня ожидается заседание ФРС

- 30 января 2019, 14:48

- |

Стоит быть осторожными, вход на рынок лучше не осуществлять. По ожиданиям: будет неоднозначная риторика, но тот факт, что ФРС придержит коней — это точно!

По ожиданиям рынка, в этом году ожидается 2 повышения ставки ФРС: в июне и декабре.

Но, из-за штадауна возможно ухудшение риторики по будущим публикациям макроэкономической статистики.

Есть еще одна проблема, как Китай, ЕС и Брекзит, но у меня сомнения, что ФРС будет признавать влияние этих проблем, в особенности со стороны Поднебесной.

Рынки ждут решения ФРС

- 30 января 2019, 11:34

- |

Британия хочет пересмотра соглашения о выходе из ЕС. Российские индексы, начавшие вторник снижением, к вечеру смогли вернуться в зеленую зону. Поддержка пришла от рынка нефти, который снова начал расти, а также от европейских рынков, восстановившихся после потерь, понесенных днем ранее. По итогам торгов индекс РТС прибавил 1,1%, индекс MOEX – почти 0,9%. Рубль укрепился и к доллару США, и к евровалюте. Нефть значительно подорожала на опасениях, что поставки из Венесуэлы сократятся после введения Соединенными Штатами санкций в отношении венесуэльской национальной нефтяной компании, затрудняющих экспорт углеводородов из этой страны. Сегодня будет опубликован очередной отчет Минэнерго США о состоянии нефтяных запасов за неделю, завершившуюся 25 января. Консенсус-прогноз, консолидированный агентством Bloomberg, предполагает, что запасы нефти увеличатся на 3,15 млн барр., а бензина – на 2,8 млн барр. По данным же API, запасы нефти прибавили за неделю около 1 млн барр., а объем бензина в хранилищах вырос на 2,15 млн барр. Европейские индексы закрылись вчера в плюсе, Euro Stoxx 50 поднялся на 0,5%. Уже после окончания торгов завершилось голосование по брекзиту в британском парламенте. Депутаты рассмотрели целую серию поправок, касающихся параметров выхода страны из Евросоюза. Большинство предложений не получили поддержку, включая то, что предусматривало перенос даты брекзита c 29 марта на конец 2019 г. Однако поправка, запрещающая брекзит без соглашения с Брюсселем, набрала необходимое количество голосов. Британские законодатели не смогли найти лучшего решения, чем предписать премьер-министру Терезе Мэй провести в Брюсселе новые переговоры об условиях выхода страны из Евросоюза. Между тем председатель Европейского совета Дональд Туск ранее уже заявлял, что

( Читать дальше )

Крупный нерез тарит наш рынок

- 30 января 2019, 11:33

- |

Пресс-конференция FOMC

- 30 января 2019, 11:27

- |

Посмотрел пару умных каналов YouTube и Telegram и у слыша потрясающие идеи!

Сегодня в среду 30.01.2019 года, оказывается конференция FOMC, и мистер Пауэлл будет успокаивать рынки, и может быть, он даже остановит программу QT (quantitative tightening) которая изымает ликвидность с рынка, а нам трейдерам, нужно внимательно следить за долларом, и понять, что изменится, может прикупим чего ни будь…

Ну это наверное хороший совет? Как вы думаете?

Публичный Пост: тут https://clck.ru/F7Xo7

Позвольте выскажу свое мнение.

Мистер Паулл –это оптимист который учится на своих ошибках и придерживается теорий, которые даже никогда не применялись, и это, его погубит. ( сделал вывод слушая его конференции) После поднятия ставки в декабре, он вероятно будет аккуратен в высказываниях, но мы не должны ожидать изменения курса ФРС на смягчение программы QT. А также не стоит ожидать, и понижения ставки ФРС по федеральным фондам.

( Читать дальше )

Утренний комментарий по финансовым рынкам 30.01.2019

- 30 января 2019, 10:22

- |

— Британский фунт оказался под давлением, потеряв 130 пунктов на очередном голосовании в парламенте Великобритании по Brexit. Предложенный проект не был принят, однако стоит отметить некоторый прогресс в вопросе, который казался неразрешимым:

1) Brexit не состоится без сделки, так как была принята соответствующая поправка, то есть наиболее жесткого сценария, вероятно, удастся избежать;

2) Депутаты сформировали поправки, с которыми документ может быть принят в дальнейшем. Для этого Терезе Мэй нужно вернуться к переговорам с Брюсселем, который вчера снова обозначил нежелание идти на уступки.

— Сегодня состоится заседание ФРС, по итогам которогопозиции доллара рискуют ослабнуть. Ставка, без сомнений, останется на нынешнем уровне, поэтому внимание инвесторов будет сосредоточено на комментариях Пауэлла относительно продолжения или сворачивания программы по сокращению баланса.

— Американский индексы продолжают оставаться вблизи нижней границы консолидации 2018 года, и покупать сейчас желающих немного, так как неопределенность высока из-за целого ряда важных событий.

— Сегодня стартуют переговоры по торговле между США и Китаем.

— Вчера отчиталась Apple. Прибыль на акцию оказалась всего на 1 цент больше ожиданий, а выручка от продаж в Китае снизилась на 27%. Однако на постмаркете акции прибавили более 5%.

— Нефть реагирует укреплением на сбои в работе крупнейшего месторождения Ливии и в меньшей степени на санкции к Венесуэле. Вероятно, рост будет сдержанным, так как Трамп пригрозил поставками из стратегических запасов в случае дефицита сырья.

— Индекс Мосбиржи завершил торги вблизи максимумов. Их обновление будет зависеть от динамики сырьевого рынка.

— Золото активно выкупают в преддверии заседания ФРС и на фоне роста неопределенности, поэтому акции золотодобывающих компаний стоит продолжать удерживать в портфеле.

Более подробный отчёт https://clck.ru/F7YeP

Зарабатывайте на идеях персонального брокера.

От shutdown к торговым переговорам и заседанию ФРС

- 29 января 2019, 16:52

- |

Спокойствие инвесторам на стыке января и февраля не грозит. Впереди чрезвычайно насыщенная событиями неделя, успевай только переключать внимание. Выйдут отчетности 122 компаний, входящих в расчет индекса S&P 500. Среди них много имен в технологическом и промышленном секторах, а значит не исключены сюрпризы, что показали результаты Intel, Caterpillar и ухудшение NVIDIA прогноза по выручке. Также неизвестно какой отклик в сердцах инвесторов вызовут новый виток переговоров в отношении Brexit, не обернется ли провалом визит вице-премьера КНР Лю Хэ в Вашингтон, имеет ли под собой основание инсайд WSJ о том, что на январском заседании ФРС подаст сигнал об изменении темпов сокращения баланса?

И все это на фоне плотного графика выхода макростатистики – помимо отчета по рынку труда инвесторы могут рассчитывать на предварительную оценку ВВП за IV квартал, заказы на товары длительного пользования и розничные продажи, публикация которых была отложена из-за shutdown. Работа правительства возобновлена, но лишь на три недели, поскольку Трамп не готов отступить в своем стремлении возвести стену на границе с Мексикой. Поэтому политическое противостояние на фоне продолжающегося расследования спецпрокурора Мюллера, грозящее импичментом, также останется в повестке дня.

( Читать дальше )

Беспорядок в календаре событий в США может продлиться несколько месяцев

- 29 января 2019, 16:23

- |

Трамп восстановил работу правительства, подписав соответствующее распоряжение в пятницу, однако полноценно запустить «двигатель» государственной машины получится не сразу. Агентства, собирающие и регулярно публикующие статистику «задолжали» рынкам экономических отчетов с конца декабря, но даже с возобновлением деятельности, экономический календарь может быть некоторое время бесполезен. В частности, это касается ноябрьских данных, на которые уже поздно реагировать, так как тренды в экономике уже могли смениться (и что будет отражено в декабрьских цифрах). Выход данных за декабрь вероятно будет отложен из-за задержки в сборе информации.

Бюро переписи (Census Bureau) и бюро экономического анализа (Bureau of economic analysis) должны опубликовать обновленный график релизов экономических показателей, но восстановление регулярности публикаций может занять несколько месяцев. В 2013 году, когда работа правительства также прерывалась, бывали случаи, что агентства публиковали информацию за два месяц в один и тот же день, в одно и то же время. Тогда беспорядок в экономическом календаре США удалось ликвидировать спустя почти три месяца с момента возобновления работы правительства.

( Читать дальше )

Кто выигрывает от поднятия процентных ставок ФРС? Watch List акций для “BreakOut Stock Strategy”

- 29 января 2019, 11:58

- |

Привет, Друзья!

SPY вырос примерно на 16% от минимума конца декабря. Цены пробили 50-дневную MA семь дней назад и с тех пор консолидируются между 260 и 267. Все технические признаки указывают на дальнейшее движение вверх: краткосрочные EMA растут, 10-дневная EMA пересекает 50-дневную EMA, скоро и 20-дневная MA пересечет 50 МА. Консолидация также хороший знак – это указывает на то, что трейдеры делают паузу без распродаж.

Но что происходит с S&P 500, когда цена в течении 3 последних недель января находится ниже 200 ма?

Фондовый рынок США хорошо себя чувствовал в течение всего января 2019 года. Но поскольку Earnings season начался и цены находятся ниже 200-дневной скользящей средней, сохраняется высокая вероятность отката.

Если S&P500 находится под 200 ма к началу Earnings season:

( Читать дальше )

Утренний комментарий по финансовым рынкам 29.01.2019

- 29 января 2019, 10:30

- |

— Волатильность постепенно увеличивается в ожидании ряда важных событий нынешней недели.

— Вашингтон подтвердил, что завтра нас ожидает заседание ФРС и торговые переговоры США и Китая.

— На фоне неопределенности инвесторы более чутко реагируют на любой негатив в начале недели, что вчера привело снижению мировых площадок.

— Основными негативными факторами стало расширение обвинений к китайской Huawei накануне важных переговоров, введение санкций в отношении Венесуэлы, а также корпоративная отчетность за 2018 год.

— Больше других досталось компании Caterpillar. Компания по итогам прошлого года увеличила прибыль в 8,2 раза, выручку на 20.4%, но все равно не дотянула до ожиданий, и главное- показала снижение показателей в Азии. Итогом стало падение акций -9%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал