ФрС

Премаркет. В ожидании новых намёков от ФРС.

- 29 марта 2016, 09:24

- |

Внешний фон перед открытием торгов в России сегодня умеренно негативный. В азиатском регионе торги во вторник прошли преимущественно в красной зоне. Японский индекс потерял почти 0.4%, а фондовый индекс Китая упал почти на 1.2%. Доля негатива досталась и всем сырьевым активам, хотя снижение по ним не столь значительное. Котировки нефти марки Brent опустились сегодня утром до отметки 40$ за баррель, а WTI к отметке 39.2$. В Японии сегодня вышли более слабые данные по безработице и огорчили инвесторов данные по розничным продажам за февраль. В Китае своя внутренняя история и свой негатив, который власти всеми способами пытаются скрыть уже долгое время. Помочь китайской экономике может только дальнейшая плавная девальвация юаня, но это приведёт к ещё большему оттоку капитала, поэтому властям приходится балансировать на грани и всячески успокаивать инвесторов разными заявлениями, которые зачастую противоречат их действиям.

Российский рублёвый индекс ММВБ последние шесть дней закрыл в минусе. Не исключено, что и седьмой день подряд также закроется на отрицательной территории. Медленно, но уверенно индекс ММВБ приближается к первой цели коррекции и к сильной поддержке в диапазоне 1800-1810 пунктов. Если негатив и коррекционные настроения на глобальных рынках начнут в ближайшие недели расти, то данный уровень долго не устоит. Пока есть все предпосылки на то, что российские биржевые индексы в последние дни подтвердили разворот и готовятся к более существенной коррекции.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 11 )

Вся суть ФРС в двух заголовках

- 29 марта 2016, 09:10

- |

http://www.vestifinance.ru/articles/69137

а видь говорил, что они дол.бы.

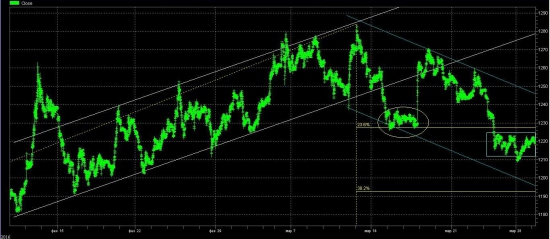

Золото. Йеллен может наговорить на 1200

- 29 марта 2016, 06:35

- |

А когда хомяки сольют золотишко, мы его прикупим. Ибо говорить она будет вечером, а как известно, утро мудренее.

Я это к тому, что планы прежние, пока продолжение падение, в догоняшки не играем, ждем лонга, но от «хорошего уровня» или какого нибудь «знака» для покупки". Как например «затор » на 1220 сегодня заставил приглядется к нему чуточку внимательней, хотя понятно-ФРС, может потому и флэтуем?

Долгосрочно, планы так же остаются, может что то изменится в апреле и не забываем про «ретест дна», что бы мы себе не навыдумывали, но те «жалкие» проценты на которые подняли ставку, слабый драйвер для роста, а только для флэта.

Ну и на открытии Европы стоит быть повнимательней, праздники же были у них, возможна «встряска»))).

Итак-вопросы дня-когда покупать или когда конец падению?

Мысли по итогам понедельника.

- 28 марта 2016, 18:23

- |

Последние две торговые сессии российский фондовый рынок провёл в гордом одиночестве, без европейских инвесторов. Пока зарубежные инвесторы отмечали светлый праздник, российские инвесторы тоже взяли паузу и на маленьких объёмах биржевые российские индексы медленно трейфовали вниз. Не исключено, что продажи на российском фондовом рынке в понедельник пошли из-за заявлений Дмитрия Пескова. По его словам в ближайшее время против Владимира Путина готовится «информационный вброс», претендующий на сенсационность. Речь идёт о его семье, а также о бизнесменах Ковальчуке и Ротенберге.

Старт текущей недели в азиатском регионе ознаменовался смешанной динамикой. Небольшой падение йены поддержало биржевой японский индекс почти на 0.5%, а вот китайский фондовый рынок вновь закрылся на отрицательной территории, с потерями в пределах 0.5%. Что же касается российских индексов, то по итогам понедельника рублёвый индекс ММВБ снизился почти на 1%, а валютный индекс РТС показал снижение почти на 1.5%, и закрылся вблизи отметки 850 пунктов.

( Читать дальше )

AMarkets. Утренний брифинг 28.03.2016. Курс Форекс

- 28 марта 2016, 11:33

- |

О перспективах евро, о слабости японской йены, о падении фунта, о рубле, о нефти Brent.

Быть в курсе всех новостей и читать лучшую аналитику от AMarkets!

Причина резкого роста госдолга стран всего мира раскрыта

- 28 марта 2016, 10:43

- |

Япония – 246%, Бельгия – 107%, США – 105%, Сингапур – 99%, Франция – 96%, Великобритания – 89%, Канада – 88%, Германия – 75%. Знаете, что это за список? Это перечень самых влиятельных стран мира, которые имеют развитую экономику и высокий уровень жизни населения. Но, кроме того, это список государств, имеющих высокий уровень госдолга, который выше максимального безопасного уровня – 60%. Если сосчитать госдолг всех стран мира, то получится свыше 70 трлн. долларов. На минуточку обратим внимание, что это как вместе взятые экономики Китая и США, только в два раза выше.

«Откуда такие долги?», — спросите Вы. Ответ на этот вопрос и решение данной проблемы ищут многие. В последнее время страны всего мира погрузились в долговую яму. И причиной этому с одной стороны выступает расположенность к жизни не по средствам. Если взять отдельно человека и страну, то их объединяет наличие собственного бюджета. Сам же бюджет имеет две составляющих:

( Читать дальше )

Валютное перемирие. Обзор на предстоящую неделю от 27.03.2016

- 27 марта 2016, 22:52

- |

На уходящей неделе:

Выступления членов ФРС

В отличие от заседания ФРС 16 марта риторика членов ФРС на уходящей неделе была ястребиной.

Чарльз Эванс заявил, что ожидает в этом году двукратное повышение ставки в случае, если рост экономики и инфляции в США не будет существенно превышать прогнозы.

Комментируя текущие прогнозы относительно планируемой траектории повышения ставок ФРС, Эванс признался, что его прогнозы всегда были «на нижней стороне», но сейчас он согласен с большинством членов ФРС относительно прогнозов по повышению ставок.

Эванс является вечным голубем ФРС и подобное заявление говорит о том, что прогнозы ФРС по повышению ставки сейчас наиболее реалистичны.

( Читать дальше )

Утренний брифинг Артема Деева 25.03.2016. Курс Форекс

- 25 марта 2016, 10:50

- |

О нефти, о заседании ОПЕК, о рубле, о перспективах евро, о комментариях представителей ФРС, о ставке ФРС США, о слабости фунта, о ценовых ориентирах по золоту и по парам AUDUSD, NZDUSD, USDJPY, USDCAD, USDCHF.

Быть в курсе всех новостей и читать лучшую аналитику от AMarkets!

Утренний брифинг Артема Деева 24.03.2016. Курс Форекс

- 24 марта 2016, 11:14

- |

О нефти, о заседании ОПЕК, о рубле, о перспективах евро, о комментариях представителей ФРС, о ставке ФРС США, о слабости фунта, о ценовых ориентирах по золоту и по парам AUDUSD, NZDUSD, USDJPY, USDCAD, USDCHF.

Быть в курсе всех новостей и читать лучшую аналитику от AMarkets!

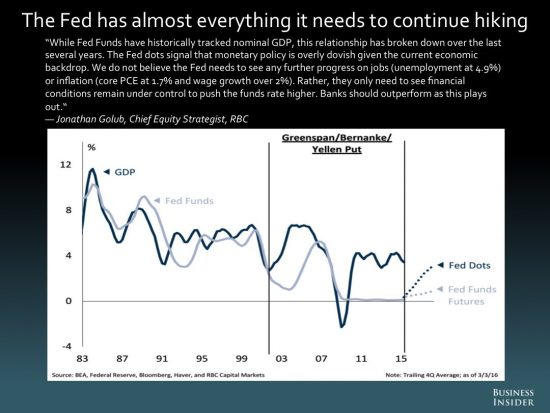

RBC Capital: Фед обладает почти всем необходимым для подъема ставок

- 24 марта 2016, 05:18

- |

Одной из ключевых тем последних месяцев являются дальнейшие перспективы монетарной политики в США.

Напомним, что в декабре ФРС увеличила процентные ставки – впервые с 2006 года. По данным сегмента производных инструментов на fed funds rate, участники рынка с вероятностью выше 50% (55%) ожидаю повышение ключевой ставки в июле.

По мнению главного стратега по акциям RBC Capital, хотя ранее fed funds rate сильно зависела от номинального ВВП США, в последние годы эта взаимосвязь нарушилась. Учитывая текущие условия, политика Федрезерва на данный момент кажется эксперту слишком мягкой.

Согласно оценкам RBC Capital, американскому ЦБ не следует ждать дальнейшего прогресса на рынке труда (безработицы ниже 4,9%) или в сфере инфляции (core PCE свыше 1,7% и роста заработных плат свыше 2%). Необходимо лишь, чтобы финансовые условия были под контролем.

В подобных условиях лучше рынка себя будет чувствовать банковский сектор.

БКС Экспресс

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал