ФрС

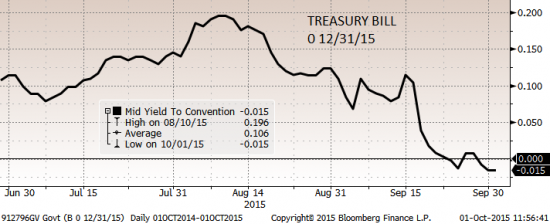

Доходность трежерис задает рамки доллару?

- 02 октября 2015, 10:27

- |

- комментировать

- ★2

- Комментарии ( 2 )

Нам Трансаэро уверенность дает: Если вместе мы, то нас удача ждет

- 02 октября 2015, 08:39

- |

На вчерашних торгах отечественные индексы показали отрицательную динамику, при этом индекс развивающихся рынков MSCI Emerging Markets (EEM) прибавил в весе 0,55%. Скорое всего, позитивная динамика этого индекса будет способствовать более оптимистичному взгляду инвесторов на российские акции, но покупать их будут по остаточному принципу. В первую очередь инвесторы будут покупать активы Индии и в последнюю Бразилии и России. ФРС США может повысить (впервые за девять лет) процентные ставки на заседании 28 октября или 16 декабря и пока существует неопределенность насчет дальнейшей денежной политики ФРС, вряд ли мы увидим значительное укрепление сырьевых цен. Вчера сырьевой индекс DBC снизился на 0,66%. В последние четыре недели он заперт в узком диапазоне 14,9 – 15,4.

Совет директоров «Аэрофлот – российские авиалинии» отказался от приобретения 75 процентов плюс 1 акций «Трансаэро». Это любопытная новость, учитывая заявление месячной давности Председателя совета директоров Аэрофлота Кирилла Андросова о том, что покупка акций «Трансаэро» «полностью соответствует нашей стратегии и должно ускорить достижение тех целевых показателей, которые заявлены в Стратегии развития Группы «Аэрофлот»…войти в топ-5 европейских и топ-20 мировых авиакомпаний». Следует ли понимать что долгосрочный взгляд на российскую экономику у ведущего российского авиаперевозчика негативный?

( Читать дальше )

Прости Уолл-Стрит, но Джанет Йеллен не голубь!

- 30 сентября 2015, 18:40

- |

«Она дала понять, что не так настаивает на мерах по жёсткой экономии,

и с ней будет больше шансов на принятие решений

по дальнейшему стимулированию экономики для снижения безработицы,

несмотря на растущую денежную массу»

А сегодня в 22:00 мск

«Do not rule out the possibility of a significant rate increase already

at the meeting of the US Federal Reserve in October 2015 „- J. Yellen

P.s-завтра

Российский премьер-министр Дмитрий Медведев

в четверг проведет совещание по значительному

сокращению бюджета на 2016 год и

расставит все точки над “i»

Удачи!

Продажи €/$, так ли это? Глобальный обзор от 28.09.2015

- 30 сентября 2015, 13:21

- |

Рассуждая о будущем евродоллара, на первый взгляд кажется, что всё просто: ФРС собирается повысить ставки, ЕЦБ угрожает расширением программы QE при снижении перспектив инфляции, т.е. доходность активов говорит в пользу продаж евродоллара.

Но так ли это на самом деле?

Расстановка факторов, влияющих на евродоллар:

1. ЕЦБ.

В августе 2014 года глава ЕЦБ Драги на конференции в Jackson Hole в качестве основной причины необходимости запуска программы QE привел падение инфляционных ожиданий.

Драги сообщил, что ЕЦБ в качестве индикатора среднесрочной инфляции использует 5y5y swap.

На момент выступления Драги в августе 2014 года индикатор снизился ниже 2% и в сентябре ЕЦБ снизил ставки до исторических минимумов и объявил о запуске программ выкупа покрытых облигаций и ABS.

( Читать дальше )

Джанет Йеллен была заинтригована одним из графиков

- 29 сентября 2015, 05:07

- |

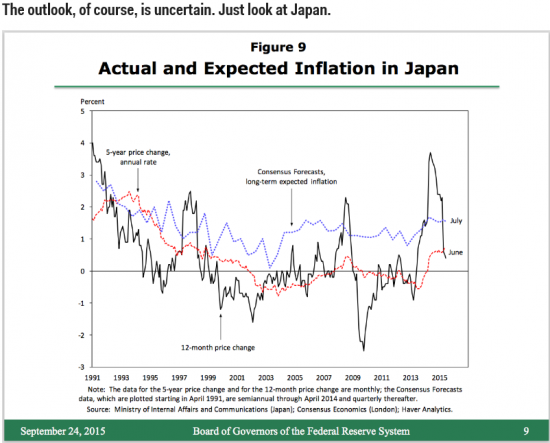

В прошлый четверг Джанет Йеллен выступила с речью, посвященной инфляции и монетарной политике, в Университете Мичигана.

В ходе выступления глава ФРС доказывала, что инфляционные ожидания важны для фактического уровня инфляции. Для этого Джанет Йеллен использовала 9 слайдов.

По словам Йеллен, факторы, сдерживающие текущую инфляцию в США, являются временными. Глава Федрезерва считает, что в ближайшие годы американская инфляция достигнет целевого уровня в 2%. При этом экономика США вернется к максимальной занятости. Это позволяет сделать предположение о возможности повышения процентных ставок в обозримой перспективе.

Однако один из слайдов несколько смутил Йеллен. Если посмотреть на опыт Японии, то видно, что инфляционные ожидания в стране долгое время были позитивными, несмотря на продолжительную дефляция.

Таким образом, многие центробанки сталкиваются с одной и той же проблемой – прогнозы относительно динамики инфляции не всегда являются в полной мере верными. Подобная ситуация вносит большую неопределенность в перспективы монетарной политики в США, затрудняя работу регулятора.

БКС Экспресс

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал