ФрС

Реакция

- 18 июня 2015, 12:09

- |

Что существенно важно теперь, когда нет ожиданий решения ФРС по ставке? Существенно для рынка может быть реальное положение дел в экономике США, о чем рынок в последнее время совсем знать не желал. Рынком правит информация. Если информация об экономике не педалировалась, то рынок ее игнорировал. Известны же всплески, когда вдруг начинают вещать про «долг США», словно этот долг вдруг свалился с неба — только про него и говорят, рисуют кошмарные сценарии, «если Сенат не одобрит,… а Конгресс не примет,… и президент не подпишет...», а потом опять забывают. Куда они все денутся: одобрят, подпишут и примут. Это пример того, как работает на рынке информационная педаль.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 34 )

Цены нефти - внутридневные полеты с малым итоговым результатом

- 18 июня 2015, 09:47

- |

Цены на нефть в течение дня совершали резкие колебания. Так, цена WTI после объявления данных о запасах нефти в США проседала на 3,3%. Однако итоговым результатом дня стало лишь небольшое изменение. Аналогично в рамках бокового тренда остались и цены на бензин.

Хотя в вышедших данных Минэнерго США о запасах было много интересного. За неделю коммерческие запасы нефти в США снизились на 2,7 млн. баррелей. Ожидания были немного скромнее. Снижение коммерческих запасов происходит уже 7 недель подряд. Однако пока указанное снижение намного меньше роста начала года.

( Читать дальше )

Доллар падает, ФРС увеличивает ориентир начала повышения ставки

- 18 июня 2015, 06:37

- |

Доллар снизился до трехнедельного минимума после снижения Федеральной резервной системой долгосрочных прогнозов начала повышения процентных ставок в США.

Американская валюта просела, даже после того, как ориентир по повышению ставок остался в этом году, а прогноз роста экономики от политиков центрального банка был повышен.

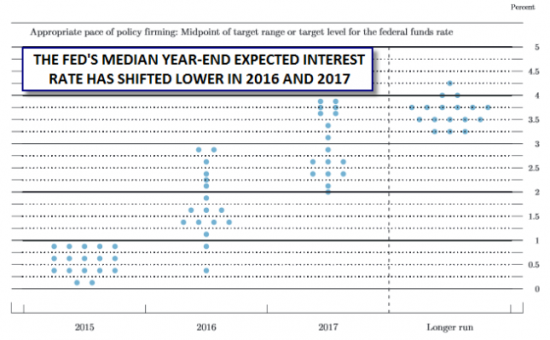

Сокращение в 2016 и 2017 прогнозов уровня процентной ставки ФРС может снизить привлекательность инвестиций в долларовые активы по сравнению с мировыми аналогами. Председатель ФРС Джанет Йеллен заявила, что центральный банк не имеет цели для доллара, а его уровень был встречным ветром для экспорта США.

«Возможно в ближайшее время доллар берет передышку», сказал по телефону Майкл Матерасо, сопредседатель Комитета по политике фиксированного дохода в Franklin Templeton Investments в Нью-Йорке. Йеллен «подчеркнула, о возможности первого повышения, на самом деле более важна траектория и время начала.»

Индекс Доллара, который отслеживает упал на 0,7 процента в 5 часов вечера в Нью-Йорке, достигнув самого низкого уровня с 18 мая.

Американская валюта снизилась на 0,8 процента против Евро до $ 1,1339. И немного изменилась к йене до 123,43, поднявшись на 0,9 процента.

Перемещение точек

ФРС поддерживают свой прогноз, представленный в виде точек, по базовой процентной ставки к концу 2015 года, в то время как план по уровню ставки снизился на следующий год и после года. Средняя оценка на конец 2016 года снизилась до 1,625 процента, по сравнению с 1,875 процента прогноза в марте.

Между тем, фьючерсные трейдеры дают 46,5 процентов вероятности, что центральный банк будет повышать ставки в сентябре, по сравнению с 49,8 процентами ранее в среду днем, по данным, собранным Bloomberg. Вероятность повышения в декабре 77 процентов.

«Если рынок ожидает гораздо более умеренными темпами повышения ставок, то доллар будет немного слабее,» сказал Мин Чанг, старший валютный трейдер Silicon Valley Bank в Санта-Кларе, штат Калифорния. «Тенденция по-прежнему выступает за доллар», путь ужесточения в контрасте с отрицательными темпами роста и покупками облигаций, проводимыми Европейским Центральным Банком.

Последнее позиция ФРС побудила Nomura Holdings Inc., чтобы закрыть бычьи сделки доллара против иены и евро, Йенс Нордвиг, управляющий директор валютных исследований, пишет в электронной почте.

Стратеги по прежнему прогнозируют, что американская валюта будет расти всю остальную часть года. Доллар вырастет до $ 1,05 по отношению к евро и 125 к иене, в соответствии с оценкой в опросах Bloomberg.

«Мы не ожидаем, что сила доллара близка к темпам последних шести-восьми месяцев, однако движение безусловно будет положительным», сказала Дженнифер Вейл, глава отдела исследований по фиксированным доходом в США банка Wealth Management, который управляет $ 126 млрд.

ФРС итоги дня... Оладушки.

- 17 июня 2015, 22:47

- |

Если кратко? — то писать особо нечего, все хорошо расписанно в посте Тимофея Мартынова.

Единственное дополнение несмотря на риторику Йеллен, кривая ожиданий теперь с 52% вероятности выросла до 57% — это касаемо повышения в сентябре. Зато в оптимистов по доллару в июле значительно поубавилось.

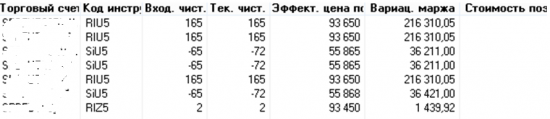

1. Отчет на Forex

Как видно? я приближаюсь к экватору… да, да.

На текущий момент из 16.000 рублей бумажная прибыль составляет 215.000 рублей, выведенно 150 тысяч рублей.

И если Вы хотите торговать вместе со мной?

регистрируйте счет в Альфа-Форекс

Используя:

Логин — 61714

Пароль — QWEasd12345

Вы сможете наблюдать онлайн за моими позициями на Forex. ;-)

2. Отчет по РТС

( Читать дальше )

Вероятность повышения ставки ФРС в июле упала до нуля

- 17 июня 2015, 21:48

- |

Вероятно покупка вернется в фондовые активы в ближайшие дни.

Золото, как и я предполагал, показало самую лучшую реакцию (вверх) наряду с рублем.

Ожидания по процентной ставке ФРС сдвинулись вниз

ФРС сегодня понизило прогнозы по экономике США:

Картинка на злобу дня:

какой сюрприз

- 17 июня 2015, 21:09

- |

слабость из за зимы

10-0 по голосам

15 из 17 ожидают первого повышения в этом году

Прогноз на конец 16о года ставка 1.625, 17-о 2.85, и только после 3

Удивил последний пункт. После йеллен смело можно тарить сип, сейчас уже поздно, а старушка должна дать вход

ФРС США сохранил ставку по федеральным фондам на уровне 0.00% - 0.25%

- 17 июня 2015, 21:07

- |

- FOMC: Распределение голосов при голосовании по процентной ставке: 10 против 0

- FOMC: Большинство руководителей ожидают 1 и 2 повышения ставки в текущем году

- FOMC: Экономическая активность умеренно растёт после небольших изменений в первом квартале

- FOMC: Темп создания рабочих мест вырос, уровень безработицы устойчив

- FOMC: ожидает рост ВВП в долгосрочной перспективе 2,0-2,3%

- FOMC: Руководители ФРС ожидают более медленного уменьшения уровня безработицы в этом году

- FOMC: Руководители ФРС ожидают ставку ФРС на конец 2015 г. 0,625% (медианно)

- FOMC: Руководители ФРС ожидают ставку ФРС на конец 2016 г. 1,625% (медианно)

- FOMC: Руководители ФРС ожидают ставку ФРС на конец 2017 г. 2,875% (медианно)

- FOMC: Руководители ФРС ожидают ставку по федеральным фондам вдолгосрочной перспективе 3,75%

- FOMC: ФРС ожидает роста ВВП в 2015 г. 1,8-2,0%, в 2016 г. 2,4-2,7%, в 2017 г. 2,1-2,5%

Источник: http://www.federalreserve.gov/newsevents/press/monetary/20150617a.htm

FED не измелит процентные ставки. Оставил на уровне 0,25%

- 17 июня 2015, 21:05

- |

ФРС сохранила ставку!

- 17 июня 2015, 21:03

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал