Фрс

Фантазии об изменении глобальной валютной системы

- 06 мая 2022, 13:23

- |

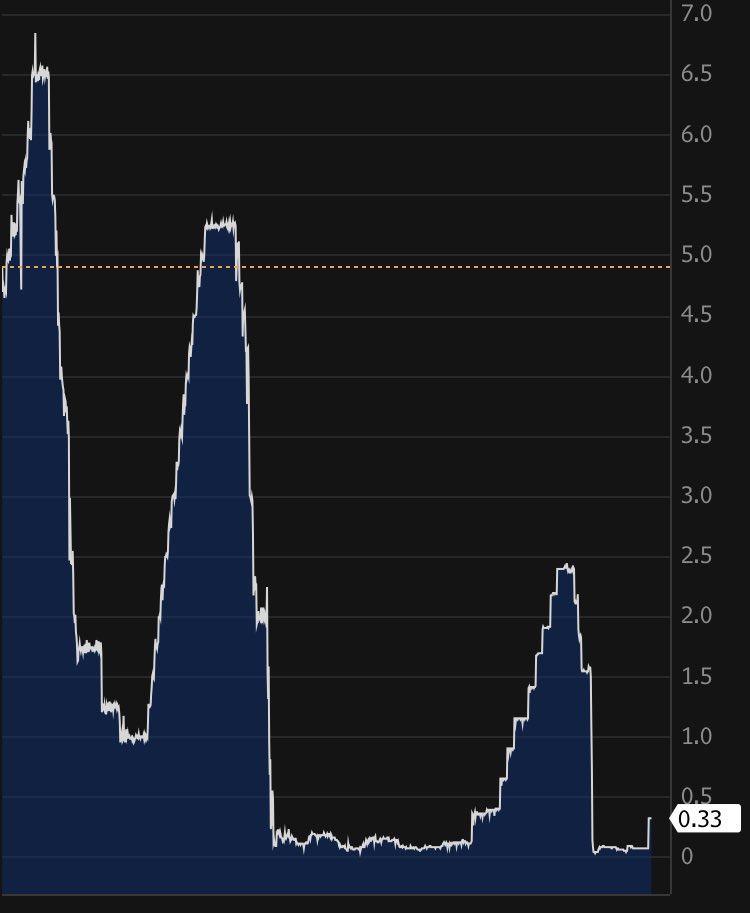

Ожидания сильно изменились за последний месяц.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

markets report 6/5/22

- 06 мая 2022, 08:28

- |

Всем пятница!

Пока радиостанция отдыхала, произошли следующие важные события:

— ФедРезерв на очередном заседании повысил ставку сразу на 50 б.п. в1ые за 22 года и теперь она 1% годовых. Пуэлл не исключил дальнейшее увеличение ставки так же на полпроцента на следующих заседаниях и так же добавил что поднимать сразу на ¾ процента, пока считает лишним.

— ЦБ РФ так же снизил ключевую ставку на 3% теперь она 14% годовых, как рубль на это отреагировал? правильно полностью проигнорировал, а потом продолжил укрепляться. Сейчас мы живем с отрицательной реальной ставкой ибо инфляция сильно выше ключевой ставки, что может быть оправдано в условиях кризиса, однако так же опасно ибо в долгосрочной перспективе может породить кучу полумертвых и неэффективных бизнесов и соответственно таких же инвестиций в них.

— все готовится, но никак не запустится уже 6й пакет санкций против России, ключевой позиции в нем намечается эмбарго российской нефти

( Читать дальше )

С июня будет много крови и боли на долговом рынке США

- 05 мая 2022, 17:45

- |

За последние 2 года ФРС перекрывала свыше половины от общей эмиссии облигаций всех национальных эмитентов. Сейчас наступает новая реальность – постQEшный синдром, который выражается в общей ломке и отчаянии.

Текущая потребность экономики США в эмиссии нового долга составляет около 2.7-3 трлн долл в год, не считая 9-10 трлн, которые ежегодно необходимо рефинансировать. Частный долг растет почти на 1 трлн, государственный долг на 1.7-2 трлн. Частный долг без учета MBS и агентских бумаг растет на 400 млрд за год против 1 трлн во втором квартале 2020. Темпы прироста долга резко падают на фоне снижения интенсивности выкупа от ФРС в 2021 и по мере деградации долгового рынка.

Нагрузка на долговой рынок огромная и опасность в том, что помимо продаж от ФРС, долговой рынок функционирует в условиях рекордно отрицательных реальных ставках, что обнуляет спрос на новые долги.

С июня будет много крови и боли. Эти процессы растянуты во времени, не стоит ждать молниеносной реакции, но деградация неизбежна.

ФРС хочет БОЛИ для инвесторов, чтобы побороть инфляцию. Чего ждать?

- 05 мая 2022, 17:30

- |

На чем вчера вырос рынок? Как сказал бы Задорнов (царствие ему небесное) — “Готовы? Наберите воздуха”, ведь рынок вырос на том, что Пауэлл объявил, что на столе не было варианта с повышением ставки на 0.75% на следующем заседании! Только “жалкие” 0.5%. В итоге рынок рос на варианте 0.5% 0.5% 0.5% для следующих трех заседаний, вместо 0.5% 0.75% 0.5%. Ну, а чем вам не бычий сигнал?

Тем же временем, Пауэлл признался, что они осознают, какую боль они принесут инвесторам и всему рынку своими действиями. И по его же словам это единственное верное на сегодняшний день решение — все должны потерять деньги, чтобы обуздать покупательскую способность в экономике для борьбы с инфляцией.

Но сколько “боли” сможет выдержать экономика прежде, чем наступит рецессия? Напомню, прошлый квартал ВВП уже показал сокращение. Так вот, ожидания на будущие периоды (синтетика из различных индексов ожиданий) уже показывает сокращение экономики к концу года. А структурный цикл ставок, обусловленный ростом долгов и сокращением доли работающего населения, имеет явный тренд на снижение пиковых значений в фазах повышения процентных ставок. Предыдущие пики составляли 6.75% 5.5% и 2.5% соответственно. Напомню, что рынок прайсит 3.5%+. Насколько это реально в условиях около нулевого экономического роста?

Хотя давайте серьезно, очевидно же, что объяснение аналитиков не стоит и ломаного гроша. Так почему же мы видели рост рынков? Ответ прост — рынок уже находится в перепроданной зоне. Рекордно низкий сантимент среди розничных инвесторов (разбирали в прошлых видео), а также даунтренд по большинству акций, который находится в критической зоне (см. график ниже). В такой ситуации любой намек на изменение рыночного нарратива вызывает мощную обратную реакцию всего рынка. Что мы с вами и увидели — рекордный рост на повышении процентной ставки чуть ли не за всю историю.

( Читать дальше )

Ставка ФРС приготовилась к взлёту

- 05 мая 2022, 16:57

- |

О чём думает ФРС, когда повышает ставку на 0,5 б.п. Ведь они раньше казались людьми нормальными и считать до 12 умели. Инфляция в США 8,5% и люди начинают подозревать, что чем дольше они держат деньги в руках, тем меньше у них денег. Естественно они рванули на биржу покупать акции и подняли индексы на сколько могли, так как остальные деньги уже потратили на подорожавшие продукты питания.

- DAX +1.6%

- FTSE 100 +1.2%

- Euro Stoxx 50 +1.6%

- S&P 500 +0,96%

- NASDAQ Composite +0,67%

- Dow Jones +1,10%

( Читать дальше )

Американские индексы растут после выступления главы ФРС

- 05 мая 2022, 15:58

- |

❗️ По итогам вчерашней торговой сессии все три основных фондовых индекса США выросли почти на 3%. В частности, промышленный Dow Jones прибавил 2,8% (для него это стало самым большим однодневным ростом с ноября 2020 года), технологический Nasdaq подскочил на 3,2%, а широкий индекс акций Америки вырос на 3% (наибольший однодневный рост с мая 2020 года). В плюсе закрылись все 11 секторов в составе S&P 500.

Такую динамику эксперты связали с риторикой председателя Федеральной резервной системы (ФРС) США Джерома Пауэлла, который заявил, что на будущем заседании регулятор не планирует повышать процентные ставки на 0,75%. Именно этого опасалось большинство трейдеров. Однако после заявлений Пауэлла их ожидания сменились, и теперь срочный рынок сигнализирует: на июньском заседании ФРС, как и накануне, с 90-процентной вероятностью повысит процентную ставку только на полпроцента.

Развеять оптимизм, связанный с более плавным, чем ожидалось, ужесточением монетарной политики США, не смогли даже заявления о том, что с 1 июня и вплоть до сентября федрезерв начнет сокращать размер своего баланса на $47,5 млрд в месяц, а затем темпы сокращения увеличатся до $95 млрд ежемесячно. Этот процесс предполагает продажу казначейских облигаций, что ведет к снижению их рыночной стоимости и росту доходности. Данная мера является еще одним инструментом борьбы с инфляцией наряду с повышением процентных ставок.

( Читать дальше )

ВВП в США отрицательный, что это значит для Экономики.

- 05 мая 2022, 12:06

- |

Предлагаю разобрать некоторые компоненты ВВП, чтобы понять, что нас ждет в будущем.

Это канал будет интересен трейдерам и инвесторам.

Телеграм \

( Читать дальше )

США...

- 05 мая 2022, 11:46

- |

Впервые за 22 года Федеральная резервная система повысила учётную ставки сразу на 50 базисных пунктов.

Причиной стремительного повышения стала высокая инфляция. Некоторые члены ФРС при этом заявляли, что ФРС опаздывает с повышением ставки и призывали поднять её на 75 базисных пунктов.

Кроме того, ФРС принято решение о сокращения активов баланса. С 1 июня ФРС будет продавать казначейские облигации на сумму $30 млрд и ипотечные - на $17,5 млрд.

Монетарные власти стоят перед серьёзной проблемой: как снизить инфляцию до целевых 2% и не допустить скатывание экономики США в рецессию.

Ранее министр финансов США Джэнет Йеллен заявляла, что ФРС потребуется удача, чтобы обеспечить «мягкую посадку» экономике США.

О решении ФРС

- 05 мая 2022, 09:39

- |

Как я писал центральные банки развитых стран в лице главного ФРС решили притормозить, используя предлоги для отсрочки дальнейшего ужесточения. ФРС поднял ставку на 0,5 б.п однако был оптимистичен относительно перспектив экономики, и в целом риторика по дальнейшему ужесточению, если не была голубиная (мягкая), то близкая к ней.

Выбирая между борьбой с инфляцией и рынком, ФРС пока выбрал рынок, а значит победит инфляция.Рынки отреагировали бурным ростом. S&P500 показал лучший внутридневной рост в день заседания за последние 10 лет (см график). Посмотрим, что дальше.

чешем репу... что это было? заседание фрс или дулю воробьям в форточку показывали?

- 05 мая 2022, 08:28

- |

реали: то может быть разворот, если мы трейдеры всех стран, пролетарии умственного труда, утипутички мировой финансовой системы, наконец то твёрдо осознаем что нас мутят… дядя сэм кушает в одно хлебало

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал