Фрс

Июльский NFP учтен? Динамика доллара после ADP подсказывает, что да.

- 06 августа 2020, 17:04

- |

Как и ожидалось отчет ADP показал, что динамика занятости в июле оказалась на грани депрессии: число рабочих мест выросло всего на 167 тысяч при прогнозе в 1.5 млн.

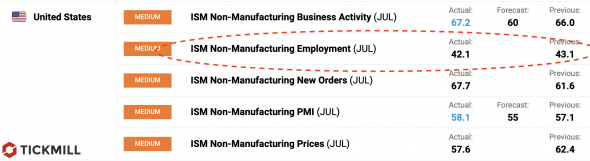

Другим важным отчетом стал PMI в непроизводственном секторе от ISM, который был также опубликован в среду. Несмотря на опережающий ожидания рост общего показателя до 58.1 пунктов (прогноз 55 пунктов), компонент занятости был единственным который был ниже 50 пунктов и в месячной динамике показал снижение:

Значение показателя и его динамика подсказывают, что непроизводственный сектор, где занято почти 80% работников США, продолжил терять рабочие места в июле. В совокупности данные ADP и компонент занятости в PMI указывают на высокую вероятность негативного сюрприза в завтрашнем отчете NFP. Вопрос только в том насколько рынок подготовлен и учел отрицательное расхождение с прогнозом. Судя по вчерашней динамике доллара после ADP, официальная оценка, которая укажет на небольшой прирост рабочих мест, уже учтена:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Падение Фондового рынка уже скоро? / Отчеты FAANG / Сплит акций Apple / Сезон Отчетов в США

- 06 августа 2020, 10:51

- |

Стремительный рост денежной массы делает мировой экономический кризис структурным и затяжным

- 04 августа 2020, 07:20

- |

Масштабы роста денежной массы оцениваются как беспрецедентные (во всяком случае, в развитых странах; на иллюстрации — эмиссия денег в США (источник иллюстрации: www.profinance.ru/news/2020/08/03/byts-morgan-stanley-v-etot-raz-pechatanie-deneg-zapustit-makhovik-inflyatsii.html)).

Раскрутят ли они инфляционную спираль? Все еще вопрос. Основная масса новых денег заполнит дыры в балансах банков и заемщиков. Там же исчезнет. Однако берусь утверждать, что ускорившаяся денежная реакция и, вообще, возросшее влияние монетарного регулирования делают ведущие экономики неэффективными (плохим бизнесам дается шанс за шансом на выживание). А резервные валюты — все более абстрактными, хотя бы для целей сбережения капитала. Не знаю точно, каким будет развитие грянувшего весной кризиса. Но склоняюсь к тому, что он становится структурным для мировой экономики. И мы будем ощущать это на годы вперед в медленных или отрицательных темпах ее развития, в ограничении наших доходов. И наблюдать как смену лидерства (уход со авансцены прежних и появление новых) среди крупнейших компаний, отраслей и стран.

( Читать дальше )

Почему QE ПОКА не приводит к ценовой инфляции

- 03 августа 2020, 00:08

- |

1. Глобальный спрос на доллары, мотивированный тем, что выпущено ОЧЕНЬ МНОГО долга, в них номинированного. Публиковал ранее статью об этом, вот небольшая выдержка:

«Если мы возьмем резервы в долларах США стран с наибольшей задолженностью и вычтем непогашенные обязательства из расчетных валютных поступлений в этом кризисе … глобальный дефицит доллара может вырасти с 13 триллионов долларов в марте 2020 года до 20 триллионов долларов в декабре … И это если мы не принимаем во внимание длительную глобальную рецессию.

Китай поддерживает 3 триллиона долларов США резервов и является одной из наиболее подготовленных стран, но, тем не менее, эти общие резервы покрывают около 60% существующих обязательств. Если доходы от экспорта упадут, дефицит доллара увеличится. В 2019 году китайские эмитенты увеличили свой долларовый долг на 200 миллиардов долларов, поскольку экспорт замедлился.

Золотых резервов недостаточно. Если мы посмотрим на резервы основных экономик в золоте, они составляют менее 2% денежной массы. У России самые большие запасы золота по сравнению с денежной массой. Золотые запасы Китая: 0,007% его денежной массы (М2), золотые запасы России: около 9% ее денежной массы. Таким образом, в мире нет «обеспеченной золотом» валюты, и наиболее защищенный — в золоте — рубль страдает от той же волатильности в периоды спада, что и другие валюты,— из-за той же проблемы дефицита доллара США, хотя не в такой степени, как в странах Латинской Америки, которые сталкиваются как с падением резервов в долларах США, так и с падением спроса со стороны своих граждан на национальную валюту (как в Аргентине).

( Читать дальше )

Трамп меняет правила игры. Обзор на предстоящую неделю от 02.08.2020

- 02 августа 2020, 22:55

- |

По ФА…

На уходящей неделе:

Заседание ФРС

Сопроводительное заявление ФРС в отношении указаний по ставкам и программе QE осталось неизменным с июньского заседания, был отмечен рост экономики и занятости, который остается значительно ниже уровней до пандемии коронавируса.

Риторика Пауэлла была достаточно ястребиной по сравнению с ожиданиями рынка, Джей несколько раз повторил, что текущая политика ФРС соответствует нынешней ситуации, что привело к росту доллара.

Тем не менее, Пауэлл не отрицал, что новые монетарные стимулы вероятны, при необходимости ФРС может «адаптировать политику если и когда сочтет сие целесообразным».

Джей заявил, что гарантии по длительности сохранения ставок на текущих уровнях могут быть основаны как на календарном подходе, так и основании пороговых уровней инфляции/безработицы.

Пауэлл сообщил, что для определения влияния второй волны пандемии на восстановление экономики США необходимо отследить отчеты по рынку труда за июль и август, что косвенно говорит о возможном оглашении новых монетарных стимулов на сентябрьском заседании в случае провальных нонфармов.

В отношении запуска контроля кривой доходности ГКО США можно сделать косвенные выводы о том, что решение не будет принято до конца года и, вероятно, решение о возможном включении данного инструмента в арсенал ФРС будет принято в стратегическом обзоре о пересмотре политики, который ожидается к концу года.

( Читать дальше )

сокращение ден. массы М2 в июле: обработал цифры с сайта ФРС

- 01 августа 2020, 19:29

- |

| www.federalreserve.gov/releases/h6/current/default.htm | |||

| M2 $bln (not seasonally adjusted), week average | |||

| неделя | M2 week average | недельный рост (%) | недельный рост (% годовых) (в 52 степень) |

| 6.1.20 | 15 507,8 | ||

| 13.1.20 | 15 486,3 | ||

| 20.1.20 | 15 452,7 | ||

| 27.1.20 | 15 352,2 | ||

| 3.2.20 | 15 429,5 | ||

( Читать дальше )

Мнение о рынке, расчет доходности, портфель

- 01 августа 2020, 15:31

- |

31 выпуск СОВЕТЫ ТРЕЙДЕРА

Расчет доходности рекомендаций.

Индикаторы рынка.

Новости.

Взгляд на рынок.

М2 ФРС

М2 от ЦБ РФ

Рэй Далио

Рубль Доллар Евро

Золото Серебро Платина Медь Нефть Газ

S&P500 RTS индекс Мосбиржи

ФОРТС: расчет по индексу РТС. https://www.youtube.com/watch?v=DPHSdVBd_H0

Сначала рекомендации, потом расчет % доходности, выпуски нумерую

АДРЕС В ТЕЛЕГРАМ @OlegTrading

https://m.youtube.com/c/путешествияитрейдингсОлегомДубинским

Желаю Вам Здоровья и Успеха.

С уважением,

всем — бобра.

Олег.

Момент истины

- 01 августа 2020, 00:30

- |

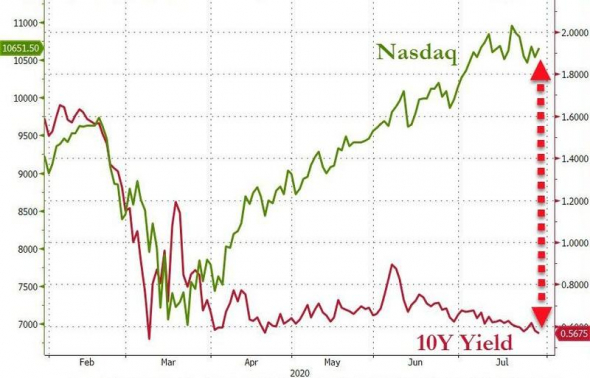

На ZeroHedge многократно выкладывали график, наглядно отображающий дисбаланс между долговым и фондовым рынком США, возникший в последние месяцы. Произошедшее восстановление стоимости акций не сопровождалось хотя бы минимальным изменением доходности трежерис:

(Восстановление фондового рынка США в последние месяцы не сопровождалось даже минимальным ростом доходности трежерис.)

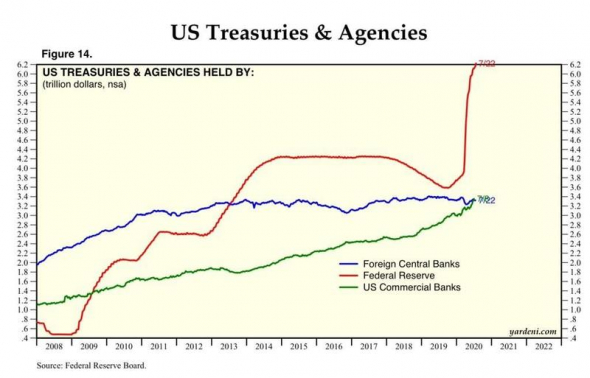

Это, впрочем, легко объясняется тем объемом ликвидности, которое ФРС предоставило на рынок госдолга, фактически занимаясь его монетизацией. Стоимость государственных обязательств, находящихся на балансе Федрезерва, достигла фантастических $6,2 трлн!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал