Фрс

Безработных в США всё меньше. ФРС можно ещё 1-2 раза повысить ставку. Золото. Цели ФРС.

- 30 июня 2023, 06:25

- |

Число заявок на пособие по безработице в США неожиданно упало на 26 тыс

Данная статистика говорит о том, что можно поднимать ставку ФРС и не боясь за экономику так как идет восстановление рынка труда.

Падение золота также говорит об ожиданиях ужесточения ДКП США.Напоминаю: #ЦелиФРС по безработице до 4%, по инфляции 2% годовых.

С уважением,

Олег.

- комментировать

- Комментарии ( 0 )

ФРС: Все 23 тестируемых банка США прошли ежегодно проводимый банковский стресс-тест

- 29 июня 2023, 14:37

- |

Совет управляющих Федеральной резервной системы публикует результаты ежегодного банковского стресс-теста, который демонстрирует, что крупные банки имеют хорошие возможности для того, чтобы пережить серьезную рецессию и продолжать кредитовать домохозяйства и предприятия даже во время серьезной рецессии.

For release at 4:30 p.m. EDT

Совет управляющих Федеральной резервной системы в среду опубликовал результаты своего ежегодного банковского стресс-теста, который демонстрирует, что крупные банки имеют хорошие возможности для того, чтобы пережить серьезную рецессию и продолжать кредитовать домохозяйства и предприятия даже во время серьезной рецессии.

«Сегодняшние результаты подтверждают, что банковская система остается сильной и устойчивой», — сказал вице-председатель по надзору Майкл С. Барр. «В то же время этот стресс-тест является лишь одним из способов измерения этой силы. Мы должны сохранять скромность в отношении того, как могут возникать риски, и продолжать нашу работу по обеспечению устойчивости банков к целому ряду экономических сценариев, рыночных потрясений и других стрессов».

( Читать дальше )

Ставка бьет по рынку сырья 🤯

- 28 июня 2023, 19:33

- |

Глава ЦБ Англии заявил, что данные показали явные признаки сохранения устойчивой инфляции

А Лагард заявила, что пауза с повышением ставки сейчас не рассматривается ⚡️ и если ничего особо не изменится, ЕЦБ, повысит ставку в июле.

Тем самым подобные высказывания 🎙️ обвалили сырье, только вот ровно на трендовые линии поддержки и мощнейшие уровни 📈

Самым интересным смотришься Палладий 🤫 который взяли в рамках закрытого VIP канала

🐳- бакс взлетит

🔥- закупаю драг.металлы

👍- я хз че делать

Что из сырья покупаете❓

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

ФРС опубликует результаты ежегодных проверок состояния банков в среду в 4:30 p.m.ET. Как ФРС проводит стресс-тестирование банков США?

- 28 июня 2023, 14:53

- |

WASHINGTON, June 28 (Reuters) — Федеральная резервная система США должна опубликовать результаты ежегодных проверок состояния банков в среду в 16:30 по восточному времени (20:30 по Гринвичу). В рамках «стресс-теста» ФРС проверяет балансы крупных банков на предмет гипотетического серьезного экономического спада, элементы которого меняются ежегодно.

Результаты определяют, какой капитал нужен этим банкам, чтобы быть здоровыми, и сколько они могут вернуть акционерам через выкуп акций и дивиденды. Ожидается, что крупные кредиторы США покажут, что у них достаточно капитала, чтобы выдержать любые новые потрясения в банковском секторе.

ФРС установила тесты после финансового кризиса 2007-2009 годов в качестве инструмента, гарантирующего, что банки смогут противостоять подобному шоку в будущем. Испытания официально начались в 2011 году, и крупные кредиторы поначалу изо всех сил пытались получить проходные баллы.

( Читать дальше )

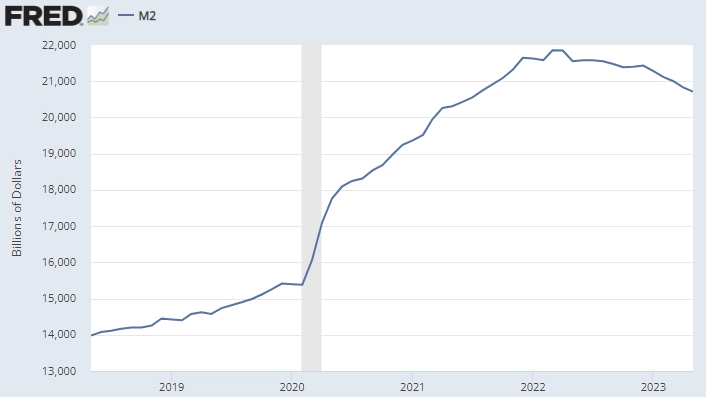

Владельцы ФРС выкатили $M2

- 28 июня 2023, 00:12

- |

Три часа назад владельцы банковского картеля «ФРС» США выкатили количество долларов на планете (агрегат $M2). За Май количество долларов сократилось на -$115 млрд и составило $20.7 трлн.

5-летний график $M2 выглядит так:

Вроде ничего особенного. Но на 60-летнем графике видно, что нынешние владельцы ФРС (и по совместительству — владельцы империи Vanguard) ни разу в своей поганой жизни не управляли планетой в условиях сокращения количества долларов:

( Читать дальше )

Почему думаю,что сильного падения не будет. Портфель.

- 23 июня 2023, 20:37

- |

Друзья,

в этом выпуске – про то,

почему падение на российском рынке будет не глубоким

(ослабление рубля, многие ждут обвала и

держат деньги наготове для выкупа подешевевших акций).

Просадки на 1,5 – 2,0% выкупают.

Когда большинство что – то ждёт, это не происходит.

Сильные движения происходят неожиданно.

ФРС заявляли, что сначала могут поднять ставку, а уже в 2024г. опускать.

Обычно, США растут в 4 квартале, а

пока есть время вернуться к нормальной по мультипликаторам оценке.

Но это — у них, а в портфеле — бумаги RU.

Многополярный мир:

Китай выбирает слабый юань и стимулирует экономику, плавно снижает ставку.

Япония через 33 года поняла, что ослабление национальной валюты и небольшая инфляция полезны для экономики.

Мои портфели:

Частично вышел в деньги (а именно – в ОФЗ: что продал, что оставил).

Ждать мега просадку не буду: выкуплю на локальных падениях.

Об этом и многом другом – в этом выпуске.

( Читать дальше )

Возможно процентную ставку в этом году придется поднять еще два раза - глава ФРС Джером Пауэлл

- 22 июня 2023, 17:37

- |

www.interfax.ru/business/

Найден грабитель Америки,даже бабло ФРС не помогает.

- 22 июня 2023, 14:13

- |

такое себе -«ООО США»....

У предприятия есть руководитель-которого типа выбрал трудовой коллектив америки(жители США) и сейчас это-президент Байден...

А есть собственник-глобальные банкиры которые через совет директоров(демократы-республиканцы)управляют США...

США стали такими недавно, когда власть в США перехватили глобальные банкиры убив Кеннеди...

Так вот

Тут один наверно обиделся на толщину кусочка пирога, которое ему видимо урезали, и выдал глав-тайну америки)

Зовут его Шай Асад, бывший переговорщик по контрактам в Министерстве обороны США.

Он заявил-что Пентагон переплачивает почти за все, от ракет и самолетов до запчастей.

Стоимость самой простой части, которая стоит несколько сотен долларов, в контрактах Министерства обороны достигает десятков тысяч долларов.

И самое смешное что США не могут производить такое количество боеприпасов, как Россия несмотря на то, что тратят на оборону более 800 миллиардов долларов в год, что в 10 раз больше, чем у России.

( Читать дальше )

Если недельные данные от Минэнерго США окажутся неплохими, Brent попытается выйти из диапазона 75-78 долл./барр. вверх - Промсвязьбанк

- 22 июня 2023, 13:04

- |

Выступление главы ФРС Дж. Пауэлла в профильном комитете Конгресса США существенного влияния на рынок нефти не оказали, так как не несли ничего существенного. Так, Дж. Пауэлл в очередной раз подтвердил, что руководство ФРС склонно еще повысить ключевую ставку, однако по-прежнему не может оценить последствия произошедшего ужесточения условий кредитования на экономическую активность, поэтому решения по ставке будет принимать в зависимости от складывающейся ситуации. Состояние банковской системы Дж. Пауэлл оценивает как устойчивое, но в то же время говорит о том, что регулятору необходимо быть «осторожным», чтобы не нанести ущерб бизнес-моделям небольших банков. В результате очередная порция осторожных заявлений руководителя американского ЦБ лишь подкрепила ожидания, что еще один «хайк» возможен, но вряд ли больше, учитывая, пусть и плавное, но торможение инфляции, а также отсутствие уверенности ФРС в снижении рисков по экономике и банкам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал