SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Фрс

Правило «60/40» - опасно для инвесторов

- 28 ноября 2013, 13:04

- |

28.11.2013, Москва — По словам Барта Малкиела, автора бестселлера «Бесконечная прогулка по Уолл-Стрит», популярное в среде инвесторов правило, согласно которому стоит аллокировать 60% кэша в акции и 40% — в бонды — бесконечно устарело и даже может сыграть против инвестора — по материалам AForex.

28.11.2013, Москва — По словам Барта Малкиела, автора бестселлера «Бесконечная прогулка по Уолл-Стрит», популярное в среде инвесторов правило, согласно которому стоит аллокировать 60% кэша в акции и 40% — в бонды — бесконечно устарело и даже может сыграть против инвестора — по материалам AForex.Главная претензия Малкиела, собственно, не к цифре «60», которая относится к акциям, но к цифре «40» — которая относится чаще всего к казначейским облигациям США. Потому, что когда говорят о бондах как о неком защитном активе (в противовес рисковым акциям), имеют в виду именно долговые госбумаги США.

Сегодня ставки трэжерис близки к 2.4% и не смотрятся привлекательным и безопасным вложением — особенно на фоне вероятной волатильности в данном сегменте, которая может иметь место в виду планов ФРС США по корректированию программы «монетарного» смягчения (это в том или ином виде приведет к изменению ставок на трэжерис). Малкиел рекомендует вместо трэжерис держать высококачественные дивидендные акции, а также суверенные бонды других стран, у которых низкие показатели «долг/ВВП» и относительно высокие уровни доходностей.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

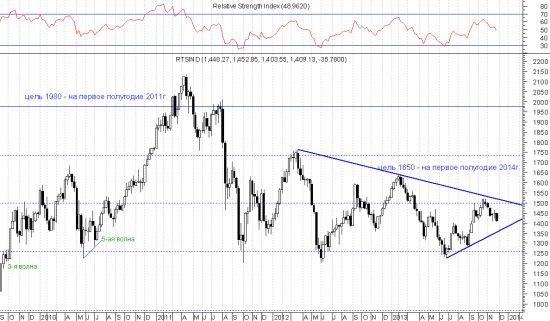

РТС – среднесрочный взгляд

- 28 ноября 2013, 12:59

- |

Индекс РТС к концу ноября возвратился к уровню 1400. Благодаря некоторому напряжению с рублевой ликвидностью в финансовой системе и другим факторам, касающихся развивающихся рынков, инвесторы решили перед декабрьским ралли зафиксировать свои позиции и выбрать место для нового старта. Приведем некоторые соображение по этому поводу.

2013 год стал бычьим для американского фондового рынка. К сожалению, то же самое нельзя сказать про российские индексы. У российских инвесторов остается всего один месяц в этом году, чтобы исправить эту “ошибку”. Дело в том, что на протяжении всего года в обзорах иностранных агентств подчеркивалось, что российский фондовый рынок один из самых недооцененных среди emerging markets. При этом всеми экспертами подчеркивается, что российский бюджет зависит от нефтяных доходов. Разумеется, с одной стороны, понимание фактора выгодной конъюнктуры на рынке энергоносителей задают представления о большом потенциале роста наших акций. Как бы не упражнялись пессимисты в прогнозах, цена на нефть brent держится на высоких уровнях уже в течение длительного времени, а те или иные события на Ближнем Востоке лишь меняют окраску в риторике вокруг одного и того же диапазона выше $100 за баррель. С другой стороны, нельзя игнорировать и те риски, которые несет сворачивание программы покупки активов QE3 для всех акций, а в особенности для развивающихся в т.ч. российского рынков. Старт для этого процесса ещё не определен, но инвесторы привыкли считать, что объем покупок ФРС казначейских облигаций и ипотечных бумаг будет сокращаться с марта 2014г. И похоже на то, что катастрофы для финансовых рынков из-за ослабления их накачки американскими деньгами не случится. Руководители Комитета по открытым рынкам (FOMC) прилагают значительные усилия, чтобы сместить внимание инвесторов на продолжительный период низких процентных ставок, которые призваны поддерживать неплохой рост экономики США, а, следовательно, и рост корпоративных прибылей. Конечно, существует не слишком большая вероятность того, что ФРС начнет действовать раньше марта 2014г., однако в этом случае показатели экономики будут очень убедительными.

( Читать дальше )

Кризис в процессе или QE и развивающиеся рынки

- 27 ноября 2013, 16:14

- |

В сентябре все страны мира были готовы к тому, что ФРС США объявит о сокращении программы количественного смягчения (QE). Это «спад» мог стать первым сокращением покупки ФРС гособлигаций, который положил бы начало концу искусственно заниженным процентным ставкам и потоку легких денег.

Но сентябрьская встреча Федерального резерва оставила программу количественного смягчения без изменений. Для Бена Бернанке признаки восстановления экономики США по-прежнему шатки и уязвимы к рыночным потрясениям, которые обязательно последуют за «спадом». Однако существует мнение, что фондовые рынки уже подготовили себя к поглощению удара именно такого характера.

Рынки акций с тех пор сделал серию новых максимумов, а неизбежный спада был отложен до смутного и неопределенного момента в будущем, когда восстановление экономики США станет полностью завершенным.

( Читать дальше )

Но сентябрьская встреча Федерального резерва оставила программу количественного смягчения без изменений. Для Бена Бернанке признаки восстановления экономики США по-прежнему шатки и уязвимы к рыночным потрясениям, которые обязательно последуют за «спадом». Однако существует мнение, что фондовые рынки уже подготовили себя к поглощению удара именно такого характера.

Рынки акций с тех пор сделал серию новых максимумов, а неизбежный спада был отложен до смутного и неопределенного момента в будущем, когда восстановление экономики США станет полностью завершенным.

( Читать дальше )

Идем дорогой трудной

- 27 ноября 2013, 08:52

- |

По итогам вчерашнего дня большинство отраслевых индексов показало отрицательную динамику. Сектор нефти и газа снизился на 1,11%, сектор электроэнергетики на 1,99%, противостоять негативным тенденциям смог потребительский сектор +0,91%. Наш рынок по-прежнему находится в режиме коррекции, также, как и большинство развивающихся рынков. Вчера индекс развивающихся рынков MSCI Emerging Markets вырос на 0,34%, но ситуация от этого не улучшилось. Ноябрь стал месяцем коррекции — за этот месяц индекс упал на 3,14%. Под какую внятную идею сейчас инвестировать средства в развивающиеся рынки? Под дешевизну по сравнению с развитыми, и то, что американский индекс DOW за последние полгода вырос на 4,3%, индекс S&P 500 на 8,6% а индекс MSCI Emerging Markets наоборот упал на 2%? Это весьма спорно. На американском рынке начинается рождественское ралли, а «мы в город Изумрудный идем дорогой трудной» и что ждет нас в этом городе, непонятно. Может быть в декабре индекс ММВБ достигнет отметки 1540 пунктов, а может быть и 1590 пунктов.

( Читать дальше )

( Читать дальше )

EUR: продаем, «пробный камень»

- 25 ноября 2013, 23:01

- |

- Основная цель — сформировать позиции на продажу по EUR/USD в диапазоне 1.35-1.38 в расчете на QE3 tapering в 1кв 2014 г.

- Следующий поворотный момент для валютного рынка — заседание ЕЦБ 5.12 и отчет по рынку труда США 6.12 (Nonfarm payrolls)

- Стресс-тесты европейских банков, репатриация активов, досрочные выплаты LTRO — краткосрочные факторы в поддержку евро.

( Читать дальше )

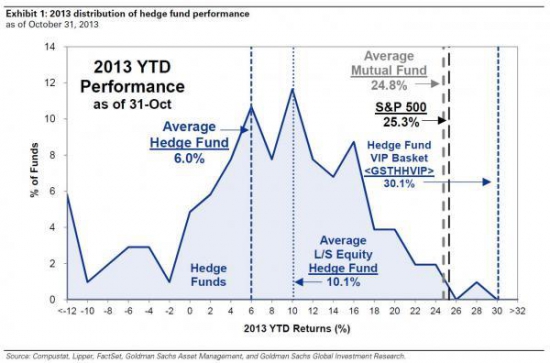

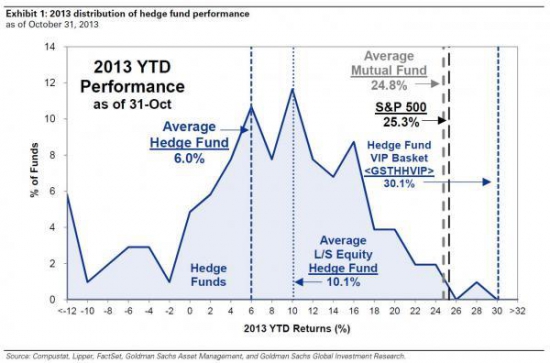

Интересные данные по динамике хедж-фондов в октябре

- 25 ноября 2013, 11:57

- |

По данным на октябрь американские хедж-фонды в среднем заработали всего 6% для своих клиентов, что на 75% ниже роста индекса S&P500 за тот же период. При этом 20% хедж-фондов сгенерировали абсолютный убыток для своих клиентов (в среднем -4%). Хедж-фонды, конечно, созданы не для того, чтобы зарабатывать максимум для своих клиентов, а для того, чтобы защищать (хеджировать) кэш от инфляции, рыночных массированных колебаний и др. Но «минус» это все же плохо.

И сегодня уже многие финансисты пишут в своих финансовых блогах, что хедж-менеджерам становится все сложнее выполнять свою функцию достойно… И во всем виноваты дисбалансы, которые внес ФЕД в рынок.

Данные Goldman Sachs

И сегодня уже многие финансисты пишут в своих финансовых блогах, что хедж-менеджерам становится все сложнее выполнять свою функцию достойно… И во всем виноваты дисбалансы, которые внес ФЕД в рынок.

Данные Goldman Sachs

Обзор на предстоящую неделю от 24.11.13

- 25 ноября 2013, 02:41

- |

По ФА…

На уходящей неделе:

1. Эванс, Бернанке или много шума из ничего.

Во вторник Эванс (голосующий член ФРС) написал в Твиттер, что ФРС, при необходимости, может приобрести 1.5 трлн активов до января 2015 года.

Интернет сразу взорвался обилием слухов и слюней, что ФРС увеличит объем КУЕ-3 на 50% и цель СиПи тогда 2200 (тупо умножнили рост СиПи на 2 с начала запуска КУЕ-3)…

Что же на самом деле сказал Эванс?

Твиттер ФРБ Чикаго:

Т.е. Эванс говорит о том, что объем покупок может быть 1.5 трлн с января 2013 года по январь 2015 года.

Непонятно почему Эванс считает с января 2013 года, а не с сентября 2012, когда была начаты покупки ипотечных облигаций на 40 ярдов в месяц, но даже если считать по словам Эванса, то получается максимальный (т.е. увеличенный при необходимости) объем КУЕ с января 2014 до полного окончания составит 480 ярдов.

( Читать дальше )

На уходящей неделе:

1. Эванс, Бернанке или много шума из ничего.

Во вторник Эванс (голосующий член ФРС) написал в Твиттер, что ФРС, при необходимости, может приобрести 1.5 трлн активов до января 2015 года.

Интернет сразу взорвался обилием слухов и слюней, что ФРС увеличит объем КУЕ-3 на 50% и цель СиПи тогда 2200 (тупо умножнили рост СиПи на 2 с начала запуска КУЕ-3)…

Что же на самом деле сказал Эванс?

Твиттер ФРБ Чикаго:

Т.е. Эванс говорит о том, что объем покупок может быть 1.5 трлн с января 2013 года по январь 2015 года.

Непонятно почему Эванс считает с января 2013 года, а не с сентября 2012, когда была начаты покупки ипотечных облигаций на 40 ярдов в месяц, но даже если считать по словам Эванса, то получается максимальный (т.е. увеличенный при необходимости) объем КУЕ с января 2014 до полного окончания составит 480 ярдов.

( Читать дальше )

ФРС: на слухах сворачиваем, по факту все равно печатаем

- 21 ноября 2013, 17:29

- |

В последние дни вновь стало появляться много слухов и разговоров о возможном скором сворачивании QE. Но стоит заметить одну важную деталь. Все разговоры о сворачивании QE — это либо слухи, либо просто размышления тех или иных лиц, связанных с ФРС. Такие рассуждения ни к чему не обязывают регулятора. Все официальные заявления, и тем более дела, пока еще далеки от сворачивания. Госпожа Йелен в своем официальном обращении не сказала ничего про сворачивание, поскольку это бы могло стать обещанием и обязательством. В то же время сенатор от штата Теннеси утверждает, что Йелен пообещала начать свертывание QE. Те же представители ФРС вне ее стен порой очень бурно обсуждают тему сворачивания QE, но в официальных документах и протоколах, в составлении которых они же и участвуют, такой прыти по свертыванию QE уже нет.

Разница проста: в тех заявлениях, которые могут как то обязать ФРС к действию в будущем, никаких намеков на свертывание QE нет. В тех заявлениях, которые не являются обязательными к исполнению, разговоров про скорое сворачивание количественного смягчения очень много. То есть ФРС США, по сути, проводит словестные интервенции, что можно трактовать как слабость ФРС, поскольку других методов как то остудить ошалевших «быков» у них нет. К действиям они перейти не могут, поскольку ФРС сама собой уже не командует. ФРС сейчас стала заложницей сложившейся ситуации, при которой они видят риски продолжения работы печатного станка, и в принципе хотели бы его притормозить, но сделать это не могут, поскольку истинная цель QE это монетизация долга правительства.

( Читать дальше )

Разница проста: в тех заявлениях, которые могут как то обязать ФРС к действию в будущем, никаких намеков на свертывание QE нет. В тех заявлениях, которые не являются обязательными к исполнению, разговоров про скорое сворачивание количественного смягчения очень много. То есть ФРС США, по сути, проводит словестные интервенции, что можно трактовать как слабость ФРС, поскольку других методов как то остудить ошалевших «быков» у них нет. К действиям они перейти не могут, поскольку ФРС сама собой уже не командует. ФРС сейчас стала заложницей сложившейся ситуации, при которой они видят риски продолжения работы печатного станка, и в принципе хотели бы его притормозить, но сделать это не могут, поскольку истинная цель QE это монетизация долга правительства.

( Читать дальше )

Мы надеемся, что индекс ММВБ не опустится сегодня ниже 1495 п.

- 21 ноября 2013, 09:47

- |

Негативные тенденции вчера преобладали на фондовом рынке США. Индекс S&P-500 уже третью сессию подряд завершает в красной зоне. Ключевым фактором, повлиявшим на настроения рынка, стала публикация протокола последнего заседания ФРС. Оказывается, члены Комитета по открытым рынкам впервые активно вступили в обсуждение условий сворачивания программы количественного смягчения (QE). Исходя из протокола, руководство ФРС ожидает увидеть улучшение ситуации в экономике, которые позволят начать сокращать покупки облигаций в предстоящие месяцы. Реакция рынков? Индекс доллара DXY укрепился до отметки 81,2. Цены на драгоценные металлы пошли вниз — котировки золота обновили 4-месячные минимумы ($1240/унц.). Цены на рынке гособлигаций упали — доходность по 30-летним US Treasuries вернулась к максимумам этого года (3,905%). Таким образом, руководство ФРС рассмотрит возможность сокращения покупок активов в случае улучшения экономической ситуации, однако, если величина долгосрочных кредитных ставок в США будет расти (как это происходит сейчас), то FOMS вероятно не станет проводить tapering в ближайшее время. Поэтому мы пока склоняемся к сценарию небольшой фиксации прибыли на американском рынке акций в преддверии Дня Благодарения (28 ноября) и периода предрождественских распродаж.

( Читать дальше )

( Читать дальше )

ФРС минутки и проституция. Три отличия?

- 21 ноября 2013, 00:15

- |

MarketWatch: ФРС рассматривает возможность сокращения покупки активов в скором времени

В протоколах октябрьского заседания FOMC указано, что регуляторы рассматривали возможность возвращения к календарным датам при формировании стратегии сворачивания. Это указывает на то, что ФРС изыскивает пути выхода из программы QE3 или по меньшей мере хочет замедлить эту весьма спорную покупку активов в скором времени.

30 октября участники заседания приняли решение 9 голосами против 1 о сохранении размера программы QE3 неизменной (85 млрд долл в месяц), но произвели небольшие изменения в тексте сопроводительного заявления. Эти небольшие изменения, произведенные за закрытыми дверями, были детализированы в протоколах, став более явными.

Протоколы указали, что регуляторы рассматривали возможность начала сокращения QE3 даже «до появления однозначных свидетельств дальнейшего улучшения ситуации на рынке труда». Однако «многие» участники заседания «подчеркнули сохраняющуюся зависимость текущей программы покупки активов от экономических данных, а некоторые отметили, что, если экономические условия оправдают подобные действия, то Комитету следует принять решение о замедлении покупок на одном из своих ближайших заседаний».

( Читать дальше )

В протоколах октябрьского заседания FOMC указано, что регуляторы рассматривали возможность возвращения к календарным датам при формировании стратегии сворачивания. Это указывает на то, что ФРС изыскивает пути выхода из программы QE3 или по меньшей мере хочет замедлить эту весьма спорную покупку активов в скором времени.

30 октября участники заседания приняли решение 9 голосами против 1 о сохранении размера программы QE3 неизменной (85 млрд долл в месяц), но произвели небольшие изменения в тексте сопроводительного заявления. Эти небольшие изменения, произведенные за закрытыми дверями, были детализированы в протоколах, став более явными.

Протоколы указали, что регуляторы рассматривали возможность начала сокращения QE3 даже «до появления однозначных свидетельств дальнейшего улучшения ситуации на рынке труда». Однако «многие» участники заседания «подчеркнули сохраняющуюся зависимость текущей программы покупки активов от экономических данных, а некоторые отметили, что, если экономические условия оправдают подобные действия, то Комитету следует принять решение о замедлении покупок на одном из своих ближайших заседаний».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал