Фунт

Фокус Рынка с Дмитрием Лебедем

- 23 сентября 2016, 10:24

- |

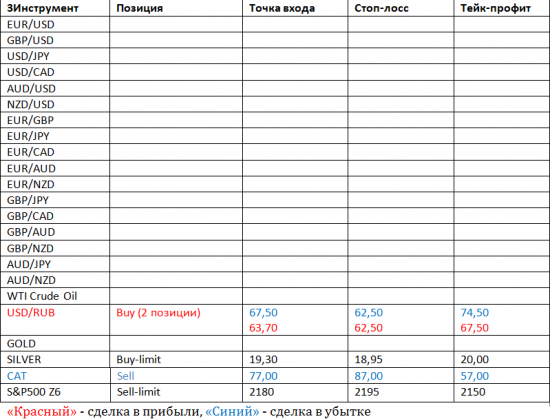

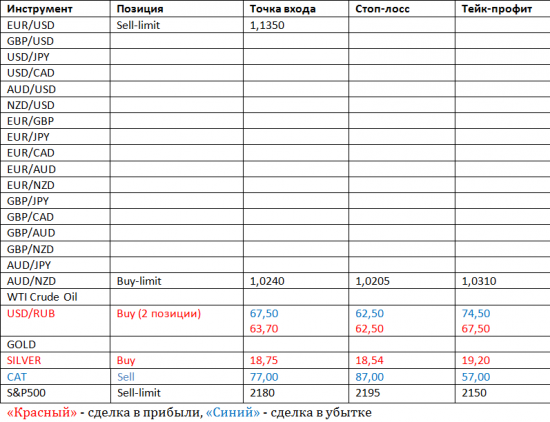

После бурных событий в среду, вчерашний рынок оказался достаточно скучным. Тенденции котировок не меняются. Индекс американского доллара продолжает снижаться, хотя в вечерний час, была техническая коррекция. Фондовые площадки Азии и Европы перешли в отрицательную зону. Стоит присмотреться к продажам биржевого индекса S&P500. Кроме того, можно наращивать длинные позиции по паре USD/RUB. Российская валюта подходит к пику своего восстановления.

Среди ключевых событий дня – данные по инфляции Канады и индекс деловой активности PMI США в производственном секторе. Аналогично нас ждут данные и по странам Еврозоны, включая и сектор услуг. Можно вспомнить и про вчерашний рост британской валюты из-за сообщения от руководителя Банка Англии Форбса на счет отсутствия плана продолжать дальнейшее смягчение монетарной политики.

- комментировать

- Комментарии ( 0 )

Подробный разбор 21.09.2016: GBP, GOLD, OIL, JPY, CAD

- 21 сентября 2016, 02:09

- |

Всех приветствую

продала канадца

фунт в продаже

по нефти и золоту — жду, на данный момент есть сигнал на бай, жду точку входа

йена — продажи

( Читать дальше )

Что будет, если ФРС повысит процентные ставки?

- 19 сентября 2016, 16:22

- |

Хотя доллар США немного снизился в начале новой торговой недели, в конце прошлой недели он сильно вырос, и другие основные валюты, такие как евро и британский фунт, находились под давлением. Отчасти рост доллара США был вызван воодушевляющими данными по инфляции в США за август. Кроме того, инвесторы, возможно, корректировали свои позиции в преддверии оглашения решения Федеральной резервной системы США относительно процентных ставок в среду вечером по итогам заседания, посвященного вопросам денежно-кредитной политики.

Хотя сейчас на рынке учитывается лишь 15%-ная вероятность повышения ставок в США в сентябре — и если ставки будут повышены, это вызовет сильные противоречия — нельзя полностью исключать такое развитие событий. В последние недели несколько руководителей ФРС сделали оптимистичные заявления, утверждая, что доводы в пользу повышения ставок в США выросли. Это говорит о том, что некоторые члены Комитета по операциям на открытом рынке ФРС могут проголосовать за повышение ставок. Кроме того, есть еще один аргумент, говорящий о том, что повышение ставок оправдано, учитывая то, что ФРС придерживается своего мандата, предусматривающего поддержание ценовой стабильности и максимальной занятости.

( Читать дальше )

Фокус Рынка с Дмитрием Лебедем

- 19 сентября 2016, 11:07

- |

В пятницу вечером, у нас открылась позиция по серебру. Сегодня ночью, цена лишь немного не дошла до уровня тейк-профита. Несмотря на это, и далее ожидаем рост данного актива. Также стоит обратить внимание на российский рынок. Уже есть первые результаты голосования в Госдуму России. Лидерство держит партия текущей власти. После этих событий, курс российского рубля может начать свое ослабление. Индекс ММВБ и РТС в отрицательной зоне.

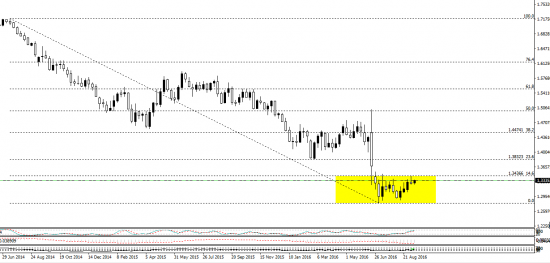

Готовимся шортить фунт от души?

- 17 сентября 2016, 01:22

- |

www.google.ru/search?q=Donald+Tusk+says+UK+set+to+begin+Brexit+early+in+2017

Буду рад увидеть на 1.25

Нефть и фунтдоллар могут выстрелить

- 13 сентября 2016, 22:33

- |

Фунт и его кроссы.

- 12 сентября 2016, 09:50

- |

Картинки начнём добавлять ближе к 15 часам

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал