Фьючерс

Рубль атакует

- 01 марта 2016, 14:28

- |

О том, что доллар будет падать против рубля, мы начали писать давно. Ещё 8 февраля нами было спрогнозировано начало продолжительного медвежьего тренда.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 11 )

Курс по дельта-нейтральной торговле

- 29 февраля 2016, 11:43

- |

Уважаемые трейдеры,

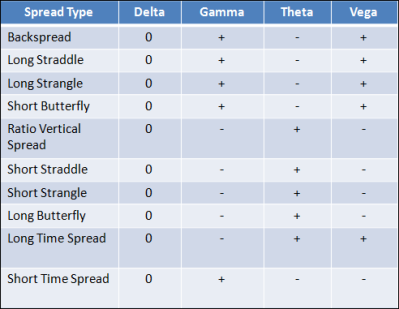

Я сделал небольшой курс по опционной торговле. Он о том, как и где заключать дельта-нейтральные стратегии. В этом курсе я разбираю различные спреды по волатильности, объясняю когда и где их использовать. Поскольку я торгую в основном сельскохозяйственными фьючерсами, то все сделки на примерах пшеницы, кукурузы, соевых бобов, хлопка и т.д. Хотя и трейдерам других рынков это было бы интересно.

Изначально я сделал курс на английском языке, но после того, как он стал популярен на Udemy, я решил перевести его на русский.

Вот пример — таблица из моего курса по торговле опционами. Я сделал ее, чтобы было максимально наглядно и понятно.

У всех этих спредов нулевая дельта. Там, где положительная вега, расчет на рост волатильности. Где вега отрицательная, прибыль получится, если волатильность упадет. Также заработать можно и на временном распаде, если тетта положительная. Если же тетта отрицательная, то такую позицию лучше не держать слишком долго, ведь в таком случае с течением времени ее стоимость будет снижаться.

( Читать дальше )

Зачем нужно ГО на расчетном фьючерсе? На что влияет? В продолжение предыдущего вопроса.

- 26 февраля 2016, 23:29

- |

Китай чихнул, золото встрепенулось

- 25 февраля 2016, 15:42

- |

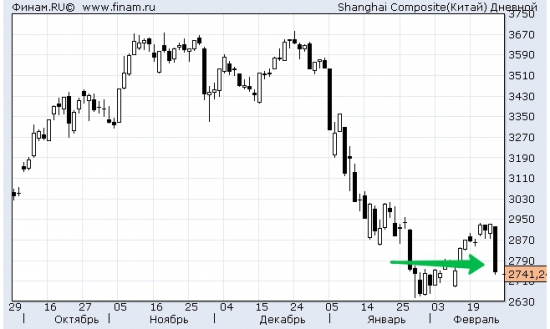

Китайский фондовый рынок слаб как никогда. За последнюю ночь он нарисовал устрашающую чёрную свечу и – похоже – планирует штурмовать новые минимумы. Народный банк Китая влил в финансовую систему страны 52 миллиарда долларов, но это не помогло.

Неурядицы в китайской экономике грозят большими негативными последствиями для фондовых площадок всего мира. Ползучая неуверенность будет охватывать биржи США и Европы по мере дальнейшего падения Shanghai Composite.

( Читать дальше )

Рубль набирается смелости

- 25 февраля 2016, 12:15

- |

15 февраля мы дали нашим читателям рекомендацию сделать ставку на падение фьючерса на доллар-рубль. Для этого мы посоветовали покупать пут-опционы с ближайшими страйками. Цены и правда снизились. Прогноз оправдывается. Оставаться в этих путах следует до самой экспирации.

Сейчас фьючерс подошёл к важной отметке – середина диапазона. Он немного отскочил от неё вверх, так как уровень довольно сильный. Тем не менее, через некоторое время мы ожидаем продолжение нисходящего тренда.

Хорошо заметно, что фьючерс двигается внутри канала, и сейчас его путь пролегает к нижней границе.

Мы рекомендуем выставить отложенный ордер на пробой и зашортить доллар-рубль при снижении цены под планку 50% Фибоначчи, то есть цена в стоп-лимите выставляется на 75 000. Вложите в эту идею не больше 10% от контрактов, доступных по ГО.

Евро-доллар. Торговля внутри канала

- 25 февраля 2016, 11:07

- |

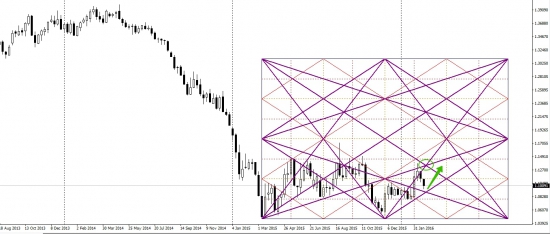

11 февраля мы сообщили подписчикам, что котировки евро-доллара дошли до верхней границы восходящего канала, и дальше будут падать. Так оно и вышло.

Сейчас, на нижней границе канала, мы ожидаем возобновления восходящей тенденции. Подсказку об этом даёт также уровень коррекции Фибоначчи 50%, об который цены ударились и отскочили вверх.

( Читать дальше )

Расчет теоретической цены фьючерса?

- 20 февраля 2016, 16:33

- |

Помогите найти методичку по расчету теоретической цене фьючерса Ri/Si на СР МБ.

Интересует как списывается в течении дня/недели спрэд по отношению к споту, что-то типа как и в каком размере списывается своп из фьюча.

На сайте биржи не могу найти, брокер просто сказал, что не знает)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал