Хэдхантер

🔖 Обзор по компании ХэдХантер #HEAD #обзор

- 27 апреля 2025, 13:09

- |

Сектор: Интернет-контент, услуги для бизнеса, работа

Последний обзор по ХэдХантеру делал 25 марта, тогда акции стоили 3343, я ожила падения до 2722, а от туда выхода из нисходящего канала. По факту акции падали до 2880, чуть не дойдя до предполагаемого мной уровня, а после пошли на попытку выйти из того самого нисходящего канала. Давайте посмотрим, стоит ли ждать выход или мы уже вышли? Сейчас акции стоят 3288 ₽, чего ждать дальше?

📈 Основные метрики

▪️ Капитализация: 1,88B$

▪️ P/E — 8.46

▪️ P/S — 3.93

▪️P/B — отр. значение

▪️EPS — 389.87 ₽

▪️EBITDA — 23.2B р.

▪️EV/EBITDA — 6.64

ℹ️ По метрикам оценивается практически также, как в прошлом обзоре. Дешевле, чем в 2023 и 2022 годах. Отчет за 2024 год разобрал в прошлом обзоре, за 1 кв еще не выходил.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

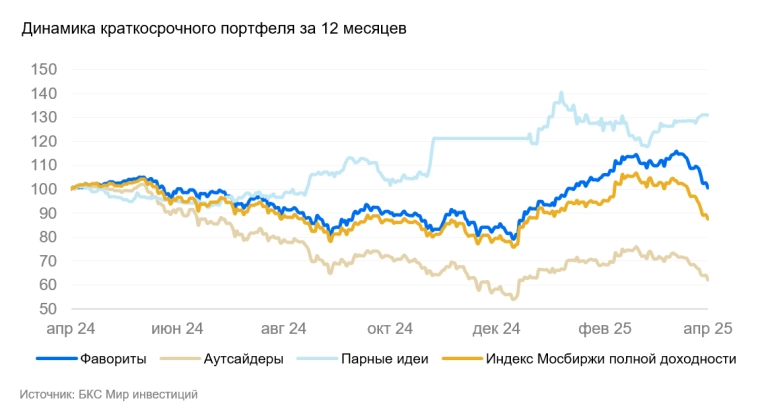

Портфели БКС. У нас новый краткосрочный аутсайдер — Норникель

- 23 апреля 2025, 10:23

- |

На российский рынок по-прежнему влияют два основных фактора — геополитика и монетарная политика, причем геополитический фактор как раз менее предсказуемый. Негативные новости касательно украинского конфликта могут испугать рынок, и инвесторы поспешат зафиксировать прибыль. Пятница ознаменуется заседанием ЦБ и решением по ключевой ставке. Консенсус не ждет сюрпризов, видит сохранение ключевой ставки на текущем уровне, однако мягкая риторика со стороны регулятора способна добавить позитива. Повышенная волатильность — это то, что точно останется в ближайшей перспективе.

Главное

- Краткосрочные идеи: в аутсайдерах ММК заменили на Норникель

- Динамика портфеля за последние три месяца: фавориты выросли на 6%, Индекс МосБиржи около 0%, аутсайдеры снизились на 10%

Краткосрочные фавориты: причины для покупки

ЕвроТранс

Акции выглядят привлекательно на фоне ухудшения конъюнктуры на мировом нефтяном рынке. Компания развивает высокомаржинальные направления, которые позволяют ей сохранять высокую рентабельность бизнеса даже в условиях повышения стоимости финансирования в стране.

( Читать дальше )

Хэдхантер vs кадровый голод: кто кого?

- 18 апреля 2025, 22:13

- |

В инвестиционных чатах и каналах уже который месяц шепчутся: мол, Хэдхантер, хоть и лидер в своём деле, скоро упрётся в потолок роста. 🌊 И в этом есть доля правды – бизнес компании зависит от спроса на кадры, а он ведёт себя как непредсказуемая волна, зависящая от кучи случайных факторов. То взлёт, то падение, и предугадать следующий поворот почти невозможно.

Но не спешите списывать Хэдхантер со счетов! Глава компании Дмитрий Сергиенков (да-да, тот самый) уверенно заявляет: кадровый голод в России не просто сохранится – он удвоится. Сейчас не хватает 2 млн специалистов, а через пять лет цифра может вырасти до 4 млн. 😱 Если прогноз сбудется, Хэдхантер окажется в идеальной позиции – как главный игрок на рынке, который будет снимать сливки с этой хронической проблемы.

Да, оборот найма немного замедлился, но спрос на специалистов по-прежнему зашкаливает. И самое важное – эта тенденция, судя по всему, надолго. 🔥 Компания явно намекает: кадровый кризис не исчезнет в одночасье, а значит, у Хэдхантер есть все шансы продолжать зарабатывать, даже если текущие темпы роста немного сбавят обороты.

( Читать дальше )

"Хэдхантер остается фаворитом? Какие планы на 2025?" (расследование)

- 18 апреля 2025, 16:57

- |

Приветствуем наших подписчиков в долгожданную пятницу!

На фоне геополитической арены резко возникают развороты фондового рынка. Вчера Индекс Мосбиржи достиг уровня 2900 (+2,14%📈), но не закрепился и погрузился в коррекцию.

Если даже предположить возможное перемирие украинского конфликта, на которое Трамп надеется прямо на этой неделе, то откроется возможность возвращения иностранных компаний в России, то первой проблемой будет поиск новых сотрудников. А это будет большим плюсом для акций Хэдхантер👨🔧.

Даже в условиях высокой нестабильности экономики на фоне влияния жесткой ДКП и ключевой ставки 21%, многие компании банкротятся или переносят свои планы. Это выравнивает баланс на рынке труда в сторону работодателя. Поэтому компания не останется без клиентов.

Наша команда сохраняет позитивный взгляд на Хэдхантер. От главных факторов поддержки бизнеса, плавно переходим к самому отчету за 2024 г., который показал устойчивость компании:

1️⃣ Выручка выросла на 34,5% (39,6 млрд руб).

2️⃣ Чистая прибыль просто взлетала на 92,7% (23 млрд руб)

( Читать дальше )

Портфели БКС. Для рывка вверх нужны сильные катализаторы

- 16 апреля 2025, 16:11

- |

Краткосрочно инвесторы будут следить за отметкой 2900 пунктов — это ближайшая цель по Индексу МосБиржи. Помимо фактора геополитики в фокусе также остаются данные по инфляции и, как следствие, ключевая ставка ЦБ РФ.

Главное

- Краткосрочные идеи: в аутсайдерах Мосбиржу заменили на Хэдхантер

- Динамика портфеля за последние три месяца: фавориты выросли на 7%, Индекс МосБиржи упал на 1%, аутсайдеры — на 4%

Краткосрочные фавориты: причины для покупки

ЕвроТранс

С учетом ухудшения перспектив роста всего российского нефтегазового сектора после падения цен на нефть акции ЕвроТранса выглядят наиболее устойчивыми. В фокусе развитие высокомаржинальных направлений: электрозаправки и реализация сопутствующих товаров в супермаркетах и кафе на АЗС, что позитивно сказывается на рентабельности бизнеса. Если в скором времени начнется цикл смягчения денежно-кредитной политики в России, ЕвроТранс будет одним из первых, кого рыночные игроки будут переоценивать.

Лукойл

Одна из лучших дивидендных историй в российском нефтегазе.

( Читать дальше )

5 идей в российских акциях. Перспективные бумаги в середине апреля 2025

- 15 апреля 2025, 15:39

- |

К середине апреля Индекс МосБиржи отскочил на 8% от недавнего трехмесячного минимума. Очень похоже, что он уже миновал свое нижнее значение на несколько ближайших недель. Между тем отдельные акции сохраняют потенциал для среднесрочного роста стоимости от текущих уровней. Это отчасти связано с предстоящими дивидендными выплатами, а также с относительной дешевизной по историческим меркам.

Эксперты БКС Экспресс выделили главные тренды и отобрали 5 акций российских компаний, которые могут быть интересны на среднесрочном горизонте.

ИКС 5. Дивидендная фишка сезона

• Компанию можно назвать главной фишкой приближающегося дивидендного сезона. Величина уже объявленных годовых дивидендов составляет 19% от текущего курса. С учетом еще одной прогнозируемой выплаты в 2025 г. дивдоходность акций ИКС 5 на 12 месяцев может составить 33%.

• Последний финансовый отчет оказался довольно позитивным: за 2024 г. выручка компании выросла на 24% как за счет среднего чека, так и благодаря увеличению трафика в магазинах. При этом по магазинам-дискаунтерам годовая выручка удвоилась.

( Читать дальше )

У иностранных специалистов из Европы и США в 2024–2025 годах начал расти интерес к работе в России — РБК

- 14 апреля 2025, 10:13

- |

Причины:

- финансовые возможности,

- трудности карьерного роста в странах пребывания, в том числе из-за требований там к расовому и гендерному представительству,

- доверие к российскому образованию для своих детей.

Пока уровень интереса все-таки находится существенно ниже «досанкционного» 2021 года.

www.rbc.ru/economics/14/04/2025/67f93d319a7947deab68497b?from=from_main_1

Самыми недооцененными российскими акциями относительно их доли в 20 крупнейших ПИФах и индексе Мосбиржи в феврале 2025 г. стали бумаги компаний ТЭК – Газпром, Лукойл и Сургутнефтегаз – Ведомости

- 14 апреля 2025, 08:44

- |

В феврале 2025 года крупнейшие российские ПИФы значительно недоинвестировали в акции топ-компаний ТЭКа, несмотря на их высокий вес в индексе Мосбиржи. По данным аналитиков «Эйлер аналитические технологии», доля «Газпрома» в портфелях фондов составила 6,1% при возможном весе в индексе 10%, недовес — 3,9 п. п. У «Лукойла» разница составила 2,9 п. п., у «Сургутнефтегаза» — 2,4 п. п.

Исследование охватило 20 крупнейших ПИФов с совокупными активами свыше 377 млрд руб., таких как УК «Альфа-Капитал», «ВИМ инвестиции», «Атон» и другие. Фонды стремились избежать перекоса в сторону нефтегаза, несмотря на то, что почти половина веса индекса Мосбиржи приходится всего на три компании: «Газпром», «Лукойл» и Сбербанк.

В то же время технологические акции оказались перекуплены: «Хэдхантер» занял 3,9% в портфелях при весе в индексе 1,1%, «Яндекс» — 6,3% (против 3,6%), «Т-технологии» — 6,1% (против 3,7%). Рост интереса к ним обусловлен хорошей динамикой с начала года и ожиданиями секторального развития.

( Читать дальше )

HeadHunter — инвестиции в лидера IT-рекрутинга. Акции Хэдхантер: анализ перспектив.

- 10 апреля 2025, 20:27

- |

HeadHunter (Хэдхантер) — флагман российского рынка онлайн-рекрутинга, чьи акции привлекают внимание инвесторов даже в условиях экономической турбулентности. В 2024 году компания показала рекордные финансовые результаты, но сохранит ли она позиции в 2025? В этой статье разберем, почему акции HeadHunter остаются в фокусе портфельных стратегий, как дивидендная политика усиливает их привлекательность и какие вызовы могут повлиять на котировки.

Раздел 1. HeadHunter в 2024: Рекорды роста и драйверы успеха.

Рывок финансовых показателей HeadHunter в 2024 году впечатляет:

— Выручка выросла на 34,5% — до 39,6 млрд руб.

— EBITDA увеличилась на 58,6% (23,2 млрд руб), а чистая прибыль почти удвоилась (+92,7%, 3,8 млрд руб).

Что стоит за этими цифрами?

1. Рост ARPC — ключевой метрики выручки на клиента:

— Для корпоративного сегмента: +17,8%.

— Для малого и среднего бизнеса: +19,1%.

( Читать дальше )

Портфели БКС. Результаты по-прежнему сильные

- 09 апреля 2025, 19:03

- |

Пока геополитические и экономические потрясения не утихнут, повышенная волатильность на российском рынке сохранится. Между тем, по мере приближения заседания ЦБ РФ локальные инвесторы будут уделять особое внимание данным по инфляции.

Главное

- Краткосрочные идеи: в аутсайдерах Сургутнефтегаз-ап заменили на Северсталь

- Динамика портфеля за последние три месяца: фавориты выросли на 8%, Индекс МосБиржи упал на 3%, аутсайдеры — на 5%

Краткосрочные фавориты: причины для покупки

ЕвроТранс

В условиях снижения цен на нефть ЕвроТранс может получить дополнительный импульс для роста и компенсировать негатив, который испытывают на себе другие компании российского нефтегазового сектора. ЕвроТранс активно развивает высокомаржинальные направления, такие как электрозаправки и реализацию сопутствующих товаров на АЗС, что помогает поддерживать высокую рентабельность бизнеса в период высоких ставок. В случае скорого начала смягчения денежно-кредитной политики ЕвроТранс будет переоценен рынком в первую очередь, так как у компании повышенная долговая нагрузка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал