ЦБ рф

Минфин и ЦБ готовят линейку семейных инвестиционных инструментов с увеличенным вычетом в 1 млн руб

- 04 декабря 2024, 22:08

- |

«По поручению президента России Минфин совместно с Банком России ведет работу по созданию специальной линейки семейных инвестиционных инструментов, в том числе с увеличенным вычетом в 1 млн рублей. Данные инструменты будут основаны на уже действующих сейчас механизмах – ИИС, ПДС и ДСЖ, – для которых предусмотрен единый налоговый вычет в размере 400 тысяч рублей. Детали таких инструментов и сроки их запуска будут проработаны в ближайшее время», — говорится в сообщении.

tass.ru/ekonomika/22578805

- комментировать

- Комментарии ( 4 )

Первый день форума "Россия зовет": важные заявления

- 04 декабря 2024, 22:00

- |

🔹Набиуллина оценила, сколько займет «тормозной путь» снижения инфляции.

«Нам нужно снижать инфляцию. И инфляция пока не начала замедляться, и в этом году инфляция будет больше, чем в следующем году, к сожалению. Но тормозной путь до нашей цели займет весь следующий год и даже прихватит 2026 год», – отметила Набиуллина.

«Тормозной путь инфляции»?.. Мастера русской словесности, блин. Книжки📙 людям надо писать.

🔹Силуанов заявил, что бюджет будет исполнен при любом курсе рубля.

«Мы в любом случае все свои планы профинансируем, все свои обязательства выполним, вне зависимости от курса рубля. Поэтому если сегодня курс один, завтра другой, то это ни в коем случае не скажется на выполнении всех наших задач», – рассказал министр финансов России Антон Силуанов.

Ну, лукавит ведь. Это курс рубля будет такой, чтобы все рублевые обязательства перед населением государство в любом случае исполнило. Потому курс валют к рублю у нас четверть века и растёт. Так что, давайте не переворачивать с ног на голову.

( Читать дальше )

Сегодня начался форум от ВТБ «Россия зовет».

- 04 декабря 2024, 20:11

- |

Сегодня начался форум от ВТБ «Россия зовет». На повестке дня остается вопрос экономического развития в рамках жесткой денежно-кредитной политики. Что же интересного сегодня нам рассказали?

Эльвира Набиуллина не радует своими заявлениями. ЦБ пока не видит замедления инфляции, а недавнее ослабление рубля стало новым проинфляционным фактором.

«ИНФЛЯЦИЯ ПОКА НЕ НАЧАЛА ЗАМЕДЛЯТЬСЯ. ТОРМОЗНОЙ ПУТЬ ДО ЦЕЛИ ЗАЙМЕТ ВЕСЬ 2025 Г. И ПРИХВАТИТ 2026 Г.» — Э. Набиуллина, но в то же время успокоила, заявили, что «ВЫСОКИЕ СТАВКИ С НАМИ НЕ НАВСЕГДА».

☝️ Если Банк России начнет смягчение, но это может быть воспринято как капитуляция перед инфляцией. Поэтому ЦБ не исключает повышение ставки на ближайшем заседании. Консенсус рынка — 23%.

С другой стороны, есть риск ухода в рецессию. Решетников отметил, что бизнес сокращает инвестиционные программы, а дальнейшее снижение кредитования приведет к охлаждению экономики.

( Читать дальше )

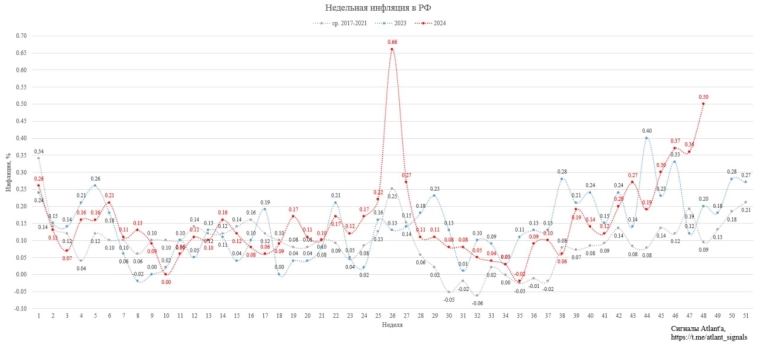

Инфляция продолжает ускоряться в кратном размере!

- 04 декабря 2024, 19:53

- |

Инфляция в РФ с 26 ноября по 2 декабря составила 0,5% после 0,36% с 19 по 25 ноября — Росстат

Годовая инфляция В РФ на 2 декабря ускорилась до 9,01% с 8,66% на 25 ноября — Росстат

💲 А ведь еще, скорее всего, не в полной мере в инфляцию ушло недавнее падение рубля.

Но справедливости ради можно вспомнить 21 год или 22 год, там инфляция тоже значительно ускорялась к концу года, а далее был плавный спад.

Но вот ее текущий рост уже не связан с разовыми факторами, что если честно сильно печалит.

Ну ничего, будет и дальше следить за развитием ситуации.

👉 А также не стоит забывать, что на текущем рынке есть множество интересных акций, которые в следующем году могут показать отличный рост.

И список таких идей я уже опубликовал в tg: https://t.me/+tJvCEHBUNI8xYzVi

Успевай переходить, пока активы находятся на благоприятных для покупок уровнях ❤️

Прогноз по ставки ЦБ от 24% в декабре в силе при значительном устойчивом ускорении недельной инфляция в РФ на 2 декабря в годовом выражении до 28.95% c 28.14% на 26 ноября

- 04 декабря 2024, 19:43

- |

Всем привет, продолжаем следить за данными недельной инфляции от росстата в рамках задачи поимки дна на рынке акций и облигация, путем анализа:

1. По еженедельной статистики от Росстата, как минимум две недели в подряд устойчивое замедление базовой инфляции с поправкой на сезонность

2. Устойчивое уменьшение инфляционных ожиданий.

3. Уменьшение темпов роста денежной массы M2 в близи темпов роста ВВП в первую очередь за счет замедления кредитования

4. Изменение настроений участников фондового рынка на предпочтение более рискованных инструментов

ОБ ОЦЕНКЕ ИНДЕКСА ПОТРЕБИТЕЛЬСКИХ ЦЕН С 26 НОЯБРЯ ПО 2 ДЕКАБРЯ 2024 ГОДА

Средний индекс потребительских цен(ИПЦ) без сезонной корректировки на 2 декабря в годовом выражении шестую неделю подряд продолжил значительно ускоряться до 28,95%, а за последние 3 месяца сезонно демонстрирует средний показатель средней инфляции 14.04% против 9.48% неделей ранее и 12.80% в 2023 году, что значительно выше таргета в 4% по инфляции.

( Читать дальше )

Инфляция в РФ с 26 ноября по 2 декабря разогналась до 0,5% с 0,36% неделей ранее, годовая на 2 декабря ускорилась до 9,01% с 8,66% на 25 ноября, рост цен с начала года - 8,34% — Росстат

- 04 декабря 2024, 19:01

- |

www.interfax.ru/business/

Сейчас ставка ЦБ останется такой же, а в следующем году постепенно начнет снижаться. Есть уже признаки того, что инфляционные процессы выдыхаются — депутат Госдумы Аксаков

- 04 декабря 2024, 18:56

- |

«Сейчас (ставка ЦБ — ред.) останется такой же, а в следующем году постепенно начнет снижаться. Потому что есть уже признаки того, что инфляционные процессы выдыхаются. Это связано с действиями ЦБ, прежде всего. Там и регуляторные меры приняты, и ключевая, конечно, высокая. Совокупность факторов говорит об этом», — заявил РИА Новости глава комитета Госдумы по финансовому рынку Анатолий Аксаков.

1prime.ru/20241204/stavka-853331743.html

Что интересного я услышал в первый день Форума ВТБ "Россия зовёт"

- 04 декабря 2024, 18:26

- |

👨🏼💻 Предлагаю вашему вниманию тезисную выжимку самых интересных сегодняшних заявлений, которую я сопроводил своими личными комментариями (иногда серьёзными, иногда не очень) и выделил их курсивом.

📌 ЦБ верит, что потенциал экономики РФ растет и будет расти в следующем году. Это означает и большее пространство для роста спроса. Не согласны, что за жесткой ДКП обязательно следует рецессия — глава ЦБ РФ Набиуллина

Курс на рост ключевой ставки сохраняется

📌 Инфляция пока не начала замедляться, «тормозной путь» до цели займет весь 2025 год и «прихватит» 2026 — Набиуллина

Высокая ключевая ставка с нами надолго, инфляцию пока не удаётся взять под контроль

📌 ЦБ допускает повышение ставки, но хочу обратить внимание, что это не предопределено — Набиуллина

Предопределено, предопределено, Эльвира Сахипзадовна… вопрос лишь 23% мы увидим 20 декабря или ещё выше?

📌 Бизнес активно сокращает свои инвестпрограммы на фоне текущей ДКП — Решетников

Как нужно читать эту фразу: «Бизнес скоро начнёт активно сокращаться в нашей стране, на фоне текущей ДКП»...

( Читать дальше )

🏛 $RUB — Неужели конец цикла по повышению ставки уже близко?

- 04 декабря 2024, 18:07

- |

Исходя из заявлений Эльвиры Набиуллины на проходящем форуме можно предположить следующий расклад.

🛍 В котором с большой вероятностью на ближайшем заседании мы увидим очередное повышение ставки.

Однако такими действиями текущую инфляцию не победить, ведь она уже не носит монетарный характер.

💡 Из-за чего наш президент призывает грамотно использовать и другие инструменты по ее укрощению.

Главным из которых он считает увеличение предложения, что в при постоянно-растущем ключе выглядит тяжелой задачей.

❗️ Из-за чего грядущее повышение ставки с большой вероятностью действительно может стать последним!

И пока на рынке царит паника, я спокойно докупаю интересные акции по смешным ценам.

Список таких надежных, а главное перспективных бумаг я уже опубликовал в нашем tg: https://t.me/+tUWrRnSctOczNjky

Успевай переходить, ведь уже скоро эти идеи начнут реализовываться ❤️

ЦБ курсы 04 декабря 2024 г.

- 04 декабря 2024, 17:33

- |

| валюта | 04.12.2024 | 05.12.2024 |

| Китайский юань1 CNY | 14,5545 | 14,2565 |

| Доллар США1 USD | 106,1878 | 104,2361 |

| Евро1 EUR | 112,0200 | 110,2041 |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал