ЦБ

БАН. Для это на самом деле?

- 22 декабря 2018, 13:58

- |

БАН.

зачем он нужен и для чего он служит?

Ну во первых для прекращения общения с невменяемыми. Они есть, это надо признать… И бан в этом смысле — хорошо. Если человек оскорбляет, матерится и его не унять — он необходим. Но как обычно где плюсы ищи и минусы. И вот они миленькие. Банят не только дебоширов. Обычно их не много. Банят тех, с кем не согласны. Категорически. Или не особо, но все равно неприятно… Тех, кто умней тебя, тех с кем ты не можешь конкурировать на равных. кто тебя давит фактами, сомневается в твоих мощнейших аргументах, просит их доказать, обосновать. Тех, кто выставляет тебя дураком в глазах твоих подписчиков своими доводами. Вообщем, это отличный способ борьбы с конкуренцией. И что в итоге?

В итоге полное согласие и покой. Все пляшут под одну дудку, поют в унисон с хозяином странички. И в этой идиллии все получается складно. споров практически нет, а если есть то по мелочам и не сильно. Выдвигаются мощные теории, порой на нобелевку, обсуждаются, поспорив по несущественным мелочам все быстро соглашаются и величие мысли торжествует! Теория готова. какая? Да любая, от торговли на рынках, до ядерной войны. А потом это пихают нам, под видом доказанных теорий, основанных на фактах и детальном разборе всех нюансов. Тем более что куча человек ее поддержала и их мелкие споры и итоговое согласие тому подтверждение.

Вот так образуются секты. В них выделяются, со временем, гуру или мессии. Их мнение — непререкаемо. И если кто-то начинает нарушать установленный порядок — вся эта свора прихлебателей обрушивается на выскочку, позволившего иметь отличное от других мнение. И если выскочка не унимается — в Бан его, суку.

И это сплошь и рядом. Просто повально. И зачем банить? Можно просто не отвечать. Игнорировать. Долго ли вам будут писать комментарии, если нет ответа? Но нет, это было бы очень просто и цивилизовано. Большинство не так просты. ИМ надо вас унизить. Объявить, что вы НонГрата. Преподать урок всем сомневающимся. Или пой унисон или пошел вон.

Но что нам делать на таких страничках? Зачем нам эти теории? ЧТО МЫ УЗНАЕМ ИЗ НИХ?

Это в основном стерильная информация, тщательно отобранные примеры и их объяснение постфактум (все мы умные задним числом), выделение подтверждающих примеров и умолчание о опровергающих, мало что значащая куча цифр, графиков и конечно статистика, эта королева кривых зеркал, в которой можно найти все что хочешь, кроме сути. Эта информация выхолощена, хотя порой она очень логична и красива, но вот беда — она не живуча. Это как дисциллированная вода., в ней жизни нет, ничего полезного нет, хотя пить можно.. Верить и использовать эту информацию не просто вредно, но и опасно, иногда критично.

И виной тому обыкновенный казалось бы БАН, призванный защищать, а не вредить.

И это процветает. На редкой страничке тебя не забанят, если ты вступишь в горячий спор с автором.

( Читать дальше )

- комментировать

- Комментарии ( 17 )

Про ужасы нашего городка

- 21 декабря 2018, 23:59

- |

Спустя пять минут на рынке началась скупка валюты. Две трети заявок на продажу долларов, зарегистрированных биржей на тот момент, были сметены меньше чем за час, а курс подскочил выше 68.

В тот же день тот же получатель рублевого кредита разметил в ЦБ 386 млн долларов, отмечают аналитики Сбербанк CIB.

В пятницу покупатель (американский фонд) снова вернулся на рынок около 19.00 мск. За полтора часа из 1183 заявок на продажу долларов на рынке осталось лишь 730, а курс пробил 69 рублей.

Экономия-2019: бросаем курить и ходим пешком?

- 21 декабря 2018, 11:59

- |

В 2019 году нас ждет новая, интересная жизнь :) НДС 20%, а еще повысятся акцизы на бензин, табак и автомобили. В общем, простор для мрачных предчувствий и новогодних страшилок о том, что будет в следующем году.

«Известия» раскладывают по полочкам — что конкретно подорожает и насколько: iz.ru/825065/tatiana-gladysheva-inna-grigoreva/kakie-nashi-tceny-tcb-nazval-tovary-kotorye-podorozhaiut-v-2019-godu

Всё, конечно, не очень весело — мы взрослые мальчики и девочки, понимаем, что чудеса бывают только дома под елочкой, но никак не в финансах. Ситуация в стране и в мире в целом непростая, рая и коммунизма ждать не приходится.

Инфляция ожидается, по разным оценкам, от 4,2% (прогноз Дмитрия Скрябина из BCS Global Markets) до аж целых 6% в отдельные периоды (прогноз Банка России). Подорожают на 4,9% бензин и сигареты. В общем, пересаживаемся с четырехколесного коня на педального или ходим на своих двоих. Ну а о том, что курить вредно, нас еще в юности предупреждали.

На еде экономить тоже придется. Не из-за НДС — на продукты она была и остается 10%. Всё дело в бензине. Поэтому, по словам Антона Покатовича из БКС, подорожают хлеб, фрукты и овощи. А больше всего взлетят цены на обувь, бытовую технику и одежду, уверен Павел Сигал из «Опоры России» — ведь на них влияет и НДС, и стоимость топлива. А в целом отпускная цена на многие товары взлетит выше общего уровня инфляции — на некоторые аж на 8%. Короче, вытаскиваем из чулана антикварный телевизор «Крым», на случай если нынешний сломается.

( Читать дальше )

◬Доллар ◬Рубль ◬Евро – прогноз курса, цели, торговый план на 21 декабря 2018 года.

- 21 декабря 2018, 10:57

- |

#ТРЕЙДИНГ — прогноз курса, цели, торговая стратегия на 21 декабря 2018 года.

1. Фьючерс на #долларрубль (#Si-3.19)

Позиция: лонг

Ключевой уровень поддержки: 66780

Отложенные ордера:

Sell_Limit:

1/10 позиции – 71137

1/10 позиции – 70301

Buy_Limit:

1/10 позиции – 67389

1/10 позиции – 66769

https://www.tradingview.com/x/JAg9uhta/

2. Долларрубль спот (#USDRUB_TOM)

Позиция: лонг

Ключевой уровень поддержки: 65,17

Отложенные ордера:

Sell_Limit:

1/10 позиции – 70,39

1/10 позиции – 69,54

#Buy_Limit:

1/10 позиции – 66,60

1/10 позиции — 65,98

https://www.tradingview.com/x/AxZWMh9i/

3. Фьючерс на #еврорубль (#Eu-3.19)

Позиция: лонг

Ключевой уровень поддержки: 76354

Отложенные ордера:

#Sell_Limit:

1/10 позиции — 82969

( Читать дальше )

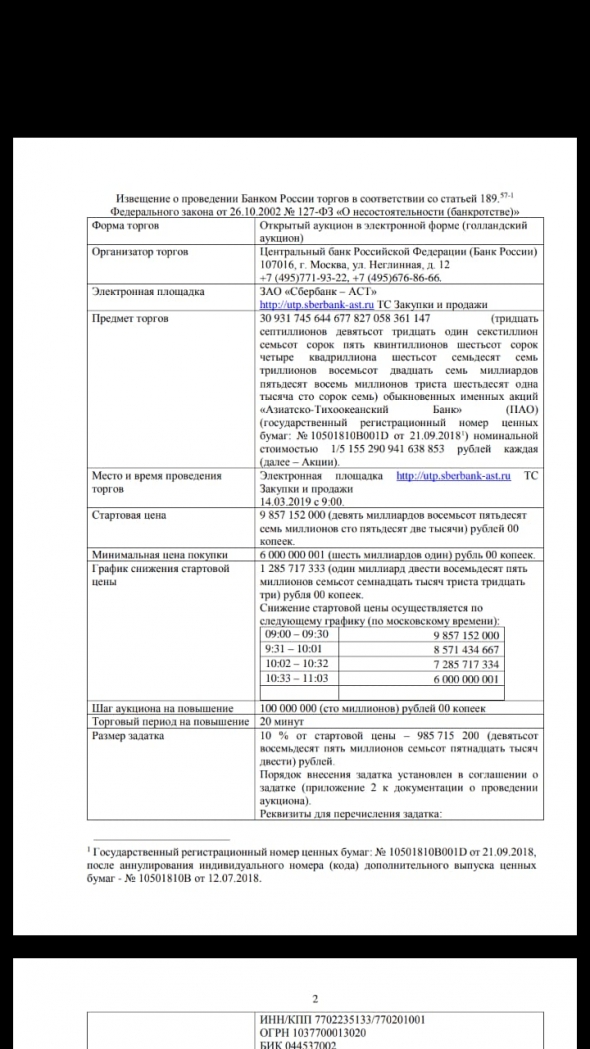

Тридцать септиллионов девятьсот тридцать один секстиллион.... акций банка АТБ

- 21 декабря 2018, 02:17

- |

Там стоимость одной акции 1/5 155 290 941 638 853 рублей.

Маразм крепчает.

Решение ФРС и прогнозы на 2019 год.

- 20 декабря 2018, 11:43

- |

Федеральная резервная система США в среду объявила о своем решении повысить краткосрочные процентные ставки еще на четверть процентного пункта, при этом просигнализировав, что дальнейшее повышение ставок будет производиться более медленными темпами.

Все руководители проголосовали за повышение диапазона процентных ставок по федеральным фондам до 2,25%-2,5%, что стало уже девятым таким повышением с декабря 2015 года. При этом увеличилось число руководителей, которые не считают необходимым в следующем году повышать процентные ставки такими же темпами, как в текущем.

Согласно прогнозам центрального банка, 11 из 17 руководителей полагают, что ФРС в следующем году будет необходимо повысить ставки лишь два раза, тогда как в сентябре такого мнения придерживались лишь 7 из 16 участников заседания. Только шесть руководителей считают, что центральному банку следует в 2019 году повысить ставки три раза или больше против девяти руководителей в сентябре. Кроме того, по мнению шести руководителей, в следующем году регулятору не нужно повышать ставок более одного раза, тогда как в сентябре такую позицию разделяли лишь три представителя ФРС.

( Читать дальше )

◬Доллар ◬Рубль ◬Евро – прогноз курса, цели, торговый план на 20 декабря 2018 года.

- 20 декабря 2018, 06:34

- |

#ТРЕЙДИНГ — прогноз курса, цели, торговая стратегия на 20 декабря 2018 года.

1. Фьючерс на #долларрубль (#Si-3.19)

Позиция: лонг

Ключевой уровень поддержки: 66780

Отложенные ордера:

Sell_Limit:

1/10 позиции – 69471

1/10 позиции – 69025

Buy_Limit:

1/10 позиции – 67365

1/10 позиции – 66981

https://www.tradingview.com/x/K04bJUMS/

2. Долларрубль спот (#USDRUB_TOM)

Позиция: лонг

Ключевой уровень поддержки: 65,17

Отложенные ордера:

Sell_Limit:

1/10 позиции – 68,67

1/10 позиции – 68,23

#Buy_Limit:

1/10 позиции – 66,58

1/10 позиции — 66,19

https://www.tradingview.com/x/ECh4JAdF/

3. Фьючерс на #еврорубль (#Eu-3.19)

Позиция: лонг

Ключевой уровень поддержки: 76354

Отложенные ордера:

#Sell_Limit:

1/10 позиции — 80105

( Читать дальше )

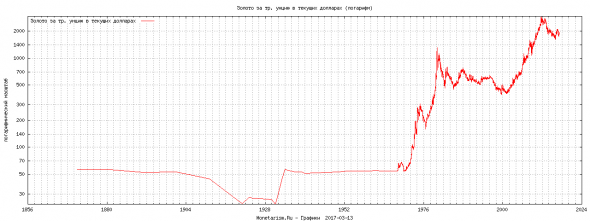

Всегда ли можно положиться на золото?

- 19 декабря 2018, 18:30

- |

В современном мире каждый ребёнок, взрослый, специалист или далёкий от темы человек знает, что золото это невероятно ценный металл, который всегда в зоне высокой стоимости благодаря своим свойствам. Кризис 2008 года убедил последних скептиков и заставил весь мир думать стереотипом, что золото спасёт при любом кризисе, достаточно лишь вовремя переложить свои активы.

Как правило, многие аналитики начинают “предсказывать” скорый кризис, как только появляются новости, что очередной ЦБ закупает рекордное количество золота. Выглядит логично, в период нестабильности и общей фрустрации инвестиция в драгоценный металл даже не выглядит рискованной. Даже наш ЦБ закупил рекордное количество золота, так же как и Турция, Казахстан и Польша. “Золото всегда в цене”, “в кризис покупайте золото” и прочие мантры всех экспертов и аналитиков явно нам говорят, что во время кризиса будет расти (или хотя бы стоять на месте) только золото. Однако так было не всегда. Если взглянуть на график цены золота в 20 веке и проследить корреляцию с крупнейшими финансовыми кризисами, будет понятно, что золото возможно и вовсе идёт своим путём, не обращая внимания на кризисы.

( Читать дальше )

Владимир Путин запретил уличные табло с курсами валют

- 18 декабря 2018, 21:00

- |

Банкам запрещено размещать данные о курсах иностранных валют вне помещений кредитных организаций. Соответствующий документ, подписанный президентом России Владимиром Путиным, опубликован на официальном интернет-портале правовой информации.

Банки должны будут устанавливать табло с курсами валют только внутри своих отделений. С инициативой запрета размещать электронные табло (а также любые другие носители информации — щиты, стенды, перетяжки и т.д.), на которых указываются курсы валют, за пределами помещений банков выступил Центробанк. Таким образом ЦБ хочет бороться с нелегальными обменниками, которые часто маскируются под операционные кассы лицензионных банков.

www.kommersant.ru/doc/3835043

Российские банки за 11 месяцев увеличили прибыль в 1,5 раза - до 1,3 трлн рублей - ЦБ

- 18 декабря 2018, 17:00

- |

В ноябре текущего года действующие банки получили прибыль в размере 97 миллиардов рублей против 177 миллиардов рублей годом ранее, что «в существенной мере объясняется особенностями учета в банках, проходящих процедуру финансового оздоровления».

«На финансовый результат сектора по-прежнему оказывали существенное влияние показатели банков, проходящих процедуру финансового оздоровления с привлечением средств Фонда консолидации банковского сектора. Без их учета прибыль банковского сектора за 11 месяцев 2018 года составила 1,7 триллиона рублей»

Покрытие кредитов физлицам и юрлицам резервами на возможные потери в течение 2018 года колебалось в интервале 9,8-10,4% от объема этих кредитов. Минимальное значение показателя было зафиксировано на 1 ноября 2018 года, максимальное — на 1 августа.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал