ЦБ

В офисе Центрального Банка России проходят следственные мероприятия

- 18 ноября 2016, 12:27

- |

Правоохранительные органы проводят следственные мероприятия в подразделении Центрального Банка России в связи с уголовным делом, возбужденным по обращению регулятора из-за ситуации в Международном акционерном банке.

«Сегодняшние мероприятия правоохранителей в Банке России связаны с необходимостью получения документов для ведения следствия», — передает Reuters со ссылкой на сообщение ЦБ РФ.

ЦБ сообщил, что некоторое время назад обратился в правоохранительные органы из-за ситуации в банке МАБ, у которого была отозвана лицензия.

Источник в банковских кругах сказал Reuters, что следственные мероприятия проходят в главном управлении ЦБР по Центральному федеральному округу в здании на улице Балчуг в Москве.

Напомним, в сентябре СМИ уже сообщали об обысках и выемке документов в офисе главного управления Центробанка по Центральному федеральному округу в Москве. Тогда также отмечалось, что правоохранителей привела в ЦБ ситуация в МАБ.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

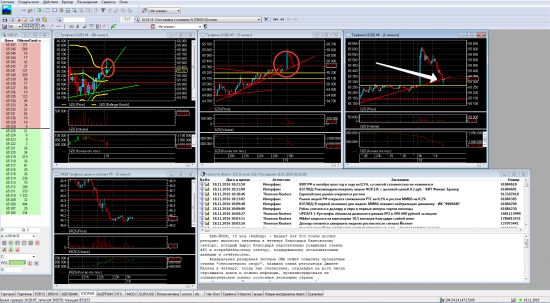

Кукла нет? Рубль в свободном плавании и инервенций ЦБ не проводит.

- 18 ноября 2016, 10:31

- |

Новая система пополнения Резервного фонда РФ.

- 15 ноября 2016, 15:58

- |

Сколько вешать в граммах?

- 02 ноября 2016, 10:44

- |

smart-lab.ru/blog/news/360039.php

Возникли следующие мысли:

Власти хотят избавиться от профицита ликвидности в банковском секторе (а то ведь у ЦБ по причине такого профицита убыток в 2017 году прогнозируется) и заодно закрыть бюджетную дыру засчет перевода денег населения в банках в категорию более «длинных денег». И с одной стороны после таких маневров невольно вспоминается Виктор Степаныч и его нетленка:

Если у Вас руки чешутся, чешите в другом месте.

Но с другой стороны конечно основной вопрос тут это вопрос цены (ставки по ОФЗ и подробные условия досрочного выхода из этого инструмента… раз уж эти бумаги не будут торговаться на рынке). Если государство готово платить за перевод банковских депозитов населения в такие ОФЗ и готово при этом предоставить такие условия, что люди чувствовали бы себя в ОФЗ-для-неграмотных не менее защищенными, чем под защитой АСВ, то почему бы и нет. Длинные вложения, повышенная ставка, часть этих вложений можно перевести в валютные через фьючерс на бакс… Весь вопрос цены (ставки по ОФЗ)… В общем назрел вопрос:

Сколько будете вешать в граммах?

Разумеется если населению просто предлагают за ту же ставку удлинить срок своих вложений, еще и выведя сбережения граждан из под защиты АСВ, то в этом смысла никакого нет. Хоть население у нас и финансово безграмотное, но не настолько. В общем пусть озвучат ставочку… Может ее уже озвучили, а я пропустил (отпишитесь кто в курсе… Спасибо). И еще пусть Эльвира Сапхизадовна снимет мотивирующее видео о том, зачем населению уходить из под защиты АСВ в новый ОФЗ-загончик, который заботливыми руками приготовили для него наши властные финансовые креативщики… Она ведь теперь не просто глава ЦБ, но и видео-блогер (вспомнились мне под эту тему цэбэшные ликбез-видео) ;-)

ЦБ манипуляции на память

- 01 ноября 2016, 14:44

- |

cbr.ru/finmarkets/print.aspx?file=files/inside/table.htm&pid=inside_detect&sid=ITM_26341 знакомимся.

Перечень выявленных случаев неправомерного использования инсайдерской информации и манипулирования рынком

ЦБ запретит брокерам требовать с клиентов больше, чем они вложили

- 31 октября 2016, 16:15

- |

Центробанк предлагает переложить часть рисков потерь неквалифицированных инвесторов при торговле с плечом на брокера. Соответствующее положение вошло в итоговый протокол встречи зампреда ЦБ Сергея Швецова с представителями фондового рынка, пишут «Ведомости».

По мнению регулятора, возможные потери от операций с плечом для неквалифицированных инвесторов должны быть ограничены суммой внесенных ими средств. Теперь даже те инвесторы, которые проиграли на бирже не только все свои деньги, но и те, что взяли в кредит у брокера, получат право не выплачивать ему компенсацию за потери.

Если неквалифицированный инвестор внес на брокерский счет 500 000 руб. и в результате неудачных операций оказался должен брокеру 550 000 руб., тот не сможет потребовать от него возместить недостающие 50 000 руб., пояснил президент Национальной ассоциации участников фондового рынка Алексей Тимофеев. Предправления «Ай ти инвеста» Олег Филатов напомнил о том, что такая ситуация вполне может возникнуть при резком скачке котировок. Так, при падении срочного рынка клиент не успевает закрыть позиции, и брокер рассчитывается с его контрагентами по сделке, а затем требует с клиента недостающие деньги. По словам президента «Финама» Владислава Кочеткова, взыскание этих денег с переменным успехом осуществляется через суд.

( Читать дальше )

Когда несколько счетов. Об ограничениях ЦБ.

- 31 октября 2016, 10:42

- |

Но вот бл вопрос ребята к вам — как эти дэпилоиды не учитывают например такой нюанс :

когда у человека к примеру пару тройку счетов по 50 тыс. а один или два или три по несколько миллионов ???? ,

или выражусь проще — у человека один счет 200 тыс.р. где лежат бумаги не второго а писятого эшелона(которые они запрещают иметь т.к. счёт менее 400тыр., а у другого брока у этого же человека счёт, ну скажем 5 лимонов или 10 . так вот вопрос : ккак они могут и какое право они будут иметь ограничить счёт в 200 тыс ???????

Почему ЦБ вдруг сдался?

- 30 октября 2016, 12:07

- |

Почему ЦБ вдруг сдался?

Молния! ЦБ и проф.участники Фондового рынка решили НЕ ограничивать 400 тысячами неквал.инвесторов.

- 28 октября 2016, 15:31

- |

Информация проскочила на канале РБК, в программе «Рынки. Позиция».

Смотрите об этом на 10:00 минуте.

tv.rbc.ru/archive/markets_position

Несомненно, это позитивная новость для многих трейдеров!

Желаю всем прибыльной торговли и хороших выходных!

Какое решение примет Банк России в пятницу 28 октября 2015 года?

- 27 октября 2016, 15:24

- |

Какое решение примет Банк России в пятницу 28 октября 2015 года?

В октябре возможно проходило расходование Резервного фонда на финансирование дефицита федерального бюджета.

Большинство аналитиков склонны считать, что Центробанк сохранит параметры ДКП и оставит ключевую ставку неизменной на уровне 10% годовых.

Рубль в сентябре-октябре продолжил укрепляться, однако в последние дни несколько скорректировался. Нефть двигается около 50 долларов за баррель.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал