ЦБ

Бэнкинг по-русски: ЦБ vs "валютные армагедонщики"

- 05 февраля 2020, 09:45

- |

инсайд такой:

Регулятор реально озабочен вопросами манипуляций, только не вокруг котировок, а вокруг курса рубля.

И достаточно давно собирает и систематизирует информацию о крупных покупках продажах и создании «неформальных пулов».

Вполне вероятно, что кто-то из читателей Евгения на стандартный запрос банка/брокера об экономическом смысле покупки инфалюты выглядит примерно так:

Взял да ответил, мол на канале в телеге прочел )))

Дальше решили заморочится законностью данного вопроса, ну А Евгений преподнес такой интерес как прямой наезд на него из ЦБ.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 31 )

В России в 2019 году ЦБ зафиксировал 210 нелегальных форекс-дилеров

- 04 февраля 2020, 16:33

- |

«За 2019 год Банк России выявил 210 нелегальных форекс-дилеров, осуществляющих деятельность на территории Российской Федерации. В большей степени они осуществляли свою деятельность из-за рубежа и через иностранные интернет-ресурсы»

«Деятельность по выявлению нелегального форекс на протяжение последних лет была активной… мы не являемся органом, уполномоченным на блокировку, поэтому в Роскомнадзор мы направлять не можем. Сейчас мы направляем в прокуратуру полную информацию, прокуратура запускает процесс… Мы активно работаем с иностранными регуляторами, у которых могут быть и другие инструменты воздействия на их поднадзорных»

из 237 выявленных субъектов:

55 — это интернет-проекты,

88 — общества с ограниченной ответственностью,

39 — организации, действовавшие под вывеской КПК,

21 — в форме потребительского кооператива и

( Читать дальше )

Бэнкинг по-русски: "Тринадцатая зарплата" . В декабре 2019 у населения появился "лишний триллион" и что с этим делать ???

- 04 февраля 2020, 08:47

- |

Что в ней интересного и необычного ???

Прежде всего граждане «внепланово богатеют» и регулятора этот момент чрезмерно заботит, я бы даже сказал «напрягает»

В декабре Госструктуры забрали из банковской системы 1.76 трлн руб срочных средств и 100 млрд остатков — более 1/4 от того что там хранили!!! подробнее тут писал

Лишь частично (не 10%) это компенсировалось увеличением средств коммерческих юрлиц (-426 млрд на остатков +610 млрд депозитов=+179 млрд)

Самую большую лепту внесли простые граждане, оставившие на новогодние праздники на своих текущих счетах дополнительно свыше +900 млрд руб (+13% за месяц) можно сказать «Тринадцатая зарплата» )))

Средства достались в основном Госбанкам и распределились как-то так:

Остальной отток компенсировался за счет внутрибанковских трансферов (от нерезов к резам)

( Читать дальше )

Бэнкинг по-русски: "Семейный офис" для "уставших банкиров" - новое направления для бизнеса

- 01 февраля 2020, 01:12

- |

сначала определится с терминами

Спектр услуг семейного офиса довольно широк: юридическое, налоговое, финансовое консультирование в сфере управления семейным капиталом, наследственное планирование, аудит, индивидуальный подбор банковских и страховых услуг, управление рисками, создание корпоративных структур для сохранения и управления активами, всестороннее содействие в осуществлении семейных бизнес-проектов, координация действий соответствующих специалистов и т. д.

В некоторых случаях в перечень услуг семейного офиса также может входить организация релокации семьи за рубеж, планирование образа жизни, а также смены места жительства для образовательных или оздоровительных целей[8][9].

Кто же такие «Уставшие банкиры» ???

( Читать дальше )

ОФЗ

- 31 января 2020, 18:37

- |

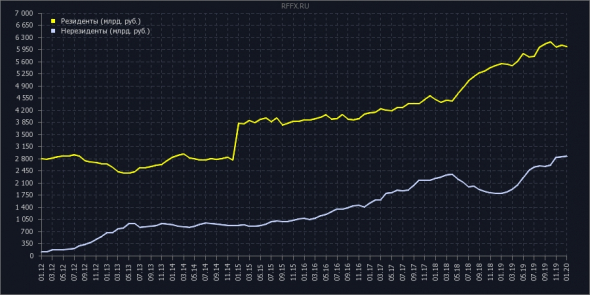

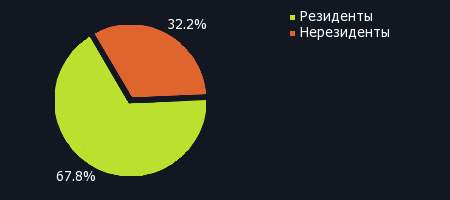

общий обьем: -0.2% (8905 млрд. руб. против 8926 в ноябре)

нерезиденты: +0.7% (2870 млрд. против 2850)

резиденты: -0.6% (6035 млрд. против 6076)

( Читать дальше )

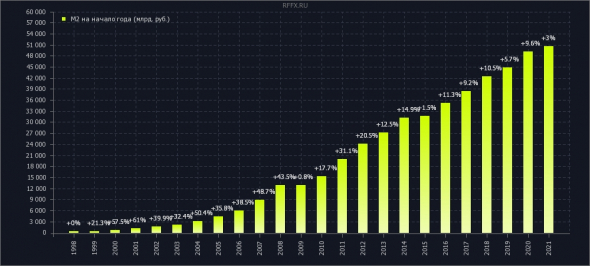

М2/ЗВР

- 31 января 2020, 18:03

- |

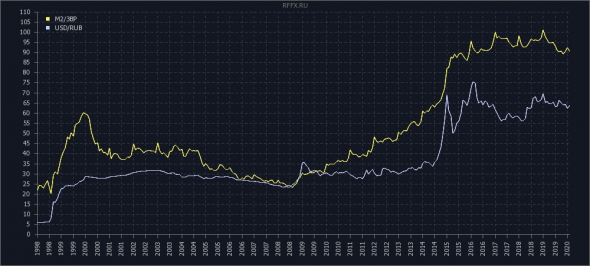

ЦБ опубликовал данные по М2, текущая диспозиция:

M2: +3% (50680.0 млрд. руб. против 49195.3)

ЗВР: +1.8% (559.0 млрд.$ против 549.0)

прирост денежной массы:

( Читать дальше )

Набиуллина - олигархов агент. Головокружение от резервов. Ответочка.

- 29 января 2020, 03:05

- |

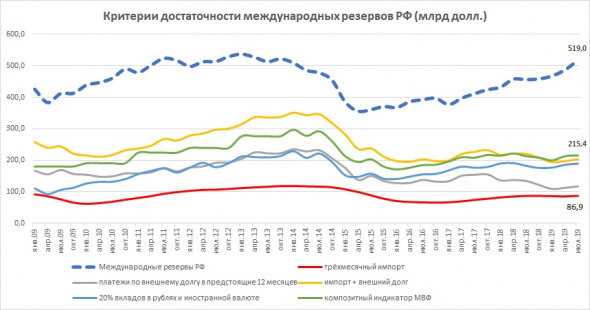

Международные резервы ЦБ являются, очевидно, избыточными.

Вместо того, что направлять сверхдоходы от экспорта нефти в развитие обрабатывающей промышленности, науки, образования, здравоохранения, инфраструктуры и других откровенно отстающих секторов отечественной экономики, государство с упорством продолжает копить на чёрный день.

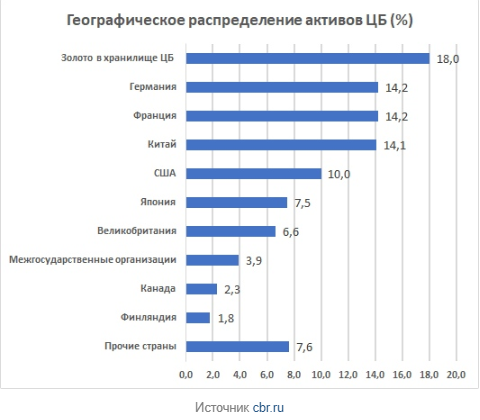

А кто полагает, что резервы лежат на счетах ЦБ РФ и в сейфах, тот сильно заблуждается. Эти деньги становятся фактически изъятыми из экономики России и вложены в ценные бумаги других государств, принадлежащих преимущественно к центру мирового капитализма, таким образом развивая их экономику и промышленность вместо своей.

( Читать дальше )

Свежий отчет ЦБ : В Декабре 2019 государство изьяло более 2 трлн из банковской системы

- 29 января 2020, 02:01

- |

Т.е. Итог всего года, что физы притащили откуда-то 1.2 трлн в декабре — или это % по «вкладам декабристам» — существенная часть вкладов истекает и перекладывается именно в декабре месяце.

Можно предположить что банки начислили вкладчикам % по этим вкладам и образовался балансовый триллион, а вот государственная реальная ликвидность была изьята куда-то ???

Распределение средства Минфина (ФедКаз) по банкам на ноябрь:

( Читать дальше )

Набиуллина - иностранный агент

- 28 января 2020, 21:16

- |

… и в качестве иностранного агента она совершила ужасные вещи:

-уменьшила в России инфляцию до 3%. Такой низкой она не была даже в докризисные времена. Например, в предкризисный 2013 год инфляция составила 6,5%;

-восстановила золотовалютные резервы до размера докризисных. Белая линия на графике:

-продала все американские трежерис (гособлигации) и вот уже 5 лет энергично скупает золото. Трежерис — красная линия на предыдущем графике, золото — серая линия;

-обеспечила россиянам рекордно низкую ипотеку за всю историю страны (в среднем 9,19% по состоянию на декабрь 2019);

-закрыла сотни банков, которые выводили деньги за рубеж по серым схемам, выдавали кредиты своим родственникам и связанным фирмам, а потом списывали эти долги как невозвратные;

-прижучила микрофинансовые организации. Теперь они не имеют право давать кредит дороже, чем 1,5% в день (не дороже 1% в день с 01.07.2020), а сумма процентов, штрафов, пеней не может превысить 2,5 кратного размера выданного кредита;

( Читать дальше )

3 февраля вступает в силу новый порядок передачи имущества в оплату паев биржевых и ЗПИФов

- 23 января 2020, 19:54

- |

В оплату паев биржевых и закрытых паевых инвестиционных фондов (ПИФов) можно будет передавать любое имущество, предусмотренное их инвестиционной декларацией, если это разрешено правилами доверительного управления (ПДУ) ПИФом.

Изменения будут способствовать расширению инвестиционных возможностей управляющих компаний ПИФов и их клиентов. Ранее действовавший приказ ФСФР России допускал передачу в оплату паев ПИФов только определенных видов имущества – художественных ценностей, долей в ООО, недвижимости, ценных бумаг, а также денежных требований по обеспеченным ипотекой обязательствам из кредитных договоров.

сообщение

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал