Шадрин

Кто покупает на верхах и продает на низах?

- 10 апреля 2015, 23:57

- |

Есть такие спекулянты, которые говорят, что они бы стали инвестировать, но так с 300 по РТС, и чтобы сразу за год сделать +200...+300%

И мне еще советуют — «зачем сейчас покупаешь? дождись низов и покупай!»

Если бы я знал будущее, так и сделал.

Я покупаю, когда меня устраивает актив и цена на актив — тайминг не применяю. Покупаю регулярно с доходов от обычной работы. Постепенно шаг за шагом формирую свой пассивный доход. Без игры и больших ставок.

Это может показаться скучным — но это сработает в отличии от «игры на всё».

И даже если РТС будет по 300, я поучаствую в этом празднике.

Но вот боюсь, что те люди которые ждут 300 по РТС, в этот момент не смогут купить акций, так как сольют свои деньги на очередной спекуляции, либо будут ждать еще ниже...))

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 36 )

Об инвестициях в России. Джим Роджерс

- 10 апреля 2015, 22:49

- |

Много чего за неделю я слышал о приезде Джима Роджерса в Россию и его инвестициях в наши акции. Его чуть ли не клоуном и «купленным» называли, якобы ему заплатили за рекламу инвестиций в Россию...))) ха-ха-ха

Он сделал ставку на российские тикеры и сейчас их пиарит, тут нет ничего страшного.

Видео смотрите с 21 минуты. Видео большое 2 часа — не многие его осилят...)) Но это стоит того. Рекомендую.

Он не наемный сотрудник, он много путешествует, он может себе позволить не быть милым с людьми, которые ему не нравится, он действует, как хочет он, он не должен отчитываться за свои деньги.

Забавно слышать, как его обвиняют в инвестициях в Россию — люди, которые моложе, беднее и явно глупее, и плюс это делают граждане России. То есть американец верит в Россию больше самих россиян!

Успешных инвестициях!

Крепкий рубль убивает экономику?

- 10 апреля 2015, 20:31

- |

Курс 50 рублей за доллар — не такой и крепкий, если учесть, что год назад он был 33-35 руб.

Крики о том, почему Правительство ничего не делает, чтобы сдержать укрепление — просто пустые крики. Рубль с начала декабря 2014 года — свободно конвертированная валюта и не регулируется больше интервенциями ЦБ.

Курс определяется на основании спроса и предложения. При курсе 60-70 руб. — схлопнулся импорт, а экспорт продолжал приносить валюту, пик долговых выплат прошел и плюс валютное РЕПО от ЦБ. Отдавать валюту легче, когда она подешевела.

Курс 50 рублей — хороший курс. Не нужно 40 и не нужно 70.

При курсе 70 руб. — как Вы собираетесь развивать экономику, проводить импортозамещение? Покупать оборудование и технологии на Западе придется за валюту. При 70 руб. — ничего не купишь, при 50 руб. — проекты рентабельны.

Санкции санкциями — а Россия пойдет вверх. Новый цикл уже начался.

Успешных инвестиций!

Разумный инвестор: рубль, новая оценка, Лензолото, Газпромэнергохолдинг, Арсагера

- 09 апреля 2015, 23:32

- |

Рубль укрепляется. Хорошо. Когда мой портфель перешагнул 500 000 руб. писал про то, что при курсе 44 руб. за доллар у меня и валютная переоценка портфеля выйдет в плюс. К этому всё ближе и ближе. Это сообщение для любителей долларов. Многие переживали, что я потерял в долларовой оценке...))

В принципе, это я ожидал, но не так быстро. Акции — это реальный актив, и то, что произошла девальвация — не беда. Бизнес переоценят, и потом еще бонус будет в виде улучшения фундаментала самих компаний.

Сейчас считаю компании. В моменте, что плохо для отбора акций в портфель — курсовая разница и высокая доходность долгового рынка. По строгим критериям «Разумного инвестора» очень мало, что проходит или что имеет большой потенциал. Больше рекомендаций — «Держать». 30 июня 2015 года — будет итоговый список Разумного инвестора.

( Читать дальше )

Тот кто пытается поймать резкие колебания краткосрочного рыночного шума, словно человек, умирающий от тысячи порезов.

- 09 апреля 2015, 09:24

- |

Отличная статья попалась у Механизатора — Почему важно инвестировать на долгий срок

Недавно Морган Хаузел (Morgan Housel) на сайте Motley Fool опубликовал отличный пост о смерти долгосрочного мышления. Это хорошая, читаемая на одном дыхании статья, которую я рекомендую всем, кто инвестирует в рынки свои деньги, или, что не менее важно, деньги других. В качестве управляющего фондом и аналитика, работающего под началом директора по инвестициям RIA (Registered Investment Advisor), я могу лично подтвердить абсурдность, которая может окружать слишком краткосрочную ориентацию. Долгосрочная перспектива важна по многим причинам, которые упоминает Хаузел, но позвольте мне добавить к его объявлению о смерти долгосрочного мышления чуть более аналитическую точку зрения.

( Читать дальше )

Послушался Шадрина и инвестировал 10 лет назад в свою пенсию...

- 08 апреля 2015, 08:19

- |

Сказано — сделано!

Купил он то, от чего наш человек благоговеет — Газпром, Сбербанк и… Арсагеру, где работает пропагандирующий инвестиции Шадрин — должность так сказать обязывает.

Решил инвестор через 10 лет проверить свою пенсию...

Вот тебе бабушка и Юрьев День! Зачем я послушался Шадрина? Теперь зубы на полку а бабка уйдет к отставному генералу...

Пришлось хомяку танцевать Сиртаки около мусорки и штопать винтажные трусы проклиная российский инвестиционный климат...

Конечно молодцы те кто в Магнит инвестировал, но между нами, бабушками — много таких будет инсайдеров?

Пора пробить все плиты!

- 06 апреля 2015, 21:26

- |

Российский рынок продолжил рост — индекс РТС уже на 970, индекс ММВБ на 1700

Инвесторы пробивают все плиты спекулянтам!)

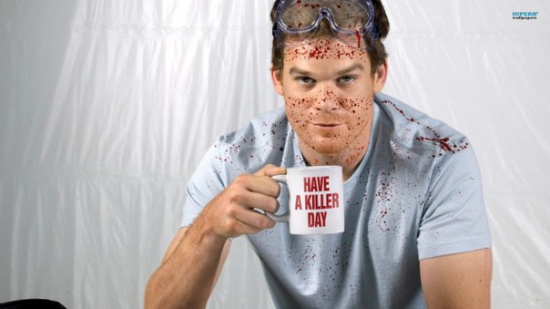

На фото выше — простой российский инвестор на фоне разбитых плит.

( Читать дальше )

Ленэнерго: опасно, высокое напряжение!

- 05 апреля 2015, 22:14

- |

В начале этого года ОАО «Ленэнерго» потеряло на счетах банка «Таврический» 16,5 млрд рублей. Реакция контролирующего акционера компании ОАО «Россети» последовала незамедлительно. Глава «Ленэнерго» Андрей Сорочинский был отправлен в отставку, а его место занял директор всего электросетевого комплекса ОАО «Роснефть» Василий Никонов. Топ-менеджеру пришлось активно выяснять причины, поставившие «Ленэнерго» на грань финансового краха.

В продолжение темы Россети — Электросетям нужен порядок информация о «старшей дочке» — Ленэнерго.

Рекомендую прочесть интересную статью — Генеральный директор ОАО «Ленэнерго» Василий Никонов о положении дел компании после ревизии - http://www.kommersant.ru/doc/2694952

В моем портфеле сейчас доля акций Ленэнерго ао — 0,28%.

( Читать дальше )

Разумное инвестирование

- 04 апреля 2015, 19:52

- |

Решил вынести свой комментарий по поводу беты в отдельный пост. Может будет интересно.

За последние 50 лет самыми революционными инвестиционными идеями стали те, которые получили название современной финансовой теории. Этот тщательно продуманный набор идей сводится к одному простому и обманчивому практическому заключению: изучать индивидуальные инвестиционные возможности ценных бумаг — напрасная трата времени.

Такая точка зрения подразумевает, что бросить кости и случайным образом выбрать ценные бумаги для портфеля будет намного выгоднее размышлений о том, разумны ли возможности отдельных инвестиционных инструментов.

Одним из основных догматов современной финансовой теории является современная портфельная теория. Она утверждает, что смягчить собственный риск той или иной ценной бумаги можно путем диверсификации портфеля, т.е. формализуется народная мудрость «не класть все яйца в одну корзину». Оставшийся в итоге риск — единственный, за который инвесторы получат вознаграждение, говорит теория.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал