Эбис

Коротко о главном на 01.09.2022

- 01 сентября 2022, 08:51

- |

- «ЭБИС» допустил техдефолты при выплате 11-го купона облигаций серии БО-П02 на 5,2 млн рублей и 3-го купона облигаций серии БО-П05 на 18 млн рублей. Ранее компания допустила техдефолты по биржевому выпуску серии БО-П03 на 4,86 млн рублей и коммерческих облигаций серии КО-П06 на сумму 3,49 млн рублей, но позже смогла исполнить обязательства.

- Банк России принял решение о возобновлении эмиссии и госрегистрации выпуска трехлетних облигаций ТД «Русский чай». Регистрационный номер — 4-01-00656-R. Предусмотрена возможность досрочного погашения облигаций по усмотрению эмитента.

- «Антерра» привлекла ИК «ФИНАМ» в качестве со-андеррайтера по выпуску биржевых облигаций серии БО-01.

- Московская биржа зарегистрировала программу облигаций МФК «Быстроденьги» серии 002P объемом 3 млрд рублей. Регистрационный номер — 4-00487-R-002P-02E. Программой предусмотрено размещение по закрытой подписке среди квалифицированных инвесторов. По облигациям предусмотрено обеспечение в форме поручительства. В рамках бессрочной программы бумаги могут размещаться на срок до 10 лет.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Индекс потенциальных дефолтов ВДО. Пока без обновлений

- 31 августа 2022, 07:43

- |

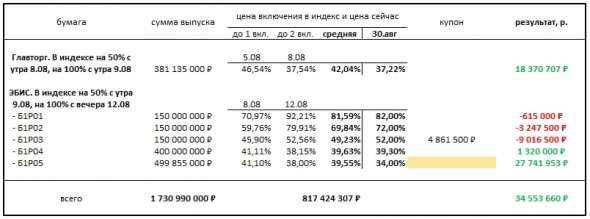

Индекс потенциальных дефолтов (наш мысленный эксперимент) с момента последней публикации 19 августа не изменился по составу. Изменение – в динамике. 19 августа результат индекса (разница между текущими ценами облигаций и ценами включения в индекс, а также выплаченными купонами по ним) превышал 113 млн.р., а вчера составляла только 34 млн.р.

В индексе 6 бумаг, одна – дебютная облигация Главторга, 5 – выпуски ЭБИСа. За это время в полный дефолт ни одна из них не ушла. Но вчера по 5-му выпуску ЭБИСа не было выплаты купона (по меньшей мере, нет раскрытия соответствующей информации от эмитента). Ближайший купон Главторга — 15 сентября.

У обоих эмитентов сохранились неизменными и статусы блокировок банковских счетов. У ЭБИСа они действуют с 17 августа, у Главторга – с 26 июля.

Индекс в конце нынешней или в начале следующей недели, вероятно, пополнится новыми именами. От практики публикации кандидатов в индекс уходим, чтобы не задавать ненужных дискуссий. Зато и тянуть с расширением индекса смысла нет. Времена на облигационном рынке интересные, а в сегменте ВДО особенно.

( Читать дальше )

Коротко о главном на 22.08.2022

- 22 августа 2022, 10:36

- |

Старт размещений, подтверждение рейтинга и техдефолт:

- «Бэлти-Гранд» сегодня начинает размещение облигаций серии БО-05 объемом 250 млн рублей и сроком обращения 3,5 года (1 320 дней). Регистрационный номер — 4B02-05-00417-R-001P. Ставка купона установлена на уровне 14% годовых на весь срок обращения бумаг. Купоны ежемесячные. По выпуску предусмотрено частичное досрочное погашение: 10% от номинала будет погашено в даты окончания 14-го и 31-го купонов, 5% от номинала — в даты окончания 11-го, 18-го, 21-го, 25-го, 26-го, 28-го, 29-го, 32-го, 34-го, 35-го, 37-го, 38-го и 40-го купонов, 7% от номинала — в дату окончания 42-го купона и оставшиеся 8% — в дату погашения 44-го купона. Организатор — банк «Уралсиб».

- «Глоракс» сегодня начинает размещение трехлетних облигаций серии БО-01 объемом 1,5 млрд рублей. Регистрационный номер — 4B02-01-00060-L. Ставка купона установлена на уровне 14% годовых на весь срок обращения бумаг. Купоны ежеквартальные. Организатор — «Атон».

( Читать дальше )

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (ООО "ЭкономЛизинг", ООО "ЭБИС", АО "СПМК", ООО "ТАМИ и КО")

- 20 августа 2022, 10:59

- |

🟢 ООО «ЭкономЛизинг»

«Эксперт РА» подтвердило рейтинг кредитоспособности на уровне ruВВ+.

ООО «ЭкономЛизинг» – универсальная лизинговая компания. Порядка 90% клиентов компании являются предприятиями малого и среднего бизнеса.

Несмотря на рост лизингового портфеля на 52% в 2021 году, объемы бизнеса лизингодателя в масштабах российского лизингового рынка остаются незначительными – по размеру портфеля компания заняла 83-е место в рэнкинге «Эксперт РА» по итогам прошлого года.

Вследствие реализации планов по наращиванию бизнеса коэффициент автономии компании снижался в рассматриваемом периоде и составил 11,8% на 01.04.2022 против 14,2% годом ранее. Рентабельность бизнеса по-прежнему остается невысокой (ROE=8,1%; ROA=1,0% за период с 01.04.2021 по 01.04.2022)

Текущая и прогнозная ликвидность компании оцениваются как адекватные, однако отмечаются чувствительные показатели платежеспособности: коэффициент покрытия процентных расходов (отношение EBIT к процентным расходам) составил менее 1,2, а коэффициент долговой нагрузки вырос с 5,1 до 5,8 за период с 01.04.2021 по 01.04.2022.

( Читать дальше )

Коротко о главном на 19.08.2022

- 19 августа 2022, 10:55

- |

Новая программа, выполнение обязательств после техдефолтов и итоги размещений:

- Московская биржа зарегистрировала программу облигаций «ТФН» серии 001Р объемом 20 млрд рублей. Регистрационный номер — 4-00571-R-001P-02E. В рамках бессрочной программы облигации могут размещаться на срок до 10 лет. Предусмотрена возможность досрочного и частичного досрочного погашения облигаций, размещаемых в рамках программы, по усмотрению эмитента.

- «ЭБИС» выплатил 8-й купон биржевых облигаций серии БО-П03 на 4,86 млн рублей и 6-й купон коммерческих облигаций серии КО-П06 в размере 3,49 млн рублей. По обоим выпускам компания ранее допустила техдефолты. «Эксперт РА» 18 августа установил статус «под наблюдением» по кредитному рейтингу «ЭБИС», что означает высокую вероятность рейтинговых действий в ближайшее время. Рейтинг компании продолжает действовать на уровне ruС с развивающимся прогнозом.

( Читать дальше )

Коротко о главном на 16.08.2022

- 16 августа 2022, 10:04

- |

Новый выпуск, изменения в листинге и утвержденные программы:

- Московская биржа зарегистрировала выпуск облигаций «Лизинг-Трейд» серии 001P-05 объемом 100 млн рублей. Регистрационный номер — 4B02-05-00506-R-001P. Бумаги включены в Третий уровень котировального списка.

- Московская биржа включила выпуски биржевых облигаций «ЭБИС» серий БО-П01, БО-П02, БО-П03, БО-П04, БО-П05 в Сектор ПИР. Бумаги эмитента при этом исключены из Сектора Роста.

- ГК «Самолет» выкупила по оферте облигаций серии БО-П06 на 65,7 млн рублей. Цена покупки составила 100% от номинала.

- МФК «Лайм-Займ» утвердила параметры бессрочной программы биржевых облигаций объемом 3 млрд рублей. Бумаги будут размещаться среди квалифицированных инвесторов по закрытой подписке. Предусмотрена возможность досрочного (в том числе частичного досрочного) погашения облигаций по усмотрению эмитента.

( Читать дальше )

Коротко о главном на 15.08.2022

- 15 августа 2022, 13:01

- |

Ориентир ставки купона и неисполненные обязательства:

- «Феррони» планирует в августе начать размещение трехлетнего выпуска облигаций серий БО-01 объемом 200 млн рублей, сообщил организатор размещения — компания «Юнисервис Капитал». Ориентир ставки купонного дохода — 16,5% годовых на первые 15 месяцев; через 15 месяцев — полная безотзывная оферта с пересмотром ставки купона. Также запланированы четыре ежеквартальных добровольных оферты — приобретение по соглашению с инвесторами (до 25% от суммы выпуска каждая) на первый год обращения. Купоны ежемесячные. Поручителями по выпуску выступят «Феррони Тольятти» и «Феррони Йошкар-Ола». 16 августа в 16:00 по московскому времени на портале Boomin состоится прямой эфир с эмитентом.

- «Промомед ДМ» установил ставку купона трехлетних облигаций серии 001Р-03 объемом 2,5 млрд рублей на уровне 11,5% годовых на весь срок обращения бумаг. Купоны полугодовые. Организатор — инвестиционный банк «Синара». Техразмещение запланировано на 18 августа.

( Читать дальше )

Дайджест рейтинговых действий в сегменте ВДО за неделю (АПРИ Флай Плэнинг - BB-, МФК Рево Технологии - BBB-, ЭБИС - C, Пионер-Лизинг - B+)

- 14 августа 2022, 07:33

- |

🟢АО АПРИ «Флай Плэнинг»

НКР присвоило кредитный рейтинг BB-.ru со стабильным прогнозом

Группа компаний «Флай Плэнинг» с 2014 года занимается девелопментом жилой недвижимости в Челябинске, где является одним из лидеров отрасли по объёму возводимого жилья, доля рынка — около 14%. За это время в эксплуатацию введены более 400 тыс. кв. м недвижимости.

Позитивное влияние на оценку специфического риска оказывает наличие значительного операционного рычага, который позволяет компании эффективно управлять себестоимостью и перекладывать часть роста затрат на потребителя. Агентство также отмечает умеренную диверсификацию покупателей, приемлемую обеспеченность земельным банком на горизонте до 7 лет и низкую концентрацию активов.

По итогам 2020 года долговая нагрузка компании была существенной — коэффициент совокупный долг / OIBDA составил 9,0, так как были сданы в эксплуатацию предыдущие объекты и началась реализация новых проектов. В 2021–2022 гг. по мере раскрытия эскроу-счетов показатели значительно улучшились: в прошлом году отношение совокупного долга к OIBDA уменьшилось до 2,0, по итогам 2022 года ожидается 0,6

( Читать дальше )

Подтверждаем помещение облигаций ООО ЭБИС в наш индекс потенциальных дефолтов

- 12 августа 2022, 17:43

- |

Подтверждаем помещение всех выпусков биржевых облигаций ООО «ЭБИС» в наш индекс потенциальных дефолтов. О причинах предварительного помещения в индекс — здесь: https://t.me/probonds/8123

Пожалуйста, воспринимайте это сообщение как продолжение нашего мысленного эксперимента и, пожалуйста, принимайте решения о тех или иных ценных бумагах самостоятельно.

Источник иллюстрации: https://abis-rcl.ru/upload/iblock/ce9/ce939e577111eff4020bfd1715e04594.pdf

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

ЭБИС. Тех или не техдефолт?

- 10 августа 2022, 16:35

- |

4 августа ООО «ЭБИС» и ООО «Девелоперская компания «Ноймарк» Ноймарк не совершили выплаты по коммерческим облигациям на общую сумму 13,9 млн.р.

5 августа ЭБИС опубликовало на своем сайте сообщение, краткое содержание которого: компания не заплатила купон из-за блокировок счетов ФНС. Ноймарк ограничился сообщением в облигационных чатах от некой представительницы Антонины с аналогичным ЭБИСу содержанием. Тоже ограничения по счетам (что бы это ни значило). 5 августа за Ноймарк купон (но не погашение) заплатил поручитель ИП Ключарев.

Почему ситуация, будь она и обычным техдефолтом, настораживает?

Во-первых, мы не видим, что у ЭБИСа или Ноймарка есть заблокированные счета от ФНС. Возможно, что-то упускаем. Но у Главторга с аналогичной проблемой эта проблема на сервере налоговой отражена.

Во-вторых, сообщение о блокировке счетов можно было бы опубликовать заранее, даже 4 августа вечером, чтобы дать рынку хоть какую-то информацию. Письма «от представителя» эмитентов были опубликованы только 5 августа после 13:00, когда по всем биржевым бумагам наблюдалось снижение цены на 40%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал