Эталон

Дивиденды должны добавить привлекательности акциям ЛСР - Атон

- 31 августа 2020, 11:06

- |

Выручка компании выросла на 3% г/г до 48 млрд руб., показатель EBITDA увеличился на 17% до 9.2 млрд руб., а чистая прибыль повысилась на 38% до 2.6 млрд руб. Рост доходов и рентабельности в основном обусловлен сокращением коммерческих расходов на 49% г/г (почти на 1 млрд руб.). Выручка и EBITDA от проектов, реализованных в Санкт-Петербурге, показали впечатляющий рост (+31% и +54% соответственно), тогда как в Москве выручка и EBITDA, напротив, сократились на 8% и 49% соответственно из-за падения объемов продаж вследствие более жестких и продолжительных карантинных ограничений. Выручка от реализации строительных материалов не изменилась г/г, составив 8.2 млрд руб., при этом EBITDA подскочила на 42% до 1.65 млрд руб. Операционный денежный поток после изменений оборотного капитала составил -3.2 млрд руб. (против +7.5 млрд РУБ за 1П19). Компания обновила дивидендную политику, перейдя на полугодовые выплаты дивидендов; за 1П20 совет директоров рекомендовал выплатить 20 руб. на акцию.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ГДРки в долгосрочном портфеле

- 16 августа 2020, 06:43

- |

Добрый день, уважаемые форумчане!

Наконец, появилась тема для написания первого поста на Смартлабе. Надеюсь, он принесёт пользу не только мне.

У меня есть портфель ИИС в Сбербанке, который я намереваюсь держать как пенсионную кубышку. Возник вопрос целесообразности приобретения ГДРок, поскольку рано или поздно могут возникнуть проблемы с налоговой по причине не уплаты 3% налога (не понятно как это делать и не хочется делать лишние телодвижения из-за уплаты налога на условные 1000р с дивидендов).

Интересно узнать мнение — могут ли глобальные депозитарные расписки в будущем превратиться в обычные акции на примере того же Эталона? Или же вообще не стоит заморачиваться по этому вопросу – купить и не думать о налоговой?

Во 2 квартале девелоперы продемонстрировали ухудшение результатов - Промсвязьбанк

- 28 июля 2020, 22:40

- |

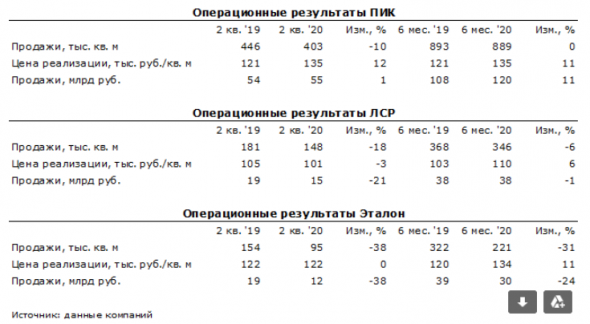

В условиях экономического спада во 2 квартале застройщики продолжили удерживать цены на недвижимость, в результате продажи сократились как в натуральном выражении, так и в стоимостном, отражая слабый спрос.

Компания ПИК продолжила повышать цены на недвижимость, что позволило удержать выручку на уровне предыдущего года. Во 2 квартале 2020 года застройщик достиг роста цены реализации на 11,6% г/г, что позволило компенсировать сокращение продаж в натуральном выражении (-9,6% г/г), и в итоге привело к увеличению выручки на 0,8% г/г. Динамика за 2 квартал 2020 года хуже, чем по итогам 6 месяцев 2020 года, что отражает спад спроса в условиях ограничений в связи с предупреждением распространения коронавируса. Наиболее сильное сокращение продаж наблюдалось в Москве (-13,1% г/г), поскольку в этом регионе в последние годы цены на новостройки росли опережающими темпами относительно доходов населения, а также цен на вторичном рынке недвижимости, в результате спрос наиболее чувствителен к уровню цен. Отметим, что за 6 месяцев 2020 года компания вывела в продажу 619 тыс. кв. м недвижимости, что ниже на 9,9% относительно аналогичного периода предыдущего года, таким образом, наблюдается сокращение нового предложения со стороны компании.

( Читать дальше )

Эталон - Baring Vostok продала 1,9% пакет акций АФК «Системе»

- 24 июля 2020, 09:39

- |

В результате сделки доля участия фондов Baring Vostok в капитале Компании снизилась с 5,7% до 3,8%. Покупателем выступил крупнейший акционер Компании ПАО АФК «Система»

представитель АФК:

«После завершения сделки доля АФК Система в Etalon Group составляет 25,6%. В рамках мотивационной программы ряду топ-менеджеров АФК Система переданы 1,3% акций Etalon Group»

сообщение

Операционные результаты ЛСР выглядят более сильными по сравнению с результатами Эталона - Атон

- 22 июля 2020, 12:18

- |

Объемы реализации недвижимости во 2К20 упали на 18% г/г до 148 тыс. кв. м. В стоимостном выражении они снизились на 21% до 155 млрд руб., а средняя цена составила 108 тыс./кв. м. (-5% г/г). Объемы реализации недвижимости в Санкт-Петербурге упали на 7% до 93 тыс. кв. м., средняя цена снизилась на 9% до 101 тыс./кв. м. В Москве продажи упали на 48% до 29 тыс. кв. м., хотя средняя цена выросла на 27% до 216 тыс./кв. м. В Екатеринбурге продажи увеличились на 2% до 25 тыс. кв. м., а цена выросла на 8% до 67 тыс./кв. м. Сегмент стройматериалов показал смешанную динамику.

На результаты оказали влияние карантинные меры в апреле-июне. В целом показатели выглядят более сильными по сравнению с операционными результатами Эталона, опубликованными ранее, но слабее по сравнению с результатами Группы ПИК. Мы ожидаем увидеть нейтральную или умеренно негативную реакцию рынка на результаты.Атон

В бумагах Эталона возможно начало долгосрочного растущего тренда - Газпромбанк

- 21 июля 2020, 13:51

- |

— Размер дивидендов соответствует нижней границе, обозначенной в дивидендной политике компании.

— Дивиденды будут выплачены до конца этого года.

— Точная дата выплаты дивидендов будет определена после объявления результатов ГОСА.

Эффект на компанию. Компания неоднократно подтверждала свое намерение выплатить дивиденды за прошлый год в точном соответствии с обновленной дивидендной политикой, принятой в самом начале этого года. Согласно этой политике, на дивиденды направляется от 40% до 70% чистой прибыли компании по МСФО, но не менее 12 руб./ГДР. В этом контексте очень позитивная реакция рынка на новость (вчера на торгах Московской биржи ГДР прибавили в цене около 5%) выглядит довольно неожиданно.

Эффект на акции. После обвала рынка в середине марта ГДР Эталона сильно отстали от рынка на фоне восстановления последнего. В последние недели мы видим активный рост котировок «Эталона», что может свидетельствовать о перемене отношения фондовых инвесторов к бумаге, а значит и о начале долгосрочного растущего тренда.Ибрагимов Марат

«Газпромбанк»

Предполагаемая дивидендная доходность Эталона составит 11% - Атон

- 21 июля 2020, 12:23

- |

Размер дивидендов соответствует новой дивидендной политике компании, предполагая доходность 11%, что является привлекательным уровнем. Дата закрытия реестра еще не определена. Новость должна поддержать динамику акций.Атон

Эталон. Народная идея. Пост от 17 июля из чата.

- 20 июля 2020, 11:45

- |

ПОСТ ОТ 17 ИЮЛЯ. Идея отлично отрабатывает.

#народная_идея

Наш чат @metodclub активно живет собственной жизнью и вчера один из подписчиков предложил собственную идею по Эталону.

Эталон

Тикер: #ETLN

🚀Цель: 140 рублей (+31%)

15 июля Совет Директоров пообещал к концу июля дать рекомендации по дивидендам. Согласно отчету за 2019 год дивиденды должны составить ~12 рублей. Это около 11% дивдоходности. Если будет переоценка на 8,5% — это уже 140 рублей.

От себя добавим, что Эталон в третьем квартале может показать высокие темпы роста продаж + компания планирует сделать байбэк (до 10% от уставного капитала в течении 6 мес).

Пишите и обсуждайте идеи в нашем чате (@metodclub).

Ваш МЕТОД (https://t.me/investmetod)

ХОЧЕШЬ ПОЛУЧАТЬ БОЛЬШЕ ИНФОРМАЦИИ О РЫНКЕ?

-ПОДПИШИСЬ НА НАС В ТЕЛЕГРАМ:

t.me/investmetod

t.me/investmetod

t.me/investmetod

Эталон - дивиденды 12 руб на одну акцию

- 20 июля 2020, 09:47

- |

The Board of Directors recommended that the Company pay a final dividend for FY 2019 in the amount of RUB 12 per share / GDR in line with the Company’s dividend policy. Subject to approval by the Annual General Meeting of Shareholders, the final dividend will be paid out before the end of 2020. The exact payment date, as well as the dividend record date, will be determined when the details of the Annual General Meeting of Shareholders are announced.

сообщение

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал