ЮГК Южуралзолото

Привлечение капитала на бирже оказывает позитивное воздействие на бизнес и повышает инвестиционную активность компаний - Газпромбанк Инвестиции

- 28 декабря 2023, 16:59

- |

Какие преимущества могут появиться у частных инвесторов

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Итоги IPO в 2023 году. Кто облажался, а кто нет

- 27 декабря 2023, 20:31

- |

📈В 2023 году существенно возросло количество эмитентов, разместивших свои акции на Мосбирже — после вынужденной паузы в 2022-м. Единственное IPO прошлого года провел только сервис по аренде самокатов Whoosh.

А действующий десятилетний рекорд по объему сделок IPO в России установлен в 2021 г. — тогда случилось 10 первичных размещений общим объемом $3,7 млрд. Если в 2022 г. эксперты полагали, что после ухода нерезидентов, которые ранее выступали якорными инвесторами в российских IPO, рынок первичных размещений умрет, то сейчас эти опасения развеялись.

Предлагаю пробежаться по всем 7 компаниям, которые начали торговаться на Московской бирже в 2023 году, и оценить первые итоги их выхода на IPO.

Важные новости фондового рынка, авторская аналитика и инвест-юмор — в моем телеграм-канале.

🧬Генетико (GECO) — 178,8 млн ₽

Является дочерней компанией ИСКЧ. Компания Genetico 25 апреля 2023 года разместила 10 млн акций по цене 17,88 рубля за штуку, получив около 178 млн рублей от инвесторов.

( Читать дальше )

СберИнвестиции добавили акции ЮГК в топ российских акций средней и малой капитализации

- 26 декабря 2023, 11:17

- |

Добрый день, инвесторы!

СберИнвестиции видят потенциал ЮГК: добавили наши акции в свой топ российских акций средней и малой капитализации.

📈 Аналитики отмечают, что рост цен на золото, расширение производства и снижение капзатрат будут способствовать увеличению свободного денежного потока и снижению долговой нагрузки компании.

🔗 Источник: ТГ-канал «СберИнвестиции»

Ваш ЮГК

ТОП российских акций средней и малой капитализации: включили ЮГК и Whoosh - СберИнвестиции

- 25 декабря 2023, 20:28

- |

За месяц: -3,5% (-6,2%*)

*индекс МосБиржи средней и малой капитализации

С конца ноября индекс акций средней и малой капитализации существенно снизился. На этом фоне мы решили добавить в подборку две бумаги.

Добавляем акции компании «Южуралзолото», которая в прошлом месяце провела IPO. Мы полагаем, что рост цен на золото, расширение производства и снижение капзатрат будут способствовать увеличению свободного денежного потока и снижению долговой нагрузки компании.СберИнвестиции

Включаем акции Whoosh. Мы полагаем, что Whoosh как один из лидеров рынка кикшеринга России сохранит высокие темпы роста при снижении регуляторных рисков. Мы ожидаем, что в 2023–2027 годах выручка Whoosh будет расти в среднем на 30% в год.

Не является индивидуальной инвестиционной рекомендацией.

ЮГК снижает долг: до 1 млрд рублей, зарезервированных на стабилизацию, пойдут на снижение долга и общекорпоративные цели

- 25 декабря 2023, 12:59

- |

Добрый день, инвесторы!

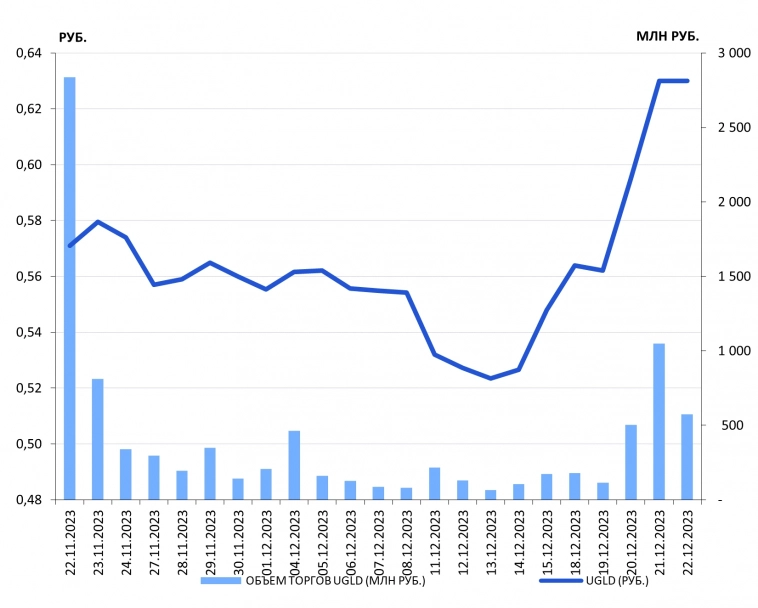

Следуя лучшим практикам, мы зарезервировали 15% от объема IPO для возможной поддержки котировок. Однако в течение первого месяца наши акции показали положительную динамику (+15% к цене размещения), поэтому мы не прибегали к механизму стабилизации, иными словами, ни одной акции НЕ было приобретено, и free-float остался неизменным, около 6%.

Высвобожденные средства, как и все средства, привлеченные в ходе IPO, пойдут на снижение долга и другие корпоративные цели. Таким образом мы последовательно реализуем нашу стратегию по достижению значения в 0,8х по Net Debt/EBITDA в ближайшие три года.

Релиз доступен по ссылке

Южуралзолото направит до 1 млрд руб на снижение долга

- 25 декабря 2023, 12:24

- |

tass.ru/ekonomika/19622837

Золото и золотодобытчики

- 21 декабря 2023, 19:06

- |

Да, надо помнить про экспортные пошлины и неизбежный дисконт. Однако, я (тут) упоминал, почему конкретно для производителей драгметаллов, дисконт может быть меньше.

Селигдар.

Обрадовал. Пока все аналитики говорили про «плановые» 7.5т добычи за год, я читал внимательно и писал, что будет около 8. Оказался прав. Из интересного в пресс-релизе отмечу

Достичь отличных производственных результатов удалось благодаря выполнению масштабной программы модернизации предприятий, совершенствованию технологий и росту квалификации работников, задействованных на производстве. Обновлен автопарк, построены новые общежития, увеличены объемы рудоукладки для кучного выщелачивания и пропускная способность заводов переработки золотосодержащих растворов. Увеличена мощность золотоизвлекательных фабрик (ЗИФ) на производственном комплексе Рябиновый в Якутии, на производственном комплексе Сининда в Бурятии, на производственном комплексе Поиск в Алтайском крае. На производственном комплексе Самолазовский в Якутии модернизирована линия укладки, а также успешно функционирует уникальная установка термической подготовки руды, которая извлекает до 90% металла из упорных руд.

( Читать дальше )

ЮГК рекомендуют: аналитики видят потенциал роста наших бумаг

- 21 декабря 2023, 17:37

- |

Добрый вечер, инвесторы!

БКС опубликовал отчет по компании и подробно описал перспективы компании. Целевая цена – 0,9 руб за акцию (апсайд 43%), взгляд – «позитивный». Тезисно делимся с вами:

🟨 БКС ожидает стабильный рост добычи ежегодно в 2024–2027 годах за счет трех проектов роста. Аналитики отмечают, что основные инвестзатраты понесены, CAPEX снижается с 2024 года.

🟨 Аналитики оценивают, что рост мощностей не повлияет на положение ЮГК на кривой затрат, а рентабельность по EBITDA останется на исторических уровнях 45–50%.

🟨 ЮГК не входит в санкционные списки. При все случаях, риски для бизнеса минимальны: все активы компании находятся в России и не используют сложного западное оборудование, а лицензии позволяют напрямую экспортировать золото с минимальным дисконтом к мировым бенчмаркам.

🟨 Аналитики ждут, что растущий операционный денежный поток и снижение инвестзатрат при текущей дивполитике приведет к обнулению чистого долга к 2028 года.

( Читать дальше )

📈Акции ЮГК сегодня +4,6% до 0,59р - вернулись к уровням первого дня торгов, смартлабчане ждут 0,7-1р за акцию, БКС ставит цель 0,9р на горизонте 12мес

- 20 декабря 2023, 15:17

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал