Юнипро

Новости компаний — обзоры прессы перед открытием рынка

- 11 марта 2020, 09:11

- |

Возмещай, подешевело. Добывающим компаниям придется доплачивать бюджету за упавшую в цене нефть

Падение цен на нефть существенно ухудшит положение российской нефтепереработки. Компании будут получать гораздо меньший объем субсидий для НПЗ из бюджета, а также должны будут доплачивать в бюджет за поставку топлива на внутренний рынок по механизму демпфера. По оценке аналитиков, в марте нефтяники заплатят по демпферу 35 млрд руб. против 11 млрд руб. в феврале. Хотя уменьшение цен на нефть уже привело к падению биржевой стоимости топлива в РФ, существенных изменений цены на внутреннем рынке аналитики не ожидают.

https://www.kommersant.ru/doc/4283890

Долги поступили в открытую распродажу. Обвал российского рынка докатился до гособлигаций

Российский финансовый рынок 10 марта накрыла волна распродаж, которая накануне прокатилась по рынкам мировым. Лихорадило не только российскую валюту и акции компаний, но и

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Отказ Энел России от использования угольной генерации приведет к росту мультипликаторов компании - Велес Капитал

- 10 марта 2020, 19:46

- |

Мы полагаем, что отказ от использования угольной генерации в будущем приведет к росту мультипликаторов компании, что несомненно порадует инвесторов. Мы обновили нашу модель и повысили целевую цену до 1,2 руб. Таким образом, совокупный доход акционеров составит 28,6% в течение следующих 12 месяцев, в связи с чем мы меняем нашу рекомендацию с «Держать» до «Покупать».Адонин Алексей

ИК «Велес Капитал»

Динамика акций значительно отстала от рынка. 2019 год ознаменовался продажей Рефтинской ГРЭС. После подтверждения сделки в июне инвесторы надеялись увидеть специальные дивиденды, но они выплачены не были. По итогам 2019 г. инвесторы ожидали получить доходность в 12%, но их ожидания не оправдались.

Ключевые моменты Дня инвестора. Инвесторы были разочарованы в связи со снижением DPS за 2019 год с 0,14 руб. (65% от чистой прибыли) до 0,085. Фиксированная сумма в 0,085 руб. будет выплачена за следующие три года, что транслируется в 8% годовой дивидендной доходности. Совокупный CAPEX в 2020-2023 гг. достигнет 39,4 млрд руб. Менеджмент также подтвердил объем капитальных вложений в строительство трех ветропарков на уровне 496 млн евро. Ожидается, что чистый долг достигнет 33,5 млрд руб., в то время как показатель ND/EBITDA увеличится до 3,4х в 2021 году.

( Читать дальше )

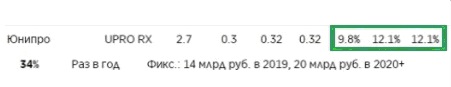

Юнипро показывает одну из лучших дивидендных доходностей в секторе - Велес Капитал

- 10 марта 2020, 18:58

- |

Рост был обусловлен в основном благодаря росту цен РСВ.

Конференц-звонок оказался неоднозначным. Мы выделим следующее:

— ввод аварийного блока Березовской ГРЭС перенесен с 1К20 на 3К20

— на ремонт аварийного блока будет потрачено 7 млрд руб. Совокупные траты на ремонт – 42 млрд руб.

— подтверждены дивиденды за 2020 г. в размере 20 млрд руб.

— менеджмент ожидает EBITDA в 2020 г. на уровне 30 млрд руб., в 2021 г. на — 35 млрд руб.

— капитальные затраты в 2020 г. должны составить 12 млрд руб.

Основным разочарованием для инвесторов стал перенос ввода третьего блока Березовской ГРЭС на 3К20, но сохранение дивидендных выплат, которые были привязаны к пуску блока Березовской ГРЭС, нивелирует этот риск. Инвесторы гарантированно получат годовую дивидендную доходность на уровне 11,3% в ближайшие 3 года, одну из лучших в секторе. Нас несколько удивил консервативный прогноз по EBITDA'20, которую мы ждем на уровне 33,6 млрд руб. Наша целевая цена акции 3,5 руб., рекомендация – ПОКУПАТЬ.Адонин Алексей

ИК «Велес Капитал»

Юнипро - хочет подать Яйвинскую ГРЭС на программу модернизации ТЭС

- 10 марта 2020, 17:36

- |

«Пока мы ждем определения правил игры, правила игры будут определены — попробуем заявиться с Яйвой (Яйвинская ГРЭС — ред), достаточно последовательно это заявляли»

«Мы хотели бы подать нашу Яйвинскую станцию на глубокую модернизацию, это наша надежда, мечта. Параметров нет, мы не знаем. Как только будет определено, мы посчитаем и при экономической эффективности этой истории обязательно подадимся»

источник

Юнипро - в июне может выплатить дивиденды за 2019 г, в декабре - за 9 месяцев 2020 г

- 10 марта 2020, 16:02

- |

«Мы будем в июне платить за 2019 год, наши акционеры (рассмотрят — ред.), поставлен вопрос — подтвердить наши предложения дивидендов за 2019 год, а в декабре — промежуточные дивиденды по результатам 9 месяцев 2020 года»

источник

Юнипро - капзатраты в 2020 г могут снизиться на 15,5%, до 12 млрд руб

- 10 марта 2020, 16:00

- |

«Капитальные затраты в 2020 году мы ожидаем… порядка 7 миллиардов, связанных с Березовской ГРЭС, и, конечно, мы должны помнить обычный прогноз… по капитальным затратам, связанным с поддержанием действующего бизнеса, которые мы обычно ожидаем на уровне 5 миллиардов»

Капзатраты в основном связаны с продолжением ремонтно-восстановительных работ на Березовской ГРЭС.

В проект уже инвестировано 35 миллиардов рублей, осталось инвестировать 7 миллиардов рублей.

источник

Юнипро - базовая чистая прибыль МСФО в 2019 году +9,3%

- 10 марта 2020, 12:28

- |

В 2019 году выручка группы «Юнипро» по МСФО выросла на 3,2% по сравнению с 2018 годом и составила 80,3 млрд рублей.

Более высокая динамика выручки связана главным образом с увеличением цен РСВ, в связи с:

— отсутствием импорта электроэнергии из Казахстана в Россию;

— увеличением экспорта электроэнергии из России в Финляндию и страны Балтии;

— снижением количества сетевых ограничений в Сибири и на Урале;

— индексацией цен на газ и уголь.

Выработка электроэнергии в 2019 году находится на уровне 2018 года. Значительный рост выработки в I полугодии за счет высокой загрузки Системным оператором энергоблоков Березовской ГРЭС и Сургутской ГРЭС-2 был нивелирован снижением выработки во II полугодии по сравнению с прошлым годом. Во II полугодии выработка снизилась по причине проведения инспекций блоков ПГУ, снижения генерации на Березовской ГРЭС в связи с высокой водностью в Сибири и снижением выработки блоков ПСУ Сургутской ГРЭС-2 в соответствии с диспетчеризацией Системным оператором.

( Читать дальше )

Идеально для покупок

- 07 марта 2020, 12:27

- |

Здравствуйте.

На рынке наблюдается «Идеальный шторм»: паника от коронавируса наложилась на вчерашний отказ России от продления сделки ОПЕК+ чем она подрывает всю сделку.

Судя по реакции нефтяных компаний такой вариант не предполагался и является полной неожиданностью для всех сторон.

Напоминаю, что еще есть целый месяц действия старого соглашения, в течении которого все может перевернуться с на 180 градусов. В прошлые переговоры так же до последнего не соглашались, а потом неожиданно согласились.

Так что, учитывая то что вариант с отменой соглашения не обсуждался серьезно, я полагаю, что нужно быть готовым и к договору. Но это не скоро-видимо спекулянтам по нефти большинство из которых в лонгах опять придется несладко, крупное меньшинство, затеявшее все, опять заработает на их костях. Мои соболезнования лонгующим нефть с плечами.

Таким образом в цене заложили сейчас и распад сделки ОПЕК+ и максимально негативный сценарий по коронавирусу оба варианта — не факт.

Китай уже коронавирус можно сказать поборол и это предстоит остальным.

У нас в истории были и более опасные вирусы. Ничего перемелется.

Зато у долгосрочных инвесторов появился уникальный шанс подобрать бумаги со скидкой более 20%. Бумаги с двукратной дивидендной доходностью которые смогут обеспечить вам пенсию в 35 и так далее. Вы же этого ждали, так что вы сейчас-то все испугались?

Как я и говорил с момента прихода двукратной дивидендной доходности у более чем 10 крепких компаний я наконец-то вернулся в акции из золота, и покупаю лесенкой по мере снижения. Акции удобны еще и тем что их можно держать под ГО фьючерсов которые использовать для хеджа — покупки si и золота, шорта ri. Что меня спасает от убытка пока. Акции дивидендные сейчас падают меньше чем рынок поэтому купив дивидендные акции и захеджируюсь шортом ri мы имеем плюс на счете. Хотя в данный момент я уже сбрасываю хедж — ситуация располагает остаться в акциях.

( Читать дальше )

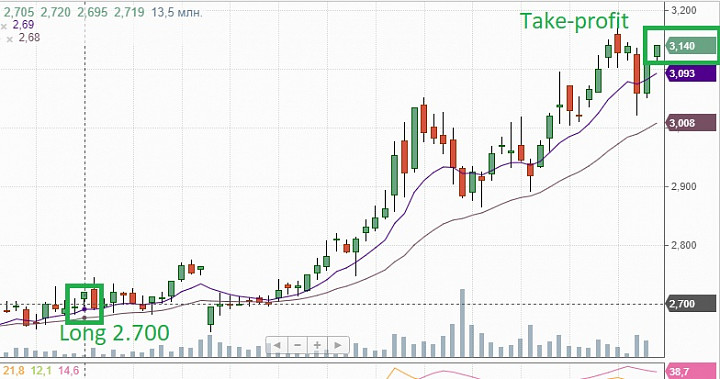

Продали дивидендную бумагу Юнипро с прибылью +20% за 3 месяца.

- 20 февраля 2020, 11:09

- |

25 ноября прошлого года покупали дивидендную акцию Юнипро по 2,700 рублей за акцию. В чем заключалась идея. В 2019 году «Юнипро» приняла новую дивидендную политику. По ней она планирует платить не менее двух раз в год. Поскольку в 2020 году запустится третий блок Березовской ГРЭС, у «Юнипро» появится возможность выплатить дивидендами ₽20 млрд. Это ₽32 в пересчете на одну акцию. Годовая дивидендная доходность может составить 12%. Проведя несложные расчеты,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал