SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ЯНдекс

"Яндекс" и "АвтоВАЗ" партнеры.

- 15 марта 2017, 11:51

- |

15 марта «Яндекс» совместно с ПАО «АвтоВАЗ» займётся разработкой и адаптацией мультимедийных систем, включающих информационно-развлекательные и навигационные сервисы для автомобилей. Соответствующий документ был подписан президентом «АвтоВАЗа» Николя Мором и главой «Яндекс» в России Александром Шульгиным в рамках Российского автомобильного форума 2017 в среду в Москве. Сам договор о стратегическом партнёрстве будет заключён до конца 2017 года. Соглашение предполагает, что «Яндекс» будет участвовать в создании мультимедиа-системы «АвтоВАЗа» на уровне адаптации своих сервисов, а также работать над проектами в сфере connected car (автомобили, подключенные к глобальной сети). «АвтоВАЗ», в свою очередь, интегрирует мультимедиа-системы с сервисами «Яндекса» на основную часть производимых автомобилей Lada. В первую очередь речь идет об адаптации геоинформационных сервисов «Яндекса» — «Яндекс.Навигатор», «Яндекс.Карты», «Яндекс.Пробки» — для автомобилей.

( Читать дальше )

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Яндекс - регуляторные риски в российской интернет-отрасли остаются достаточно высокими.

- 09 марта 2017, 13:47

- |

Предлагаемые изменения в законодательство могут повысить риски для Яндекс.Маркет

Ответственность онлайн-агрегаторов может фактически быть приравнена к ответственности продавцов. Сегодня правительство планирует рассмотреть поправки к закону О защите прав потребителей» о деятельности товарных агрегаторов, которые могут существенно осложнить работу участников рынка, сообщил сегодня Коммерсант. В частности, проект поправок вводит понятие товарного агрегатора как информационного посредника, вступающего с потребителями в возмездные отношения, не заключающего сделки по куплепродаже, но позволяющего предварительно оплатить товар или услугу. При этом предлагаемый вариант не включает в себя согласованные с представителями бизнеса положения о том, что агрегаторы несут ответственность только за предоставление заведомо ложной информации, и ограничение ответственности агрегатора в размере внесенной предоплаты.

( Читать дальше )

Ответственность онлайн-агрегаторов может фактически быть приравнена к ответственности продавцов. Сегодня правительство планирует рассмотреть поправки к закону О защите прав потребителей» о деятельности товарных агрегаторов, которые могут существенно осложнить работу участников рынка, сообщил сегодня Коммерсант. В частности, проект поправок вводит понятие товарного агрегатора как информационного посредника, вступающего с потребителями в возмездные отношения, не заключающего сделки по куплепродаже, но позволяющего предварительно оплатить товар или услугу. При этом предлагаемый вариант не включает в себя согласованные с представителями бизнеса положения о том, что агрегаторы несут ответственность только за предоставление заведомо ложной информации, и ограничение ответственности агрегатора в размере внесенной предоплаты.

( Читать дальше )

Вот такой индикатор

- 01 марта 2017, 22:27

- |

Поигрался тут с Яндексом. Любопытные варианты выпадают списком когда набираешь следующие запросы: ограбили, своровали, посадили за, задерживают, за долги будут, и т.д. сколько фантазии хватит. Очень интересно следить за ситуацией в городах РФ, это своего рода индикатор качества жизни в отдельно взятом субъекте федерации. В моём «хит-параде» лидирует запрос «в омске», там каждый день творится адова хурма. В других городах тоже не скучают. Любопытные варианты выдает запрос «сечин зарплата», размер которой многим не даёт покоя. Если ввести в строку поиска «дети путина», то складывается ощущение, что они потерялись и до сих пор не найдены, а вот «дети трампа» живы и здоровы. В банках хорошая движуха, например запрос «сбербанк украли» весьма познавательный. По запросу «режим нму в» становится понятно, где в России не нужно жить.

Попробуйте, Вам понравится. :)

Попробуйте, Вам понравится. :)

Яндекс наше "фсё"?

- 01 марта 2017, 20:42

- |

Всемогущий Forbes, регулярно балующий публику разнообразными рейтингами, сегодня опубликовал очередной из них – "20 самых дорогих компаний Рунета".

Лидером рейтинга теперь стал российский поисковик Яндекс, стоимость которого эксперты Forbes оценили в 7,6 млрд. долларов США. Заняв первое место, Яндекс, таким образом, сместил с него прошлогоднего лидера Mail.Ru Group.

Приятно, что он не связан с нефтью, это редкость сейчас.

Лидером рейтинга теперь стал российский поисковик Яндекс, стоимость которого эксперты Forbes оценили в 7,6 млрд. долларов США. Заняв первое место, Яндекс, таким образом, сместил с него прошлогоднего лидера Mail.Ru Group.

Приятно, что он не связан с нефтью, это редкость сейчас.

Готовность Google исполнять предписания ФАС может снизить давление на рыночные позиции Яндекса.

- 01 марта 2017, 13:01

- |

Google предложил ФАС заключить мировое соглашение

Очередное рассмотрение дела отложено до 27 марта. Google предложил Федеральной антимонопольной службе (ФАС) заключить мировое соглашение по основному спору, сообщил вчера Интерфакс со ссылкой на представителя ведомства. В результате очередное заседание суда по спору между двумя сторонами было отложено до 27 марта. Точные условия мирового соглашения еще будут обсуждаться.

Компании Google было предписано отвязать свои услуги от платформы Android. Осенью 2015 г. ФАС признала Google нарушителем российского антимонопольного законодательства, рассмотрев жалобу Яндекса. ФАС предписала Google прекратить практику, при которой ОС Android и магазин приложений Google Play поставляются пользователям в пакете с поиском и другими сервисами Google, а также обязала компанию внести изменения в контракты с производителями смартфонов, использующих операционную систему Android, исключив условие об обязательной предустановке сервисов Google. Google пыталась опротестовать это решение в суде и исполнила предписания ведомства лишь частично.

( Читать дальше )

Очередное рассмотрение дела отложено до 27 марта. Google предложил Федеральной антимонопольной службе (ФАС) заключить мировое соглашение по основному спору, сообщил вчера Интерфакс со ссылкой на представителя ведомства. В результате очередное заседание суда по спору между двумя сторонами было отложено до 27 марта. Точные условия мирового соглашения еще будут обсуждаться.

Компании Google было предписано отвязать свои услуги от платформы Android. Осенью 2015 г. ФАС признала Google нарушителем российского антимонопольного законодательства, рассмотрев жалобу Яндекса. ФАС предписала Google прекратить практику, при которой ОС Android и магазин приложений Google Play поставляются пользователям в пакете с поиском и другими сервисами Google, а также обязала компанию внести изменения в контракты с производителями смартфонов, использующих операционную систему Android, исключив условие об обязательной предустановке сервисов Google. Google пыталась опротестовать это решение в суде и исполнила предписания ведомства лишь частично.

( Читать дальше )

Яндекс - сокращение прибыли на 30% по итогам года

- 26 февраля 2017, 18:08

- |

Согласно данным отчета о финансовых результатах, по итогам 2016 года прибыль Яндекса сократилась на 30% с почти 10млрд рублей до 6,8 млрд. Собственный капитал компании при этом вырос на 10%. В целом же, по мультипликаторам, компания Яндекс явно переоценена, так например показатель P/E у компании более 50. Однако, поскольку речь идет о технологической компании, таким значениям не приходится удивляться. Тем не менее, с точки зрения фундаментального анализа, стоит скорее избавиться от акций данной компании, чем купить их, тем более что с начала этого года акции компании подросли примерно на 20% и теперь могут скорректироваться на фоне снижения прибыли по итогам года. Все мультипликаторы расчитаны на financemarker.ru

Выручка Яндекса превзошла прогнозы рынка.

- 20 февраля 2017, 10:29

- |

Яндекс в IV квартале увеличил выручку на 22%, до 22,1 млрд рублей

Выручка Яндекса по US GAAP в IV квартале 2016 года составила 22,1 млрд рублей, что на 22% больше показателя за аналогичный период 2015 года, говорится в сообщении компании. Скорректированный показатель EBITDA вырос на 2%, до 6,7 млрд рублей. Рентабельность показателя EBITDA в IV квартале составила 30,3% против 36,3% годом ранее. Скорректированная чистая прибыль сократилась на 11%, до 3,2 млрд рублей.

Выручка Яндекса по US GAAP в IV квартале 2016 года составила 22,1 млрд рублей, что на 22% больше показателя за аналогичный период 2015 года, говорится в сообщении компании. Скорректированный показатель EBITDA вырос на 2%, до 6,7 млрд рублей. Рентабельность показателя EBITDA в IV квартале составила 30,3% против 36,3% годом ранее. Скорректированная чистая прибыль сократилась на 11%, до 3,2 млрд рублей.

Выручка компании превзошла прогнозы рынка, EBITDA – оказалась на уровне ожиданий, а чистая прибыль – хуже. В целом, динамику выручки компании можно назвать умеренной. Доходы от основной деятельности Яндекса интернет- рекламы выросли на 20%. Помимо того, что этот рынок приходит в состояние равновесия, негативным моментом для компании является снижение доли на российском поисковом рынке. В IV квартале 2016 года она составила в среднем 55,4%, в третьем квартале этого года — 57,9% (по данным LiveInternet).Промсвязьбанк

Яндекс - вчерашний рост акций не оправдан, поскольку компания не смогла показать значимый рост прибыли.

- 17 февраля 2017, 12:24

- |

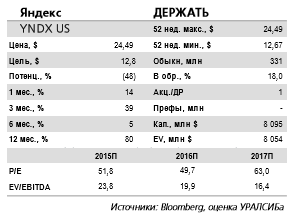

Неоднозначные результаты за 4 кв. 2016 г.

Выручка выше ожиданий рынка, но рентабельность разочаровала. Вчера Яндекс опубликовал финансовые результаты за 4 кв. 2016 г., которые превысили ожидания в части роста выручки, но разочаровали на уровне рентабельности. Так, выручка компании возросла на 22% (здесь и далее – год к году) до 22,1 млрд руб. (351 млн долл.), оказавшись на 5% выше нашего и на 4% выше консенсусного прогнозов. Скорректированная EBITDA увеличилась лишь на 2% до 6,7 млрд руб. (106 млн долл.), что ниже наших и рыночных ожиданий на 6% и 1% соответственно. Рентабельность по EBITDA при этом сократилась на 6,0 п.п. до 30,3%, оказавшись ниже нашего и консенсусного прогнозов соответственно на 3,3 п.п. и на 1,4 п.п.

В этом году компания прогнозирует рост выручки на 16– 19%. Яндекс объявил, что ожидает роста выручки по итогам 2017 г. на уровне 16–19%, что предполагает замедление относительно 27%, продемонстрированных в 2016 г. В 4 кв. 2016 г. выручка Яндекса в сегменте «Поиск и портал» увеличилась на 21% до 20,1 млрд руб. (319 млн долл.), в сегменте «Электронная коммерция» – на 20% до 1,4 млрд руб.(22 млн долл.), а в сегменте «Такси» – на 91% до 753 млн руб. (12 млн долл.). Себестоимость возросла на 17% до 5,6 млрд руб. (89 млн долл.), а расходы на разработку – на 19% до 4,3 млрд руб. (68 млн долл.), или до 19,4% от выручки (-0,5 п.п.). Общие и административные расходы в то же время выросли значительно сильнее выручки и нашего прогноза, а именно на 56% до 6,4 млрд руб. (102 млн долл.).

( Читать дальше )

Выручка выше ожиданий рынка, но рентабельность разочаровала. Вчера Яндекс опубликовал финансовые результаты за 4 кв. 2016 г., которые превысили ожидания в части роста выручки, но разочаровали на уровне рентабельности. Так, выручка компании возросла на 22% (здесь и далее – год к году) до 22,1 млрд руб. (351 млн долл.), оказавшись на 5% выше нашего и на 4% выше консенсусного прогнозов. Скорректированная EBITDA увеличилась лишь на 2% до 6,7 млрд руб. (106 млн долл.), что ниже наших и рыночных ожиданий на 6% и 1% соответственно. Рентабельность по EBITDA при этом сократилась на 6,0 п.п. до 30,3%, оказавшись ниже нашего и консенсусного прогнозов соответственно на 3,3 п.п. и на 1,4 п.п.

В этом году компания прогнозирует рост выручки на 16– 19%. Яндекс объявил, что ожидает роста выручки по итогам 2017 г. на уровне 16–19%, что предполагает замедление относительно 27%, продемонстрированных в 2016 г. В 4 кв. 2016 г. выручка Яндекса в сегменте «Поиск и портал» увеличилась на 21% до 20,1 млрд руб. (319 млн долл.), в сегменте «Электронная коммерция» – на 20% до 1,4 млрд руб.(22 млн долл.), а в сегменте «Такси» – на 91% до 753 млн руб. (12 млн долл.). Себестоимость возросла на 17% до 5,6 млрд руб. (89 млн долл.), а расходы на разработку – на 19% до 4,3 млрд руб. (68 млн долл.), или до 19,4% от выручки (-0,5 п.п.). Общие и административные расходы в то же время выросли значительно сильнее выручки и нашего прогноза, а именно на 56% до 6,4 млрд руб. (102 млн долл.).

( Читать дальше )

Яндекс - акции вчера выросли на 7%.

- 17 февраля 2017, 10:44

- |

ЯНДЕКС ПРОВЕЛ ИНТЕРЕСНУЮ ТЕЛЕКОНФЕРЕНЦИЮ

Хотя финансовые результаты были неоднозначными, телеконференция оказалась более впечатляющей. Ниже мы представляем ее основные итоги. 1) Руководство дало очень оптимистичные прогнозы относительно развития непрофильных видов бизнеса в этом году, включая Яндекс.Маркет, Яндекс.Такси и других направлений. Все сегменты демонстрируют хорошую динамику. 2) Компания упомянула, что может рассмотреть выплату дивидендов во 2К-3К17, впервые в своей истории. Напомним, что денежные средства Яндекс составляют $1 млрд. 3) Компания не исключает, что в перспективе может перенести свой головной офис в новое место, что приведет к сокращению расходов на аренду. 4) Компания ожидает, что рентабельность поискового бизнеса останется стабильной.

Хотя финансовые результаты были неоднозначными, телеконференция оказалась более впечатляющей. Ниже мы представляем ее основные итоги. 1) Руководство дало очень оптимистичные прогнозы относительно развития непрофильных видов бизнеса в этом году, включая Яндекс.Маркет, Яндекс.Такси и других направлений. Все сегменты демонстрируют хорошую динамику. 2) Компания упомянула, что может рассмотреть выплату дивидендов во 2К-3К17, впервые в своей истории. Напомним, что денежные средства Яндекс составляют $1 млрд. 3) Компания не исключает, что в перспективе может перенести свой головной офис в новое место, что приведет к сокращению расходов на аренду. 4) Компания ожидает, что рентабельность поискового бизнеса останется стабильной.

Мы считаем, что телеконференция стала основным катализатором роста акции которые вчера выросли на 7%. У нас нет официальной рекомендации по акциям.АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал