акции РФ

Торговый план для Фонды

- 28 июля 2023, 12:30

- |

Торговый план на 28.07.2023

❗Сбербанк [цена 247.07] находится в зоне неопределенности, сила рынка 53.Цена растет в течение 1 дн., после падения в течение 1 дн.

Поддержки: 237.71(-3.79%)

Сопротивления: 252.14(2.05%)

❗Сургут [цена 29.155] находится в 📈 восходящем тренде, сила рынка 72. Рекомендуется работать от покупок.Цена растет в течение 5 дн.

Поддержки: 28.14(-3.49%), 27.75(-4.82%)

Сопротивления: 31.01(6.36%), 30.17(3.48%)

❗Роснефть [цена 494.65] находится в 📈 восходящем тренде, сила рынка 91. Рекомендуется работать от покупок.Цена растет в течение 1 дн., после падения в течение 1 дн.

Поддержки: 477.95(-3.38%), 472.3(-4.52%)

Сопротивления: 502.1(1.5%), 499.75(1.03%)

❗Татнефть [цена 511] находится в 📈 восходящем тренде, сила рынка 68. Рекомендуется работать от покупок.Цена снижается в течение 1 дн., после роста в течение 1 дн.

Поддержки: 471.4(-7.75%)

Сопротивления: 581.9(13.87%), 569.7(11.48%), 512.9(0.37%)

❗ЛУКОЙЛ [цена 5673] находится в 📈 восходящем тренде, сила рынка 87. Рекомендуется работать от покупок.Цена снижается в течение 1 дн., после роста в течение 1 дн.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Торговый план для Фонды

- 27 июля 2023, 12:07

- |

Торговый план на 27.07.2023

❗Сбербанк [цена 248.79] находится в зоне неопределенности, сила рынка 54.Цена снижается в течение 1 дн., после роста в течение 1 дн.

Поддержки: 237.57(-4.51%)

Сопротивления: 252(1.29%)

❗Сургут [цена 29.36] находится в 📈 восходящем тренде, сила рынка 73. Рекомендуется работать от покупок.Цена растет в течение 1 дн., после падения в течение 4 дн. Мы заметили формирование устойчивого дивергентного тренда, который возможно продолжит свое движение.

Поддержки: 28.03(-4.53%), 27.66(-5.8%)

Сопротивления: 30.91(5.27%), 30.08(2.45%)

❗Роснефть [цена 490.1] находится в 📈 восходящем тренде, сила рынка 87. Рекомендуется работать от покупок.Цена снижается в течение 1 дн., после роста в течение 1 дн.

Поддержки: 477.35(-2.61%), 471.95(-3.71%)

Сопротивления: 501.55(2.33%), 499.4(1.89%)

❗Татнефть [цена 510.4] находится в 📈 восходящем тренде, сила рынка 60. Рекомендуется работать от покупок.Цена растет в течение 1 дн., после падения в течение 1 дн.

( Читать дальше )

Куда идет РФ рынок?

- 26 июля 2023, 23:19

- |

Что произошло с РФ рынком за прошедшую торговую сессию?

$LKOH — сегодня акция дошла уровня сопротивления, который приходится на 5660, от которого акция нарисовала свечу с фитилем сверху, что является медвежьим знаком.

Но и сильно ниже акция не ушла. Поэтому отсюда легче всего будет вывести условия торговли.

Пока Лукойл находится ниже 5660, все, чтобы он не нарисовал будет считаться Медвежьим знаком.

$ROSN — акция на часовом графике пробила вниз трендовый уровень поддержки, что говорит о слабых покупателях.

Поэтому пока акций находится ниже 492 с большей вероятностью будет идти ее коррекция.

Потенциально акция может сходить до поддержки, которая приходится на уровень 486.

$GAZP — Газпром сегодня доходил до уровня поддержки, от которого он рисовал свечи с фитилями снизу, что является бычьим знаком.

Уровень поддержки приходится на 170, а текущая цена Газпрома 171.6, что говорит нам о достаточно сильном отскоке акции.

( Читать дальше )

Магнит оценка компании

- 26 июля 2023, 04:56

- |

По РСБУ

Об организации

1-«Магнит» — сеть розничных магазинов.

2-«Магнит» является одной из ведущих розничных сетей в России по торговле продуктами питания, лидером по количеству магазинов и географии их расположения.

3-Выпуски облигаций:

RU000A1036M9

RU000A105KQ8

RU000A105TP1

RU000A1036H9

MGNT

Цель оценки: Оценка состояния компании с целью приобретения облигаций эмитента.

Общие значения (за 3 мес. 2023г)

1-Выручка: 137,767 млн.руб.

2-Прибыль: 118,179 млн.руб

Анализ ликвидности

1-Коэфф. А.Л.: 1,83

2-Коэфф. С.Л.: 2,19

3-Коэфф Т.Л.: 2,19

Анализ финансовой устойчивости

1-Коэфф. Фин. Незав.: 57,27%

2-Коэфф. Фин. Завис.: 42,73%

3-Доля Кратк. Задолжн.: 27,92%

4-Доля Долгоср. Задолжн.: 72,12%

5-Коэффициент автономии (ER): 57,26% (**)

6-Коэффициент капитализации (C/R): 0,75 (**)

Оценка

Общая динамика

1-Динамика выручки: -24,7% (YoY)

2-Динамика прибыли: -43,9% (YoY)

3-Динамика долговой нагрузки: 7,8% (*)

4-Динамика активов: 20,1% (*)

( Читать дальше )

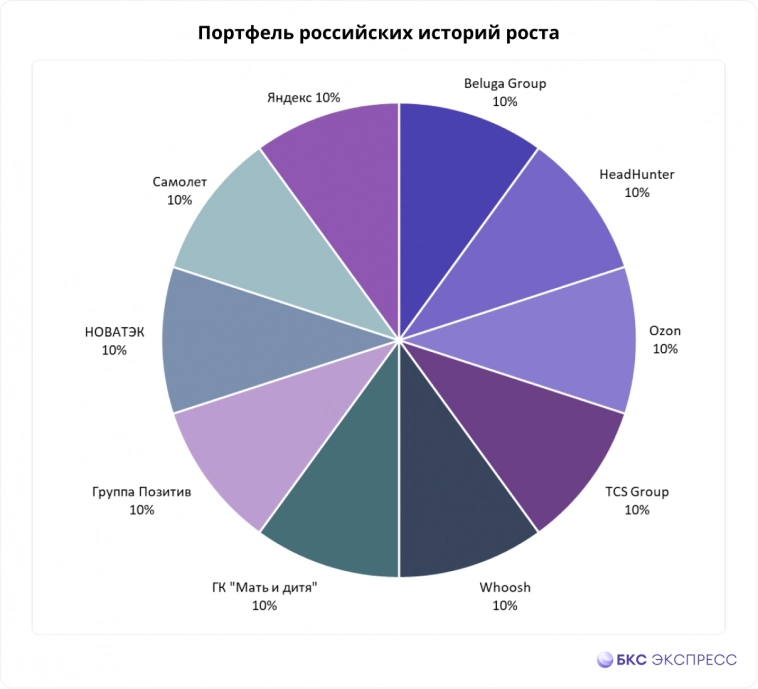

Портфель российских «Акций роста». Ребалансировка

- 25 июля 2023, 17:30

- |

Опережающую рынок динамику показали акции:

— Beluga Group

— HeadHunter

— Группа Позитив

— Самолет

— ГК «Мать и дитя»

— Полюс

— Ozon

В рамках ребалансировки из структуры портфеля выбывают акции Полюса и Сегежи. Им на замену пришли НОВАТЭК и Whoosh.

Полюс

В свете запуска выкупа акций Полюсом имеет смысл исключить акции из портфеля. После завершения выкупа у компании заметно вырастет долговая нагрузка. Перспективы использования квазиказначейского пакета не до конца ясны.

Полюс остается историей роста благодаря ожидаемому старту проекта Сухой лог —месторождение является одним из крупнейших в мире с запасами в 40 млн унций золота. Проект находится на стадии подготовки к разработке, ранее компания отмечала, что запуск ожидается лишь в 2027 г. Правда, в последнем отчете говорится о пересмотре сроков. При этом в моменте оценка акций близка к справедливой, существенного потенциала роста нет.

( Читать дальше )

Куда идет РФ рынок?

- 24 июля 2023, 23:17

- |

Что произошло с РФ рынком за прошедшую торговую сессию?

$LKOH — Сегодня акция показывала большую слабость к рынку сильнейшим образом распродаваясь в моменте, но после акция дошло до поддержки, от куда ее очень начали активно выкупать, что является бычьим знаком.

Поэтому с большей вероятностью далее пойдет рост Лукойла до следующего уровня сопротивления, который на данный момент приходится на уровень 5585.

$ROSN — На часовом графике акция удерживает тенденцию на повышение минимумов, что является бычьим знаком.

Плюс ко всему акция закрылась в уровень сопротивления зеленой, выкупаемой под закрытие свечой, что является бычьим знаком.

Следовательно с большей вероятностью далее пойдет рост акции, нежели чем ее падение. Потенциал роста 484, после 490.

$GAZP — У Газпромо есть самый не любимый уровень сопротивления, который приходится на отметку 172,2.

С этим уровнем он борется уже очень давно, но тут, под закрытие решил к нему поджаться, что говорит о его потенциальных намерениях пробить вверх уровень сопротивления.

( Читать дальше )

Как заработать на аномалиях торговых понедельников в 2023

- 24 июля 2023, 12:33

- |

Понедельник — главный день

Исходя из собранной статистики, в 2023 г. было завершено 135 торговых сессий, из них 86 закрылись в плюсе по индексу МосБиржи.

Чаще всего рынок рос по понедельникам — 22 из 86 случаев, на втором месте пятница — 20 случаев. Наибольшее количество сессий падения выпадало на четверги — 15 из 49 случаев, на втором месте вторники — 13 случаев.

Если в понедельник был рост, то в среднем он составлял 1,1% — наибольший результат среди других дней. Худшими днями во время падения можно назвать вторник, среду и пятницу.

Если учитывать всю динамику по дням, то в среднем в понедельник прирост составил 0,85%, в другие дни гораздо меньше.

( Читать дальше )

Периодический отчёт по стратегиям.

- 24 июля 2023, 00:35

- |

Условия по особенностям каждой стратегии привожу ниже в отдельной таблице.

Теперь публикую и общую сумму своих средств, вложенных в Суворовские стратегии. На текущий момент это 606 тыс. руб. Объём растёт по мере роста результатов стратегий. Выводить не планирую. Т.е. я зарабатываю вместе со своими подписчиками.

Все стратегии на инструменты Московской биржи показывают отличные результаты, существенно обгоняют по результатам общий рынок. Буду стараться продолжать показывать здесь высокие доходности для подписчиков.

По стратегии «Суворовская доллары» наблюдается отставание от индекса S&P 500 в текущем году, при этом с момента старта широкий рынок я обгоняю на 21% (все расчёты теперь в долларах). Планирую в стратегии на американские акции обновить портфель с целью обгонять индекс S&P 500 и в среднесрочном периоде.

Если захотите подключиться к стратегиям и вы ещё не клиент Финама, то сначала нужно открыть счёт. Это можно сделать дистанционно или в офисе Финама в вашем городе. Можно открыть по ссылке обычный брокерский счёт или ИИС с дополнительными бонусами по налогам. В обоих случаях рекомендую тариф «Инвестор».

( Читать дальше )

Российский фондовый рынок: рост или коррекция

- 24 июля 2023, 00:00

- |

«Инвесторы теряют гораздо больше денег на попытках предвидеть коррекции, чем на самих коррекциях»

(Питер Линч)

В последнее время по краткосрочным перспективам российского рынка у разных, чаще всего опытных людей, я вижу очень пессимистичную позицию. Некоторые большей частью своего портфеля выходят в кэш, облигации и другие активы, лишь бы не продолжать сидеть в подорожавших акциях.

Отчасти это эмоциональная точка зрения, и основывается она уже лишь только на том, что рынок растет очень давно, а цены многих акций достигли уже не самых дешевых исторически уровней. Мнение о дороговизне рынка для меня упирается в ряд контраргументов:

▪️ мы находимся в ситуации, когда денежная масса М2, ранее хорошо коррелирующая с капитализацией нашего рынка, значительно с ней разошлась. Не все «напечатанные» деньги пойдут в фондовый рынок, но долговременный потенциал тут заметен: рост рынка пока не поспевает за ростом денежной массы

▪️ есть фактор недавней серьезной девальвации. Я вовсе не считаю, что она обязательно продолжится.

( Читать дальше )

Ставка ЦБ и индекс Мосбиржи

- 23 июля 2023, 16:50

- |

Я же коротко тезисно напомню о реальных факторах:

1. Подъёмом ставки ЦБ охладает не только прямо инфляцию, но и часть её вводных — перегрев кредитования и известный кадровый дефицит на рынке труда (нехватка производства).

2. Девальвация рубля, формально начавшаяся с пика его форсмажорного укрепления год назад на ограничениях инвалютных рассчетов, а по-сути ощутимо позже — ещё далеко не отыграна в нашем индексе, где большую долю составляют именно её бенефициары — экспортёры.

3. По мере выхода последующих отчётов мы будем видеть возобновление роста их прибылей. Что конечно скажется и на динамике их котировок. Тем более учитывая возобновление выплат дивидендов. А именно этот факт сейчас наиболее значим для русфонды, с превалированием на ней доли физиков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал