акции США

Почему Баффет жжёт обвала рынков

- 18 мая 2024, 15:17

- |

Соотношение: капитализации 5000 американских публичных компаний/ВВП сша

В мае 2024, это соотношение выглядит так,

42.3 трлн $/ 27.97 трлн $

= 151%

Нормальное значение, когда ввп=капитализации (1к1)

До этих значений 30% падения, по индексу.

На собрании, Беркшир,

Баффет сказал, почему продал акции Apple,

И вообще, почему выходит в кеш,

Он видит огромный дефицит бюджета в сша,

Считает что дефицит будет покрываться за счёт повышения налогов,

Это будет крайне негативно влиять на прибыли компаний,

Такую теорию я слышу впервые,

Она совершенно не учтена рынком,

Возможно поэтому, инсайдеры и крупные менеджеры компаний выходят из акций.

На графике, к посту,

Видно, когда индикатор становится выше 100%

Рано или поздно, происходит его снижение,

С 2016 индикатор, вышел выше 100%

И до сих пор не было обвала

По рынкам на 30-50%

В очень интересное время живём

- комментировать

- ★2

- Комментарии ( 6 )

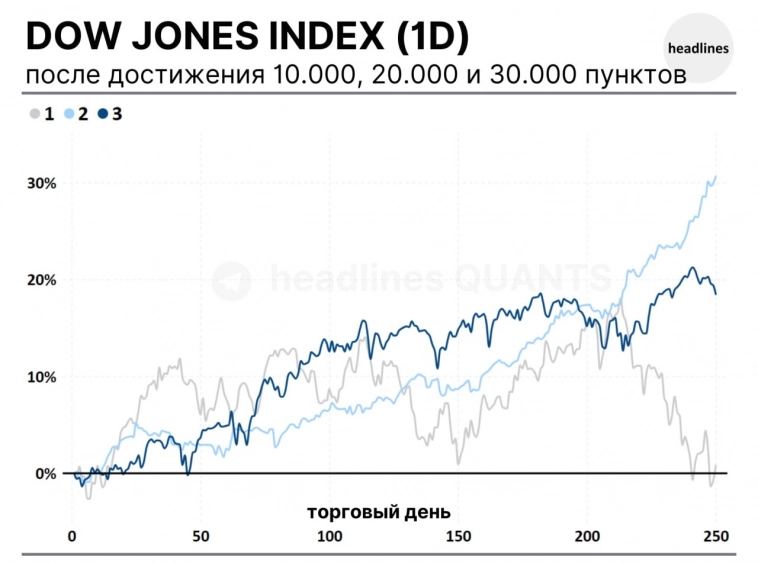

Dow Jones Index после достижения 10000, 20000, 30000 пунктов

- 17 мая 2024, 13:28

- |

headlines Q. (Dow Jones Index):

● Вчера индекс DJI превысил 40.000 пунктов впервые в истории.

● На графике показано изменение DJI после достижения круглых отметок в 10.000, 20.000 и 30.000 пунктов.

● Даты достижения круглых отметок:

1. 10.000 пунктов, 16.03.1999

2. 20.000 пунктов, 25.01.2017

3. 30.000 пунктов, 24.11.2020

4. 40.000 пунктов, 16.05.2024

______________

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Технический анализ: t.me/headlines_TA_bot

Рыночные настроения и позиционирования: t.me/headlines_sentiment_bot

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

Промышленный индекс Доу Джонса исполнил оптимальную цель, теперь действительно страшно

- 17 мая 2024, 01:54

- |

#DJI

Таймфрейм: 4H

В конце прошлого года мы праздновали тейк по минимальной цели: t.me/waves89/6452. Теперь исполнилась оптимальная на 40К: t.me/waves89/6025. С чем я всех кто держал американские акции и поздравляю!

А вот теперь плохая новость. Это может быть финальный максимум перед очередным глубоким кризисом, аналогичным 2022-ому году. Судя по циклам, окно для падения откроется летом и закроется к концу года.

Это всё ещё не БП, всё ещё можно и нужно держать часть активов заграницей, но вот позаботиться о хедже покупкой пут’ов сейчас будет не лишним совсем.

Деньги возвращаются в Америку, их все загоняют на фондовый рынок через довольно хитрый механизм. Но он скоро даст сбой…

Dow Jones впервые в истории выше 40000 пунктов

- 16 мая 2024, 21:48

- |

Dow Jones Industrial Average на максимуме дня прибавил 0,35% и достиг отметки в 40 023,16 пункта. S&P 500 в моменте вырос на 0,32%, до 5325,49 пункта. Индекс NASDAQ прибавил 0,26%, до 16787,49 пунктов. Для всех индексов это рекордные значения.

Американский фондовый рынок продолжил подъём после того, как в среду, 15 мая, вышли данные по инфляции, которые повысили шансы на то, что ФРС несколько раз в этом году снизит ставку.

«Преодоление барьера в 40 000 пунктов — это большой психологический импульс для «быков», поскольку круглые числа имеют особое значение в сердцах и умах людей», — считает директор по инвестициям Independent Advisor Alliance Криса Заккарелли.

Подробнее ➡️ Американский индекс Dow Jones впервые в истории превысил 40 000 пунктов

@selfinvestor

t.me/rbc_news/94988

Ваше мнение о фондовом рынке США очень ценно для меня

- 15 мая 2024, 20:09

- |

Я всегда жду постов типа сейчас Омериге хана или Китай всё.

Не, вы не пропадайте, пишите для меня, впереди ещё очень много интересного.

( Читать дальше )

Черный лебедь с ближнего востока

- 14 мая 2024, 14:26

- |

Обстановка на ближнем востоке накаляется. Буквально несколько часов назад началась массовая ракетная атака на Израиль. Предположительно, удар наносится со стороны Ливана. Сюда же добавим новости о том, что в течении 48 часов, Иран планирует нанести «удар возмездия» по Израилю. Военные силы США в регионе, а также войска Израиля приведены в повышенную боеготовность.

Рынок акций США отреагировал ожидаемым снижением на такие новости, потянув за собой крипту. Только за последние 4 часа сумма ликвидированных позиций превысила $730 млн. $668 млн. из которых — лонговые.

Во время «шоковых» событий в мире, рынки уходят в пике, инвесторы в панике выводят средства чтобы «переждать бурю». Но давайте рассмотрим ситуацию с другой стороны:

⚠ При нестабильности на мировой арене, классическим активом-убежищем было золото. Сейчас, после «легализации» биткоина, альтернативой золота могут служить как раз криптовалюты. Причём на официальном уровне. Во время «коллапса системы», криптовалюта выступает одновременно и средством сбережение, и средством платежей. Так было во время кризиса в Турции, Венесуэле, да что говорить, если крипта используется для обхода санкций.

( Читать дальше )

Американцы прикалываются над биржевыми канонами прошлого века

- 13 мая 2024, 17:31

- |

Геймстоп скакнул на 20% когда это фото запостил в сети Ревущий Котенок (это тот, кто разгонял Геймстоп на сотни процентов в 21 году и потом держал ответ на слушаниях в Конгрессе США)

Новый эксперимент с международным портфелем. Покупаю Наждак!

- 10 мая 2024, 12:09

- |

Как говорил герой Макконахи в “Волк с Уолл-Стрит” — “новые ситуации, новые акции”.

Итак, основа моего американского портфеля — VOO, т.е. etf на S&P500. Растет со всем рынком, падает тоже со всем рынком.

Конечно, есть акции/фонды, которые приносят жирные дивиденды, например BTI (дивдоха 9.69%), PDI (дивдоха 16.65%) и другие.

Есть банки (купленные на заливе в прошлом году), есть и полупроводники — NVDA, AMD, TSM итд, есть фарма — NVO, PFE, есть технологичные монстры вроде TSLA, AMZN итд.

Новая идея — регулярная покупка индекса на 100 самых популярных технологичных акций, т.е. NASDAQ-100. Был выбор, что покупать — QQQ (старейший индекс) или QQQM (более новый аналог старейшего индекса, стоит дешевле и чуть ниже комиссия).

Для себя выбрал QQQM. Буду покупать его несколько раз в год по текущим ценам. Некоторые аналитики считают, рынок неоправданно дорогой, особенно технологический сектор. Еще вот-вот и рухнет.

Посмотрим! Буду регулярно делиться информацией, что происходит с портфелем. Как сказал бы Талеб — “шкура в игре”.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал