акции США

🚀 "Лунный гамбит: Bull Call Spread на LUNR перед миссией IM-2

- 26 февраля 2025, 17:11

- |

🚀 Друзья, Смит на связи! Сегодня хочу поделиться интересной спекулятивной идеей для тех, кто хочет не только заработать, но и прикоснуться к космическим технологиям.

Intuitive Machines (LUNR) — ставка на успешную лунную миссиюУже завтра, 26 февраля 2025 года в 19:16 по восточному времени США, SpaceX планирует запустить второй лунный посадочный модуль компании Intuitive Machines3. Миссия IM-2 с аппаратом «Athena» (или «Addie», как его ласково называют в компании) направится к южному полюсу Луны, а посадка запланирована на 6 марта3.

Напомню, что первая миссия Intuitive Machines в феврале 2024 года была в целом успешной — несмотря на поломку части посадочного оборудования и наклон аппарата на 30 градусов, «Одиссей» смог выполнить большую часть своей миссии3.

Почему LUNR интересна прямо сейчас?Компания получила контракт от NASA на сумму более $62 млн для доставки двух научных полезных нагрузок на поверхность Луны

За последний год акции LUNR выросли на впечатляющие 138.2%, опередив как отраслевой индекс аэрокосмической обороны (-4.3%), так и S&P 500 (+21.8%)

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Super Micro: Акции взлетели после публикации отчета – что дальше?

- 26 февраля 2025, 16:12

- |

Введение

Акции Super Micro Computer Inc. (SMCI) продемонстрировали стремительный рост после публикации финансового отчета, который превзошел ожидания аналитиков. Компания, специализирующаяся на производстве высокопроизводительных серверов, стала ключевым бенефициаром бума искусственного интеллекта (ИИ), что привело к росту спроса на ее продукцию.

Инвесторы, ранее обеспокоенные возможными рисками, включая потенциальный делистинг с американских бирж, увидели в отчетности подтверждение устойчивого роста бизнеса Super Micro. В результате акции компании подскочили, укрепляя доверие рынка к ее перспективам.

Но что ждет Super Micro дальше? Насколько реалистичны прогнозы по росту выручки до $40 млрд? И какие риски могут замедлить развитие компании? В этом материале мы разберем ключевые финансовые показатели, влияние ИИ на бизнес и инвестиционные перспективы, а также роль форекс-брокеров, таких как Landson Financial Holding S.A., в анализе технологического сектора.

Финансовые показатели и устранение рисков

( Читать дальше )

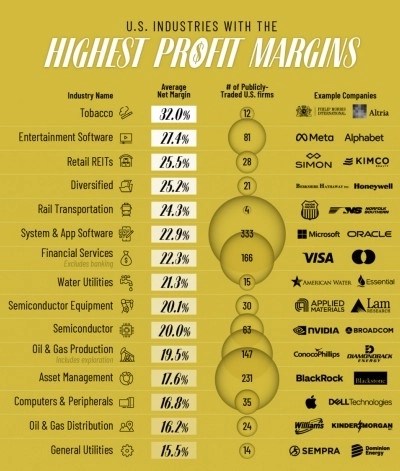

Рейтинг: отрасли США, в которых компании получают наибольшую прибыль

- 26 февраля 2025, 15:14

- |

Крупные табачные компании по-прежнему зарабатывают большие деньги, о чем свидетельствует чистая прибыль сектора в размере 32%.

Приехали?

- 24 февраля 2025, 17:05

- |

Есть два рычага влияния на экономическую политику государства: монетарная политика и фискальная.

В ковид экономические власти США врубили принтер на всю катушку и сильно увеличили дефицит бюджета, то есть использовали обе политики для стимулирования.

В конце 21/начале 22 года на фоне инфляционного давления монетарка перешла в режим ужесточения и сейчас по факту (несмотря на начало цикла снижения ставки) все еще находится в ограничивающей зоне.

Все помнят 2022 год, когда американские индексы нырнули на >20% на опасениях замедления роста и дестабилизации банковского сектора (ощутили только в 23м на SVB). А кто помнит, что стало разворотной точкой? Разворот DXY + определенность по уровням пика ставки ФРС (на этом DXY и развернули) + релиз чата GPT (как сейчас помню плохой отчет MSFT> открытие в -8%> выкуп в +3% по итогам сессии, так разворачиваются тренды). Я признаюсь, что оставался очень долго консервативным по американскому рынку и не давил на газ/не увидел inflection point (много недозаработав).

( Читать дальше )

📉 Фондовый рынок США - Итоги недели - Прогноз

- 24 февраля 2025, 11:11

- |

📉 S&P500 — 6-я неделя базового цикла (в среднем 20 недель). По закрытию пятницы сформировалась тройная вершина на уровне экстремум-прогнозов 9 декабря и 29 января, как предполагалось на прошлой неделе (https://t.me/jointradeview/321).

👉 Сильные руки позиционных трейдеров со стопами выше уровня двойной вершины должны были удержать короткую позицию от 24 января. Цена по текущему фьючерсу выше не пробивала. Следующий пивот-прогноз 24 февраля. По таймингу осторожно предположу, что он может отработать на коррекцию движения пятницы с последующим разворотом вниз от экстремум-прогноза 3 марта (https://t.me/jointradeview/287).

⚠️ Существует большая вероятность, что этот базовый цикл будет медвежьим с коротким подъемом и крутым спуском ниже открытия. Я предполагал это в начале января (https://t.me/jointradeview/308). Бычий рынок не формирует третью вершину в первые 6 недель текущего базового цикла. Над рынком нависают два перезрелых длинных цикла, о которых я много писал в прошлых постах (https://t.me/jointradeview/308).

( Читать дальше )

Календарь интересной заморской отчетности на 24-28 февраля. Все будет чики-бамбони

- 23 февраля 2025, 15:16

- |

NVIDIA

Консенсусная оценка прибыли составляет 0,84 доллара на акцию при выручке в 37,72 миллиарда долларов, что соответствует росту выручки на 70,7% по сравнению с прошлым годом. Прогноз компании предусматривал прибыль от 0,79 до 0,86 доллара на акцию при выручке от 36,75 до 38,25 миллиарда долларов. Инвесторы оптимистично настроены в преддверии отчета о прибылях компании: 78,4% ожидают улучшения.

Hims & Hers Health (HIMS)

Консенсус-оценка прибыли составляет 0,12 доллара на акцию при выручке в 471,42 миллиона долларов, что соответствует росту выручки на 91,2% по сравнению с прошлым годом. Прогноз компании предусматривал выручку в размере от 465,00 до 470,00 миллионов долларов. Инвесторы настроены по-медвежьи.

SoundHound AI (SOUN)

По консенсус-оценке, потеря составит 0,11 доллара на акцию при выручке в 33,49 миллиона долларов, что соответствует росту выручки на 95,3% в годовом исчислении. Инвесторы настроены по-медвежьи. Трейдеры опционов прогнозируют рост прибыли на 19,7%, а за последние кварталы акции в среднем выросли на 9,4%.

( Читать дальше )

Как можно так промахнуться? Глупые истории взлета компаний на фондовом рынке.

- 23 февраля 2025, 14:01

- |

1. Необычный случай на фондовом рынке

В 2013 году произошел интересный случай, связанный с ожиданием первичного публичного предложения акций (IPO) социальной сети Twitter. По недоразумению, инвесторы начали активно покупать акции компании Tweeter Home Entertainment Group, которая уже обанкротилась. Их стоимость взлетела на 1800% в день, когда было объявлено об IPO Twitter.

Причиной суматохи стало схожесть тикеров: TWTRQ у банкрота и TWTR у Twitter. Эта путаница привела к тому, что американские финансовые регуляторы были вынуждены приостановить торги акциями Tweeter в 12:42 по восточному времени, чтобы предотвратить дальнейшие непредсказуемые последствия для рынка.

2. Недоразумения на бирже с автогигантом

На рынках ценных бумаг иногда случаются путаницы. Рассмотрим пример, когда новости о гиганте автоиндустрии, компании Ford Motor Co., обозначаемой на бирже как F, привлекают внимание инвесторов. Желая купить её акции, инвесторы зачастую покупают доли в Forward Industries, производителе чехлов с тикером FORD, чья капитализация всего около 46 миллионов долларов.

( Читать дальше )

markets report 18/2/25

- 18 февраля 2025, 11:05

- |

Всем вторник! Выпуск 396

Главный фокус пока сохраняется на нашем фондовом рынке, потому что он будет дальше отыгрывать действительно главные новости за последнее время. Механизм переговоров вроде как запущен, и теперь надо будет запастись терпением и надеяться на лучшее. Конечно, будет немного колбасить, и может даже не немного. Хотя бы, потому что наш рынок уже существенно вырос, а, по сути ничего серьезного не произошло и серьезные дяди только собираются в Саудовской Аравии чтобы перетереть как нам всем жить дальше. Рынок пока настроен позитивно, и тренд продолжается наверх, но напоминаю пару моментов, болтанка, может быть, ибо редко переговоры проходят гладко, да и самое главное на рынках в любой момент может произойти все что угодно.

1й ощутимый откат уже случился в пятницу, напоминая, что такие штуки могут происходить. ВО1ых многие решили зафиксировать очень неплохую прибыль, да и поводы тоже были. В конце недели наш ЦБ все же сохранил ставку на прежнем уровне, что действительно в сложившейся ситуации, наверное, было самым правильным.

( Читать дальше )

📉 Фондовый рынок США - Итоги недели - Прогноз

- 17 февраля 2025, 10:31

- |

📉 S&P500 — 5-я неделя базового цикла (в среднем 20 недель). Понедельник открылся традиционным разрывом вниз. К сожалению разрыв был слишком кратковременным, чтобы закрыть короткую позицию с прибылью. В среду экстремум-прогноз 11 февраля подтолкнул рынок вверх после минутной просадки на данных по инфляции. Над рынком нависают два незакрытых длинных цикла, о которых я много писал в прошлых постах (https://t.me/jointradeview/308).

⚠️ По закрытию пятницы имеем признаки формирования тройной вершины на уровне экстремум-прогнозов 9 декабря и 29 января. Следующий пивот-прогноз 24 февраля. Самое интересное ожидается на экстремум-прогнозе 3 марта, когда начнется период ретроградной Венеры, о котором я писал в начале декабря (https://t.me/jointradeview/277).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал