акции

трейдинг и инвестиции как рыбалка

- 11 апреля 2019, 08:02

- |

Второй пришел на речку закинул удочку не клюет, забросил в другом месте поймал малька, забросил в третьем месте оборвал леску.

- комментировать

- Комментарии ( 14 )

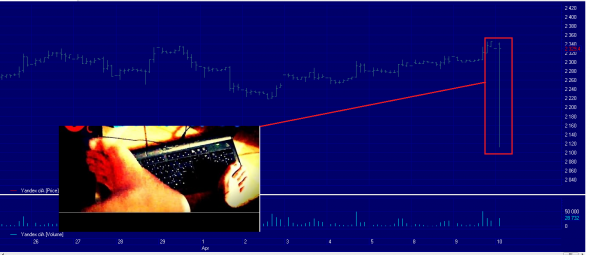

Технический анализ акций Сбербанка 10.04.2019

- 10 апреля 2019, 23:18

- |

- Продолжается отработка пробитого ранее восходящего канала

- Цена отработала медиану

- Дальнейшей ближайшей целью может выступать закрытие гэпа на уровне 255руб.

- Отслеживать и отрабатывать формации на младших фреймах

- Риски держать плотно

Рост на рынке акций носит неустойчивый характер

- 10 апреля 2019, 15:14

- |

Российский рынок акций

На рынке акций ситуация умеренно позитивная, рост плавный, но неуверенный. Основным драйвером для подъёма на рекордные уровни служат бумаги финансового сектора. В нефтегазе локомотивом выступает Газпром. В первом случае поддержку обеспечивает крепнущий рубль, во втором — успешный ход проекта СП-2 и благоприятная динамика изменений регуляторного поля в ЕС. Тем не менее, пока всё держится на отсутствии санкций и дорожающей нефти. Оба этих фактора могут исчезнуть в любой момент. По нефти оптимизм держится на сокращении поставок из Ливии и Венесуэлы, а также завершением льготного периода на закупки нефти у Ирана.

Дивидендная доходность по индексу МосБиржи рекордная за всю историю, при этом кроме металлургических и некоторых нефтегазовых компаний, котировки далеки от максимальных значений. Возможности для покупки есть, но неустойчивый характер роста может заставить распределить их между текущим моментом и началом июня.

Денежный рынок

( Читать дальше )

Сравнительный анализ в российском нефтегазовом секторе. Часть 1.

- 10 апреля 2019, 11:55

- |

Российские нефтегазовые компании, разумеется за исключением вечно опаздывающего и некогда народного достояния Газпрома, дружно отчитались по МСФО за 2018 год, а значит самое время обратиться к их сравнительному анализу и актуализировать перспективность инвестиционных идей по каждой из них.

Все финансовые отчеты вы можете найти на financemarker.ru

Хороший год для нефтегазовых компаний

В качестве предисловия я спешу вам ещё раз напомнить, что минувший год для российских нефтегазовых компаний оказался крайне удачным, отметившись крайне редким сочетанием в нашей стране, когда цены на нефть демонстрируют уверенный рост, а курс отечественной валюты к американскому доллару умудряется даже снижаться. Понятное дело, что этот своеобразный феномен легко объясняется витающими в воздухе рисками жёстких антироссийских санкций со стороны европейских стран и, в первую очередь, США, что оказывает серьёзное давление на рубль. Но для нас, инвесторов, эта математика в минувшем году принесла исторически высокие цены на рублебочку (предлагаю именно так упрощённо называть котировки цен на нефть, представленные в рублёвом эквиваленте), а потому финансовые показатели российских нефтяных компаний в 2018 году получили внушительную поддержку, а дивидендная доходность стала ещё более аппетитной.

( Читать дальше )

От чего зависит прибыльность торговой системы?

- 10 апреля 2019, 10:41

- |

Конгресс «устал», Сбербанк «проснулся»

- 10 апреля 2019, 10:28

- |

И все-таки он переписан. Российский рынок акций успел вновь обновить рекордные максимумы благодаря «плохой игре» американских конгрессменов. Если долго пугать и ничего не делать, то в итоге страх улетучивается. Тем более, если стратегии нет и сценарии переписываются на ходу. То, что так страшило инвесторов в российские акции, угроза распространения ограничительных мер на банковский сектор (DASCA2.0, ответ на происшествие в Солсбери), померкла. В Конгресс внесен иной законопроект DETERAct, который, по сути, копирует своего предшественника, но с тем отличием, что может предполагать ответственность за вмешательство в новые, а не в прошедшие выборы.Естественно, что «священная война» с Россией будет продолжена, но у сценаристов видимо творческий кризис, о чем говорят слова об «усталости» от санкций одного из сенаторов Марка Рубио.

( Читать дальше )

Утренний комментарий к финансовым рынкам за 10.04.2019

- 10 апреля 2019, 10:18

- |

• Угрозы США относительно пошлин на ряд товаров из Европы объемом $11 млрд. были подтверждены Трампом, что получило моментальный отклик со стороны европейских, а позже, и американских индексов.

• Опубликованные МВФ оценки будущего экономического роста пересмотрены в худшую сторону. Прогноз роста мирового ВВП в 2019 снижен с 3.5% до 3.3%, ВВП США с 2.5% до 2.3%, еврозоны с 1.6% до 1.3%.

( Читать дальше )

Индекс МБ сегодня

- 10 апреля 2019, 09:36

- |

Индекс открылся в районе 2562, после чего сделал попытку добоя к 2580.

Был сыгран лонг сбера в ожидании выноса мишек на 237-238.

От 238 ждал откат, он состоялся, но до целей не добил. Шорт часть пока держу.

От 238-240 пока еще жду нижних целей.

Нефть делала 1 движение вниз.

Сипа потестил но пока удержал 2878. От 2888 жду 2 попытку пробить вниз 2878.

У нас пока жду еще 1 попытку пробить зону 2575-80, после чего пока в приоритете снижение. Закрепление выше 2580 шорты закрываем. Возможно финальное ускорение и в этом случае ри могут вынести на 127-128, сбер на 250.

Рекомендации на сегодня.

Смотрим за 2580 мамбы и 122900 ри — если уровни не пробьют или рынок проявит слабость то шорт с 1 целью тест 2552.

Закрепление выше указанных точек — лонг.

Удачи

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал