алгоритмическая торговля

95% трейдеров сливают!

- 10 июля 2019, 15:38

- |

Зеленый цвет — стратегии профессиональных управляющих из рэнгинга,

красный — частных управляющих,

оранжевый — стратегии, представленные на comon.ru.

Красным цветом выделена текущая просадка больше той максимальной, что была указана в упомянутом выше топике.

Как мы видим, 8 из 11 с той же даты в минусе, что конечно не 95%, а 73%. При этом у 5 из 11 просадка началась в ту же дату, что и у меня (Совпадение? Не думаю © Киселев).

Удивительно? Да не очень. Ведь, как я говорил в одном из своих выступлений еще в 2012-м году: «Прибыль на рынке — это движения!». А их как раз и не было в это время, по крайней мере, на дневках. Неслучайно мой «фильтр пилы» включился 21 июня во всех торгуемых мной инструментах (RI, Si, SBER, GAZP и GMKN) и после единственного хорошо растущего дня 1 июля (+1,29% по индексу полной доходности Мосбиржи) отключился только в Газпроме, что, как показала дальнейшая динамика Газпрома, было не лучшим решением «фильтра».

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 37 )

Мои итоги июня

- 01 июля 2019, 11:05

- |

Начнем с традиционной таблицы

Примечание. При расчете доходности ожидаемые дивиденды («чистыми») в день «дивидендного гэпа» проводятся выводом, а в день начисления – вводом. Вот чем удобен центральный депозитарий, как в Германии: лонгисту дивиденды поступают на счет на следующий день после отсечки, а у шортиста, соответственно, списываются.

Если говорить об итоге июня, то прибыль за один день 3 июня была даже чуть больше итоговой. Однако события в июне развивались интереснее. После 3 июня Spot планомерно сливал, в первую очередь за счет Газпрома, где до 21 июня торговался «лонг с плечом» (Сбербанк весь июнь простоял под «фильтром пилы», в Норникеле он тоже апериодически включался-выключался и снижал объемы по сравнению с торговлей «лонг+шорт»). Зато трендовики и даже контртренд в RI зарабатывали, что привело к новому историческому максимуму счета 20 июня (с учетом начисленных на «синтетическую облигацию», но еще не полученных дивидендов по Сбербанку). Однако 21 июня мой счет получил «пробоину» в 1,4%+. После этого уже во всех инструментах включился «фильтр пилы» и последняя неделя июня получилась уж совсем грустная с точки зрения динамики счета.

( Читать дальше )

Кто и как тестирует стратегии?

- 27 июня 2019, 08:05

- |

TSLab конечно хорошо, но сколько можно ждать? Жизни не хватит все идеи в нем проверить.

Чтобы уложиться в несколько часов, приходится сокращать периоды тестирования, параметры и увеличивать шаги перебора. Но это же неправильно.

А как правильно? Он же большие периоды сутками будет считать. К тому же, неожиданно синий экран смерти может появиться и придется все заново делать.

Чем больше времени идет расчет, тем более вероятен такой сюрприз и более неприятен.

( Читать дальше )

Мистика в механической торговой системе при тестах

- 22 июня 2019, 16:44

- |

Мистика в алгоритмической торговле? Такое разве бывает, спросите вы? А я теперь не знаю что ответить…

Пока выходной день и торговые терминалы не грузят процессор и память, решил потестировать торговые системы в TSLabе. 7 часов шла оптимизация одной идеи. На высокий результат не рассчитывал, просто хоть сколько-нибудь рабочее было бы и хорошо.

В общем, оптимизация завершилась. Сразу по фильтру максимальный доход выбрал параметры, чтобы посмотреть красивые зеленые горы дохода. Хочется иногда красоты, сами понимаете))

Доход то я увидел. Но, присмотритесь, ничего странного не видите?

Сигналы на вход в лонг и шорт абсолютно одинаково противоположные. Стопы и тейки одинаковые, комиссия учтена. Актив фьючерс на нефть Brent. ТФ 1 минута. Период тестирования 01.01.2015-14.06.2019. Может не слишком большой период, но для минутного ТФ то, думаю, неплохо.

( Читать дальше )

95% трейдеров сливают? Ерунда!

- 15 июня 2019, 01:21

- |

По доходности

( Читать дальше )

Можно зарабатывать на одном лишь соотношении прибыли и убытка?

- 12 июня 2019, 19:03

- |

Решил тоже поддержать интерес к тестированию алгоритмических торговых систем.

Есть такое мнение, что даже при соотношении прибыльных и убыточных сделок в 50/50 можно зарабатывать, если прибыли брать в 3 раза больше чем убытка. То есть, можно даже просто на подбрасывании монетки зарабатывать.

По-моему, даже кто-то известный из гур говорил про этот грааль...

Ну что ж, давайте проверим эту теорию. Сильно глубоко исследовать не будем, думаю, будет достаточно поверхностных тестов для общего представления.

Для тестов взял нефть и период тестирования 04.01.2019 – 25.04.2019, 1 минутный ТФ. Система входит случайным образом в лонг или шорт 1 контрактом и открыта может быть только 1 позиция. Выход по стопу в минус 5 тиков или по тейку в 15 тиков. 3 к 1 как положено. Комиссия и проскальзывание не учитываются – повысим вероятность заработка.

Сделал 6 проходов и вот что получилось (зеленым — % годовых, красным – макс. просадка):

( Читать дальше )

Как определить хорошую точку входа? (часть 1)

- 03 июня 2019, 12:37

- |

От более стратегического видения рынка, который я описывал, например, в статьях:

https://smart-lab.ru/blog/534372.php

https://smart-lab.ru/blog/535384.php

https://smart-lab.ru/blog/536789.php

предлагаю перейти к тактическому и задумаемся, как оценить качество того или иного алгоритма входа в позицию по некоторому инструменту.

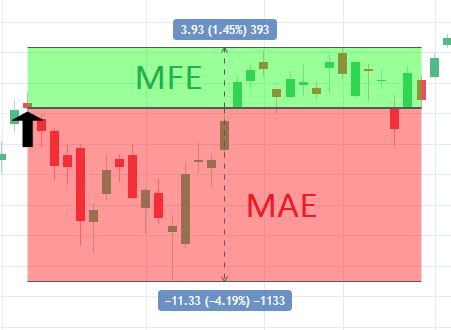

Одним из таких подходов является MFE/MAE анализ. Что это такое? Рассмотрим рисунок ниже.

( Читать дальше )

Мои итоги мая

- 02 июня 2019, 22:51

- |

Начнем с традиционной таблицы

Май для меня начался плохо. До 13 мая из 7 торговых дней я только один закончил в плюс и 13 мая обновил годовой максимум просадки. Все изменилось 14 мая. Причем о росте Газпрома я узнал случайно. Позиция у меня накануне вечером была небольшая и ничто не предвещало сильных изменений счета. С утра так и было: счет колебался в пределах плюс-минус 0,15%. Каково же было мое удивление, когда по обыкновению заглянув в квик примерно раз в час, я увидел +2,9%. Я даже подумал, что это сбой расчетов в квике, стал разбираться и увидел Газпром по 172 и полностью набранную позу «лонг с плечом» в Газпроме по 163,7-165,5. Газпром, кстати, был единственным из моих инструментов, где «фильтр плечей» находился в состоянии «лонг с плечом», в остальных лонг+шорт, кроме Сбера, в котором тогда вообще включился «фильтр пилы».

В итоге за день получилось +8,65%. Таких процентов за день в плюс я уже не помнил с 2009-го (-10,3% 3 марта 2014-го я не забуду никогда). Но мой внимательный знакомый указал мне на 17 ноября 2015, когда было +7,13%. А так как в то время мои объемы по отношению к счету были примерно в 5/3 раза меньше (о причинах, по которым с 12 июля 2012 по 8 ноября 2017 торговал с предельной просадкой 15%, а не 25%, как в остальное время с 2008-го, я тут уже писал), то 17 ноября в сравнении было бы даже больше: ≈+11,88%. Но перерасчет всех подневных доходностей показал, что 14 мая – это был второй день по доходности с момента перестроения торговли 12.07.2012, третье место у 22.01.2016 с ≈+7,21%.

( Читать дальше )

Записался на обучение по Data Science.

- 10 мая 2019, 20:07

- |

Обычно человек ходит по колее, но иногда система сбоит и случаются «эмм, а чё я раньше не задумывался, что можно…» и «хм, а ведь можно попробовать сделать…». В такие моменты можно выскакивать за пределы колеи и переходить в новую более интересную, выходить из зоны болотного комфорта в зону воодушевляющего дискомфорта.

Всегда ходил по колее (вернее, замкнутому циклу): математика не моё, у меня много своих преимуществ, математик не в их числе, не всем дано. И к нему прицеплялось: машинное обучение, нейронные сети, статистика и тер.вер. требуют математики – ну, значит, тоже не мое, ну значит без этого. А тут че-то осенило: а какого хрена!? Кстати, тот случай когда реклама сподвигла (назойливая реклама курсов обучения по Data Science). Сначала отмахивался, а в какой-то момент подумал: а почему бы и нет? – Да, страшно, да лень, да не уверен, что получится, да долго, да нет уверенности, что поможет и т.д. Хорошо подумал, уверенным движением руки смахнул все эти иррациональные возражения и страхи со стола и записался на курс.

Так что скоро, надеюсь, например, не буду просто пролистывать посты уважаемого А.Г., а, возможно, буду извлекать смысл.

Кстати, уже только при прочтении программы курса словил пару инсайтов применительно к фин. рынкам.

Глаза загорелись. Будет интересно.

Мои итоги апреля

- 02 мая 2019, 10:25

- |

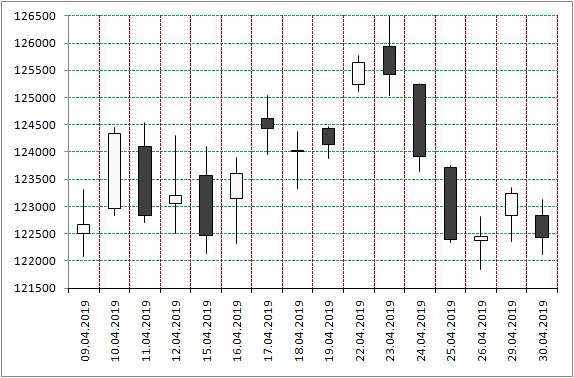

В целом апрель был неплохим месяцем, все дни которого счет находился выше закрытия марта. Понятно, что нового максимума просадки не было. Максимум счета был на закрытие дня (18:45) 10 апреля, а минимум на закрытие дня 15 апреля.

Подвели трендовые системы в RI. До 9 апреля они были в ауте из-за фильтра, потом включились сразу в режим «лонг с плечом» и «попали» на сильный убыток 11-15 апреля. Ну а потом до конца месяца в них шла унылая «борьба с нулем»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал