алготрейдинг

алготрейдинг - подход к биржевой торговле, основанный на автоматизации торгового процесса при помощи программных алгоритмов и различных аппаратных решений.

Ниже приведены все записи на нашем сайте по теме алготрейдинга.

Новички никому не интересны.

- 16 октября 2017, 10:52

- |

1. TSLab 1.2 vs TSLab 2.0. В свете многочисленных разговоров о перевесе интереса/занятости разработчиков в сторону 2.0 стоит ли начинать изучение с 1.2, или можно начинать с последней версии?

2. Где наиболее эффективно можно потратить свои кровные на обучение TSLab?

3. С какими брокерами начинали сотрудничество, и меняли ли их в дальнейшем?

Дополняйте список своими вопросами. Во имя EMA, MACD и святого Stochastic-а. Profit.

- комментировать

- ★2

- Комментарии ( 36 )

Вот ошибка идет

- 13 октября 2017, 23:52

- |

Я- я алготрейдер, рынок никуа не дает...

Моя-я бля кормить ребенка должна?

Занавес...

Программисты это такой народ особый ? Инопланетяне?

- 12 октября 2017, 20:09

- |

Заказал не так давно скрипт у известной здесь алгоконторы.

Далее отрывок из нашего диалога по телефону, потому как по скайпу вообще никак не реагируют и вся «движуха только по почте»

Я: — «Давайте ПЕРЕПИСКУ продолжим в скайпе? По почте очень не удобно и долго».

Програмер: — «Нет. Консультация по скайпу стоит 5000 р. в мес.»

Я: — Пока Вы не получили от меня 100% предоплату, мы с Вами общались по скайпу и обсуждали разные, рабочие моменты и это было БЕСПЛАТНО.

Програмер: — Да

Я: — Когда Вы получили от меня деньги, Вы сообщили мне, что теперь общение по скайпу стоит 5000 р. в месяц?

Програмер: — Да, а что не так?

Алгоритм работает. Занавес…

Торговая система своими руками. Часть 8. Формирование закрытых позиций и подсчёт статистики.

- 09 октября 2017, 15:14

- |

Добрый день. В предыдущих частях я описывал, как на C# сделал собственный тестер, применяя объектно-ориентированный подход, рассказывал про интерфейсы, про их реализации, и, рассказывал про работу с БД. На данный момент осталось совсем немного. В этом топике я опишу вариант расчёта результатов работы стратегии.

Чтобы не запутаться, даже не читая предыдущие топики, поясню, что есть и к чему надо придти. Есть стратегии – это некий объект программы, который выставляет заявки на основе получаемой маркет-даты. Заявки (Order) регистрируются системой. Также, регистрируются сделки прошедшие по заявке (каждая заявка имеет список сделок — List<Trades> trades). После прогона стратегии, все заявки и сделки сохраняются в БД, и после, их можно извлечь и посчитать по ним статистику работы стратегии. По сути, эта статистика состоит из двух аспектов: сами закрытые позиции и оценка эффективности на их основе. Начнём с первого. Вот интерфейс, который принимает заявки со сделками, и, выдаёт, собственно, список закрытых позиций:

interface IClosePositionManager

{

List<ClosePosition> ClosePositions (List<Order> orders);

}( Читать дальше )

Искусственный Трейдер

- 09 октября 2017, 14:27

- |

Всем доброго времени суток. С помощью этой статьи хочу поинтересоваться вашим мнением.

Уже достаточно давно посетила идея объединения нейро сетей и торговли. Исследование, доработка и поддержка «искусственного интеллекта» на данный момент идет полным ходом, а идея вырастить, обучить и дать возможность развиваться дальше своему собственному «Искусственному Трейдеру», который учтет все мои прошлые ошибки, не будет зависеть от эмоций, дня недели и времени суток, звучит ободряюще.

Но с другой стороны есть куча недоработок, проблем с интеграцией, массива данных и нейронов, обрабатывающих их.

В связи с этим хотелось бы услышать мнения тех, кто занимался или занимается этим вопросам.

Это огромное, не паханое поле с кучей «ям» и будет хорошо, если вы поделитесь наблюдениями и уже возникшими проблемами в этой сфере.

Отчет по вебинару на рендж барах

- 09 октября 2017, 12:10

- |

Приветствую всех.

Недавно столкнулся с такой фразой: «если вначале видео/статьи — нет рекламы, то все видео — сплошная реклама». И знаете что!? это неоспоримо!!

Прошел вебинар на котором собирал алгоритм на ненормированных временных интервалах. Лично по мне, главным преимуществом рендж баров является то, что мы смотрим на движение рынка, под другим углом.

В стандартном таймфрейме по истечению указанного периода времени, всегда строится свеча, вне зависимости от активности торгов. Ненормированные же свечи рисуются только, если цена прошла указанное количество шагов цены, или же указанный объем. (бары можно строить либо по размеру свечи, либо по проторгованному объему)

Естественно, магическим образом танный вид графика, не делает торговлю сверх прибыльной, и все, как обычно зависит от логики построения робота. Скорее, это просто диверсификация точек входа, и дополнительный инструмент анализа. К примеру время — уже более интересный фильтр для алгоритма, им можно замерить скорость изменения цены. Так же, при направленном движение, 90% баров однонаправленны и тем самым можно замерять силу движения, и проще ловить само движение. Например если мы попали в движение и ставим стоп на лоу бара, то при направленном движении нас, только, в конце движения выбьет, тем самым мы заберем все движение.

( Читать дальше )

Универсальная торговая система (алготрейдинг)

- 09 октября 2017, 10:26

- |

Описание работы подсистем ТС, рассказанной здесь https://smart-lab.ru/blog/409565.php.

Приняв, что на малых периодах- хаотическое движение цены, то рассмотрим ценовой график нелинейной структурой и зададим роботам для их работы дискретную структуру. Это придаст роботам, наряду с другими техническими решениями, более универсальный характер:

— для «флэтового» с разбивкой на заданные промежутки по времени (ось Х);

— для «трендового» с разбивкой на заданные промежутки по цене (ось У).

Таким образом роботы будут вести свою работу отдельно на каждом своём участке и вести свой отдельный бух. учёт на каждом промежутке. И если на каком-то участке в результате торговли получится убыток, то робот включает хеджер для отработки этого убытка, а сам забывает про этот участок.

Этим самым мы решаем и ещё одну задачу- максимальное использование ГО (снимаем фьючерсную нагрузку, переложив её на льготную опционную).

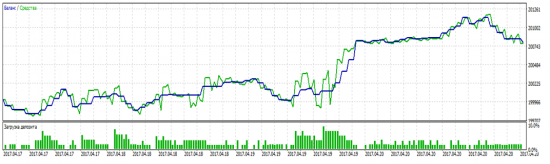

Пример теста трендового робота на 5 дневном флэтовым участке

( Читать дальше )

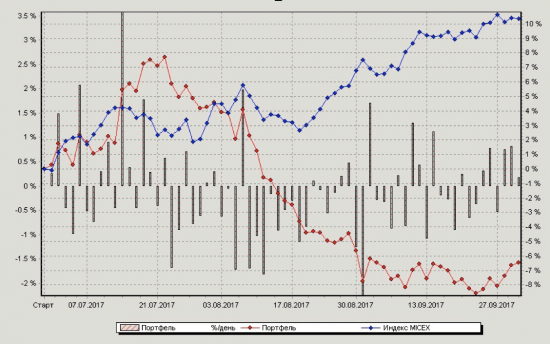

Итоги 3го квартала

- 06 октября 2017, 15:46

- |

ришло время и нам рассказать про 3-й квартал.

Это как раз тот случай, когда системный трейдинг генерирует «бессмысленные сделки» на взгляд обычного человека. Итог квартала: -6,5% против роста рублевого индекса на 10%. Грусть и печаль.

Основная аллокация систем – на валюте (доллар и евро) и на фьючерс на индекс РТС, а вырос рублевый сегмент. Также утянула в минус переоценка валютного ГО на 2,5%. Задумываемся над вопросом – стоит смещать акцент на спот и акции? Ответ не так очевиден. Если постоянно бегать за вчерашними событиями, то будущие события можно так и не догнать.

Из инноваций и модернизаций управления – встроили в каждую систему модуль автоматического отключения (переход на 1 лот) при достижении максимальной просадки. При историческом моделировании это не всегда увеличивает итоговый выхлоп, хотя положительных результатов больше. Такой подход позволяет более эффективно мониторить портфель систем – аутсайдеры сами отключаются, а системы, выходящие из просадки, – врубаются в бой автоматически.

Обороты на RI и SI падают. Комиссии растут. Деловой сезон на рынке начался. Возможно, он принесет с собой волатильность. Продолжаем изучать новые рынки. Адаптированы и запущены первые системы на криптовалютном рынке (btc, eth, zec и др.) через биржу Poloniex.

про риск технических сбоев у роботов, у людей, у меня

- 06 октября 2017, 12:00

- |

Почему? Ответ простой — в списке искажений восприятия есть пункт недоверия роботам\алгоритмам, примерно так он и называется, проводилось масса исследований, где условно говоря человеку показывали просадку у робота и просадку у человека и люди более лояльно относились к просадке людей и нетерпимо к просадке у роботов.

Сам я у себя такое искажение тоже обнаружил, просадка у роботов в 10% загоняет в депрессию, а лудоманская просадка 10% когда ещё вручную торговал вызывала реакцию — «ничё, вот скоро разворот, счёт наливается потенциалом прибыли» ;) Но позже конечно стал работать над собой, и в итоге вручную торговать прекратил вообще (долгосрочные инвестиции на годы удержания всё-таки уже не совсем ручной трейдинг)

Какие технические риски есть у роботов?

1. Отрубание интернета или электричества. Многие арендуют сервера для этого. Но по моей статистике на арендуемых серверах со всякими якобы мерами предосторожности сбои даже чаще происходят чем на домашнем компе. За 3 года моего алго инет пропадал 1 раз на 3 часа и раза 2 на менее чем час. Электричество также.

( Читать дальше )

Алготрейдинг - бессмыслица

- 06 октября 2017, 10:30

- |

Например, различение алкотрейдинга и просто трейдинга вполне осмысленно.

Если торговля ведется в лудоманском режиме по некому случайному алгоритму, это тоже алготрейдинг.

Итак, у нас есть множество случайных алгоритмов для трейдинга и множество неслучайных алгоритмов для трейдинга.

Не все имеют шанс оказаться прибыльными на том участке времени, когда мы собираемся торговать.

Следовательно, мы вынуждены выбрать из первого и второго множества те алгоритмы, которые дадут нам наибольшую вероятность заработать на них. Почему вероятность? Потому что мы вынуждены признать неопределенность будущего.

Поскольку будущее не определено и надо выбрать лучшие с точки зрения вероятности реального (не бумажного!) успеха алгоритмы, нужно что-то положить в основу — нужна точка опоры.

Что может быть основой? В целом — прошлое, зафиксированное на материале ценовых рядов и иных данных. Что делать с этим прошлым? Строить гипотезы (могущие быть проторгованными в будущем) о причинно-следственных связях и проверять их.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал