алготрейдинг

алготрейдинг - подход к биржевой торговле, основанный на автоматизации торгового процесса при помощи программных алгоритмов и различных аппаратных решений.

Ниже приведены все записи на нашем сайте по теме алготрейдинга.

#SensorLive - Стрим алготорговли - Day541

- 25 мая 2017, 09:56

- |

Прямая трансляция торговли на сегодня: 25.05.2017

Пашем уже больше двух лет в прямом эфире) Начало проекта тут. (Для тех кто совсем не в курсе)

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Объемные ящики с усами или новый индикатор объемов.

- 22 мая 2017, 13:12

- |

Объемные ящики с усами или новый индикатор объемов.

В статье описывается концепция нового (наверное), но до безумия простого индикатора объемов, а точнее их визуального представления, — через boxplot-ы; описываются сильные и слабые стороны и принципы применения индикатора.

Со времен появления ИТС разработчики, ученые, да и простые пользователи изобрели множество индикаторов объемов: от PVT до OBV и прочих. Сегодня разнообразные платформы включают эти индикаторы в свой инструментарий, однако о многих можно наверняка сказать, что они абсолютно бесполезны как для алгоритмиста, так и для обычного трейдера. Насколько мне известно, чаще всего используют обычные объемы (вертикальные или горизонтальные) и Big Trades, из которых реально можно вычленить хоть какую-то полезную информацию внутри дня. Удивительно, но до сих пор я еще нигде не встречал представление объемов в виде графика boxplot (ящик с усами).

Суть boxplot-а проста: он показывает распределение выборки, все его элементы можно увидеть на картинке ниже. В целом, выборка делится медианой на две равные части (половина значений под ней и половина над). Далее делим выборку на квантили. Усы, штрихованные линии, показывают 25 % самых больших и самых малых значений в рамках распределения. Девиантные значения выбрасываются за пределы усов. Останавливаться на описании квантилей не буду, оно есть, например, тут: http://www.machinelearning.ru/wiki/index.php?title=%D0%9A%D0%B2%D0%B0%D0%BD%D1%82%D0%B8%D0%BB%D1%8C

( Читать дальше )

#SensorLive - Стрим алготорговли - Day538

- 22 мая 2017, 09:57

- |

Прямая трансляция торговли на сегодня: 22.05.2017

Пашем уже больше двух лет в прямом эфире) Начало проекта тут. (Для тех кто совсем не в курсе)

( Читать дальше )

Иллюзия алгоритмов?

- 21 мая 2017, 10:39

- |

Как Вы считаете, может ли трейдер зарабатывать, торгуя по полностью алгоритмизированным системам? Если да, то можете привести пример из жизни? Если нет, то почему?

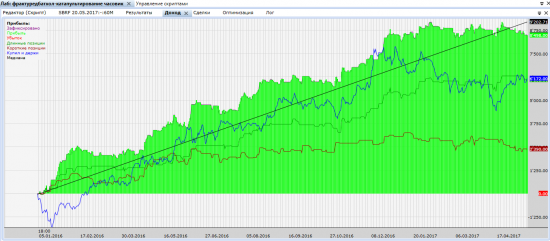

Для примера выложу результаты бек-теста одного своего алгоритма

По нему торговал с января — в итоге потерял деньги, разочаровался. И задумался, о реальности заработка чисто по алгоритмам...

Интересно мнение опытных трейдеров!

ATR ИЛИ Ищем идеальный показатель волатильности.

- 19 мая 2017, 22:50

- |

В торговле очень высока потребность в определении волатильности. Это и в определении возможного хода котировки за день или другой срок, в опционах, в стратегиях по изменению волатильности. Основной показатель волатильности у многих – это ATR.

Но он обладает рядом недостатков

— Сильное влияние высоких баров – импульсов на ATR. Отдельные импульсы в диапазоне его создают высокие значение, при этом при первом баре без них она падает.

— Не учитывается устаревание информации. Т.е. при задании больших диапазонов для подсчета ATR прошлые значения учитываются в той же степени, что и новые.

— Средняя величина не гарантия наибольшей вероятности. К примеру: среднее значение ATR не дает даже 50% шансов. Что за день цена пройдет это расстояние сегодня.

Вопрос ко всем: что использовать для определения значения волатильности? И можно ли ее улучшить?

Варианты улучшения:

1) Не учитывать отдельные бары.

Не самый лучший вариант. В этом случае мы теряем часть статистики.

( Читать дальше )

Наш ответ товарищу Мао Дзе-дуну

- 18 мая 2017, 11:16

- |

smart-lab.ru/blog/398719.php

следует ли менять хорошую систему на другую хорошую систему. Замечательно, что у товарища Мао есть много хороших систем. Но если бы он спрашивал не у пираний брокерского бизнеса, не у мелкобуржуазной стихии околорынка и у обманутых ими лохов, а у Партии системостроителей, он получил бы по партийному точный ответ.

Любой строитель фанзы знает, что не надо менять один годный кирпич, на другой годный кирпич, надо использовать оба годных кирпича. И даже не из очень годного кирпича трудолюбивый китаец может извлечь пользу. Наша системная теория портфеля говорит, что должны цвести все цветы, должны укладываться все годные кирпичи. И не надо обращать внимания на империалиста Марковица, тем более, что он не трудящийся, и не китаец. Главное свойство годной системы — её оценка риска. И все системы мы будем укладывать с одинаковой мерой риска, выраженной в юанях.

Но что делать, если финансово-освободительное движение еще не набрало мощи, достаточной, для одновременного использования всех систем?

У нас есть операция разделить и округлить. Мы соберем столько систем, сколько сможем и разделим так, чтобы установить риск в соответствии с трудовой теорией ограничения потерь бабла и победы добра.

Оттачивание алгоритма и фильтрация разных рыночных ситуаций

- 17 мая 2017, 13:14

- |

Приветствую всех!

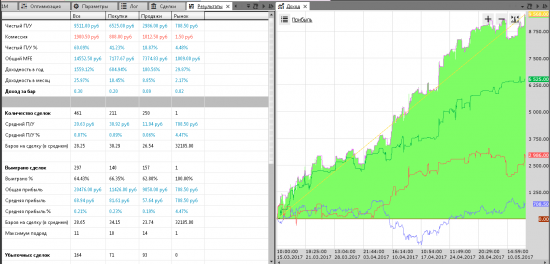

Данная статейка просто изложение в тексте моих мыслей при создании алгоритма. Пусть это будет продолжение предыдущей статьи о том как собирал свой велосипед.

После того как собрал алгоритм, внес в него не мало коррективов, в частности закрываю тейком, это позволило сэкономить чутьчуть денег, так как алгоритм «случайно» мог достигнуть равновесной цены, и при закрытии по рынку могли сталкиваться с ситуацией когда равновесная была достигнута в пике и далее рынок сильно отскочил от него. Понятно что тейком, внес новый риск что сделка может не закрыться по расчетной цене, но благо это можно обойти ожидая новую равновесную цену (я в своем алгоритме предусмотрел ситуацию, если тейк не сработает то на след баре крыть по рынку).

Итак теперь график эквити выглядет так

Понятно вроде бы красиво, но бывают слишком крутые просадки. Иследующим шагом стало изучение ситуаций, при которых алгоритм лосит.

( Читать дальше )

Западные рынки. Результаты стратегии за год +96,14%

- 17 мая 2017, 13:08

- |

Результаты работы такие:

Вход — от 100 тысяч долларов.

Ответы на часто задаваемые вопросы по торговле на западном рынке.

#SensorLive - Стрим алготорговли - Day535

- 17 мая 2017, 09:58

- |

Прямая трансляция торговли на сегодня: 16.05.2017

Пашем уже больше двух лет в прямом эфире) Начало проекта тут. (Для тех кто совсем не в курсе)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал