алготрейдинг

алготрейдинг - подход к биржевой торговле, основанный на автоматизации торгового процесса при помощи программных алгоритмов и различных аппаратных решений.

Ниже приведены все записи на нашем сайте по теме алготрейдинга.

Самые Великие Трейдеры в Истории / Лучшие Трейдеры в Мире / История Успеха / Финансовые Истории

- 01 апреля 2021, 17:13

- |

- комментировать

- Комментарии ( 3 )

Алгоитоги марта

- 01 апреля 2021, 11:59

- |

Напомню, что результат я привожу в пунктах на 1 контракт по инструменту.

Начало тут: https://smart-lab.ru/blog/680388.php

РИ

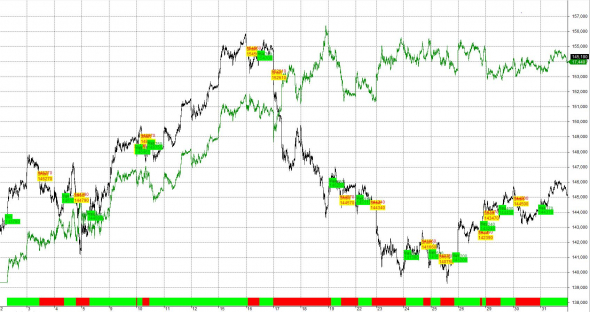

По итогам марта РИ остался примерно там, где и был. Но, было хорошее движение на 155 и потом такой же хороший откат в район 143-145.

Основной робот отработал лучше всех. Почти 20000 пп прибыли. До 18 марта эквити росла (пока были движения), потом до конца месяца топчется на месте. 17ого я перешел на новый контракт, поэтому убыточного лонга в 2000пп (с 16 на 17 марта) нет. Был кеш и с утра был открыт шорт по 152610 в новом контракте.

Робот 2 заработал 8200 пп.

Робот 3 заработал 14500 пп.

Робот 4 заработал 5200 пп.

Робот 5 заработал 5500 пп.

По ГМК тоже были очень хорошие движения. Робот заработал неплохие на первый взгляд 3500пп, но видно по графику, что можно было сделать раза в 2 больше. Часто выбивало на вечерке из позиции, а утром с гэпом несли дальше(

( Читать дальше )

Подстраивание под текущие реалии используя процент вместо константы

- 31 марта 2021, 15:55

- |

Приветствуем.

Иногда ну очень сложно придумать заголовок статьи… потому сильно не ругайтесь)

Основная идея заключается в том — что при работе с объемами, или размером бара, при составлении паттерна — часто используется фиксированная константа. ну например размер бара должен превышать 200пунктов, дельта должна быть больше 900, а объем не меньше 9000 — иначе не входить. Конечно же это все работает с периодичностью, но рынки меняются в любом случае, и такие строгие условия могут хорошо работать сейчас, а завтра или вчера уже не так хорошо.

Вот пример линии, которая строится при определенных условиях от константы

Снизу это объемы, и заметно что до 15года они были больше, чем после, и горизонтальная линия которая строилась по условиям объема — менялась чаще в тот период, а в текущем же времени меняется крайне реже, что говорит о том — что данные условия просто-напросто — не выполняются. Учитывайте сильно сжатый график) то есть последнее время целый год могут не складываться условия, которые каждую неделю случались в 11м году.

( Читать дальше )

Простой бот для крипто биржи Deribit

- 29 марта 2021, 21:50

- |

1. Написать на python 3

2. Нужно использовать asyncio так как API Deribit работает через websockets

3. Для управления зависимостями использовать poetry

4. Запуск робота через docker и docker compose

5. Написать пару тройку юнит тестов

6. Данные по сделкам сохранять в mysql базу данных.

Не долго думая решил его закодить, потренироваться лишний раз в программировании, заодно разобраться в API Deribit.

Базу данных использовал sqlite. Юнит тесты пока не делал.

Бот можно использовать как пример работы с API Deribit. Код работает как есть без всяких гарантий.

Ссылку на гитхаб можно найти у меня в телеграме: t.me/zenoftrading/68

RTS: стратегия одностороннего «маркетмейкера»

- 29 марта 2021, 11:00

- |

Я приведу результаты бэктеста одной из своих перспективных стратегий, которую считаю отличной возможностью разогнать депозит. Длина тестового периода — 12 лет фьючерса RTS (т.е. склеены 48 квартальных контрактов).

Среднегодовая прибыль — 83%

Среднегодовая max[просадка] — 8.3%

Среднее количество сделок в день — 5.7

Средняя прибыль на сделку — 0.058%

Среднее время в позиции — 1.4 часа

Эффективность использования капитала (т.е. средняя процентная прибыль за 24 торговых часа удержания позиции) — почти 1%. Линейность графика доходности высокая как по шкале сделок, так и по шкале времени (в том числе и в силу хорошей частоты сделок, которая после введения ранних торгов станет ещё выше).

( Читать дальше )

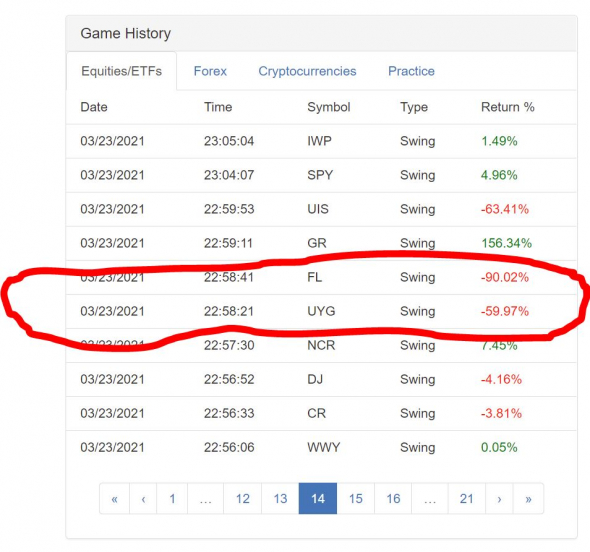

Третья попытка в ChartGame, 31 место ($5.12 млрд.)

- 24 марта 2021, 13:26

- |

Вторая попытка тут

Проблемой всех предыдущих попыток было появление «чёрного лебедя», который моментально обнулял результат, это событие было вызвано проблемами с риск-менеджментом и пришлось потратить довольно много времени, чтобы их обнаружить. Представьте, что вы долгое время успешно торгуете и вам доверяют деньги, но в какой-то момент наступает 2008 год и вы понимаете, что проиграли консервативным инвесторам, которые вообще не создают никаких торговых систем. Такое событие растянуто во времени и это усложняет поиск решения.

Если торговая система работает, то почему не побит прошлый рекорд?

От обновления рекорда отделили две сделки, в которых правила системы были нарушены и это вызвало превышение допустимого уровня риска:

Разберу их подробнее:

В первой сделке я ждал продолжение боковика, но появились плохие сигналы и нужно было закрыть позицию в том месте, где указано маркером:

( Читать дальше )

Поведение Si в этом году - норма или нет?

- 22 марта 2021, 16:01

- |

Так как я регулярно наблюдаю за успехами коллег на сайте Comon, то не могу не отметить аномальные просадки ботов по Си в этом году у большинства трейдеров. Плюс к этому аналогичная ситуация на некоторых моих алгоритмах — просадка давно уже перевалила за максимальную историческую с 2009 года. Я сам гоняю ботов недавно — всего 5-й год, поэтому не могу припомнить такого поведения Си за этот период времени. Даже в 2019 году ситуация была совсем не такая — долгий боковик с минимальными просадками, но никак не стабильный уход в яму по эквити.

Так вот вопрос: помнит кто-либо подобную ситуацию по Си из своей практики? Что-то делали/меняли в своей торговле? Или просто отключались до лучших времен? Мое очко, конечно, уже закалилось в боях за хорошие % доходности, но закаленный металл уж больно хрупкий…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал