алроса

Результаты Алроса оказались ожидаемо слабыми - Промсвязьбанк

- 11 ноября 2019, 13:14

- |

EBITDA АЛРОСА в III квартале 2019 г составила 21 млрд руб., снизившись на 16% к предыдущему периоду и на 47% год к году на фоне уменьшения выручки, сообщила компания в пятницу. Свободный денежный поток за III квартал составил 2,5 млрд рублей, что на 4% выше предыдущего периода, на фоне роста операционного денежного потока и несмотря на увеличение оборотного капитала на 11,9 млрд руб. (на 13% квартал к кварталу), а также незначительный рост инвестиций (+2% кв/кв).

Результаты АЛРОСЫ оказались ожидаемо слабыми, но лучше оценок рынка. В 3 кв. ко 2 кв. падение выручки и EBITDA компании продолжилось, но последний показатель снижался менее динамично, что позволило улучшить маржу (EBITDA margin выросла с 44% до 46%).Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Увеличение складских запасов и повышение капиталовложений Алроса отрицательно скажется на FCF - Атон

- 11 ноября 2019, 12:52

- |

Выручка — 45.7 млрд руб. (-20% кв/кв), EBITDA — 21.1 млрд руб. (-16% кв/кв), чистая прибыль — 13.5 млрд руб. (+1% кв/кв). Компания подтвердила прогноз производства за 2019 на уровне 38.5 млн карат, объема продаж — в диапазоне 32-33 млн карат, капиталовложений — 23 млрд руб. Чистый долг резко увеличился до 63 млрд руб. (по итогам 2К19 он составлял 35 млрд руб.) вследствие выплаты дивидендов за 2П18 (30 млрд руб.). Отношение чистого долга к EBITDA повысилось с 0.3х до 0.6x. Свободные денежные потоки были положительными, но небольшими (2.5 млрд руб.) из-за увеличения оборотного капитала на 12 млрд руб.

EBITDA компании превысила наш прогноз на 15% благодаря улучшению контроля над расходами (рентабельность по EBITDA достигла 46%, даже несмотря на сокращение выручки). Мы ожидаем, что за 4К19 EBITDA еще повысится, но на FCF отрицательно скажутся продолжающееся увеличение складских запасов (прогноз компании — 1.5 млн карат) и резкое повышение капиталовложений (ожидается, что они вырастут вдвое кв/кв до 10 млрд руб.). наш прогноз выручки АЛРОСА за 2019 составляет 224.6 млрд руб., EBITDA — 99.9 млрд руб., чистой прибыли — 65.7 млрд руб., FCF — 35.3 млрд руб. Если компания не изменит дивидендную политику и направит на выплату дивидендов 100% свободных денежных потоков за 2П19, то дивидендная доходность может составить 1.2%.Атон

Алроса - о признаках восстановления в отросли говорить пока рано - Атон

- 11 ноября 2019, 12:27

- |

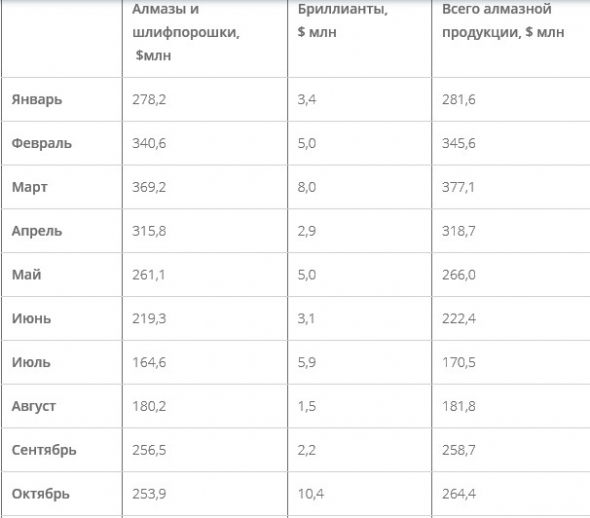

Объем продаж алмазного сырья за октябрь составил $265 млн, бриллиантов — $10 млн (значительное увеличение с сентябрьских $2 млн). Компания сообщила о некоторой стабилизации баланса цен и спроса в августе, благодаря чему объемы продаж росли на протяжении трех последних месяцев, но полагает, что о полномасштабном восстановлении баланса говорить преждевременно.

Результаты НЕЙТРАЛЬНЫЕ. В октябре 2018 объемы продаж были меньше, чем в остальные месяцы прошлого года, в силу сезонных факторов, и лишь 9%-е увеличение г/г за октябрь 2019 нерепрезентативно. На мировом рынке алмазов сохраняется структурная слабость: De Beers сообщили о 5%-м снижении цен на алмазы в ноябре. Мы не сможем говорить о начале восстановления рынка до тех пор, пока продажи АЛРОСА не вернутся на уровень выше $300 млн в месяц.Атон

Алроса - планирует продать в 2020 г. 37-39 млн карат алмазов

- 08 ноября 2019, 19:15

- |

«Это будет зависеть от рынка. Мы ожидаем, что у нас до конца года будет 23-24 млн карат в стоках, потребуется какое-то время, чтобы их продать. Если говорить о следующем годе, то мы ожидаем, он будет лучше по объемам, чем этот год, и что продажи будут на том же уровне, что и добыча, плюс 2-3 млн карат из стоков. Мы ожидаем 37-38 млн карат, может, 39 млн карат в следующем году при оптимистичном сценарии

источник

Алроса. Обзор финансовых показателей за 3-ий квартал 2019 года. Результаты продаж в октябре

- 08 ноября 2019, 19:08

- |

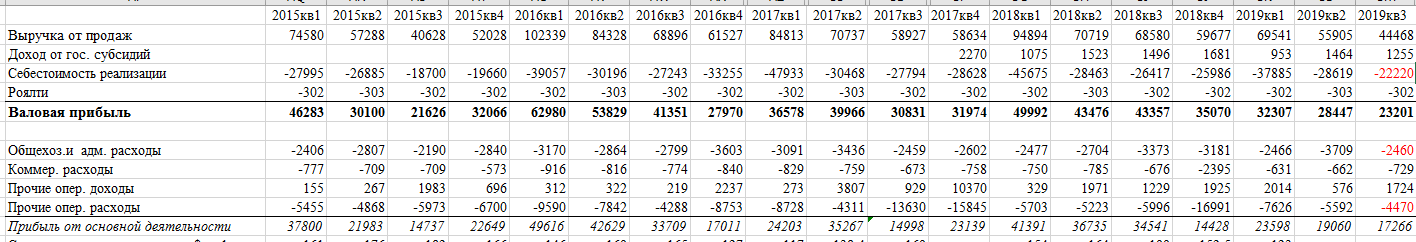

Отчет вышел лучше моих ожиданий, Алроса удивила рекордно-низкой себестоимостью. По многим статьям расходов многолетние минимумы.

В своей модели я опирался на сезонность себестоимости, так как из-за сложных погодных условий наблюдается сезонность в добыче и бизнесе компании. При снижении продаж всего на 4,5% год к году, себестоимость снизилась на 18%.

( Читать дальше )

Алроса - прогноз продаж на 2020 г понижен на 11%

- 08 ноября 2019, 14:10

- |

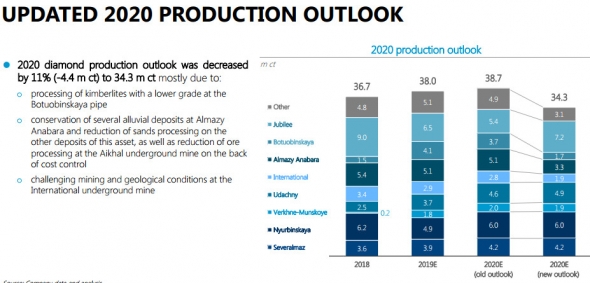

«Алроса» понизила прогноз по производству алмазов в 2020 году на 11% — с 38,7 млн до 34,3 млн карат.

Причины — сложные горно-геологические условия на руднике Интернациональный, обработка кимберлитов более низкого качества на Ботуобинской трубке, а также консервация нескольких аллювиальных отложений на «Алмазах Анабара» и сокращение обработки песков на других залежах этого актива.

презентация

Алроса – Прибыль мсфо 9 мес 2019г: 51,067 млрд руб (-38% г/г)

- 08 ноября 2019, 12:14

- |

Алроса – рсбу/ мсфо

7 364 965 630 акций

Free-float 34%

Капитализация на 08.11.2019г: 566,808 млрд руб

Общий долг 31.12.2016г: 246,237 млрд руб/ мсфо 215,744 млрд руб

Общий долг 31.12.2017г: 190,701 млрд руб/ мсфо 161,294 млрд руб

Общий долг 31.12.2018г: 197,131 млрд руб/ мсфо 163,615 млрд руб

Общий долг на 30.06.2019г: 211,513 млрд руб/ мсфо 174,447 млрд руб

Общий долг на 30.09.2019г: 232,217 млрд руб/ мсфо 190,332 млрд руб

Выручка 2016г: 249,567 млрд руб/ мсфо 314,336 млрд руб

Выручка 9 мес 2017г: 162,882 млрд руб/ мсфо 211,072 млрд руб

Выручка 2017г: 200,039 млрд руб/ мсфо 269,706 млрд руб

Выручка 9 мес 2018г: 183,325 млрд руб/ мсфо 234,193 млрд руб

Выручка 2018г: 219,802 млрд руб/ мсфо 293,870 млрд руб

Выручка 1 кв 2019г: 49,430 млрд руб/ мсфо 69,541 млрд руб

Выручка 6 мес 2019г: 89,148 млрд руб/ мсфо 125,446 млрд руб

Выручка 9 мес 2019г: 119,761 млрд руб/ мсфо 169,614 млрд руб

Прибыль 9 мес 2016г: 102,860 млрд руб Прибыль мсфо 116,95 млрд руб

Прибыль 2016г: 148,523 млрд руб/ Прибыль мсфо 133,471 млрд руб

Прибыль 9 мес 2017г: 51,110 млрд руб/ Прибыль мсфо 61,860 млрд руб

( Читать дальше )

Алроса - чистая прибыль по МСФО за 9 месяцев сократилась на 38%

- 08 ноября 2019, 12:12

- |

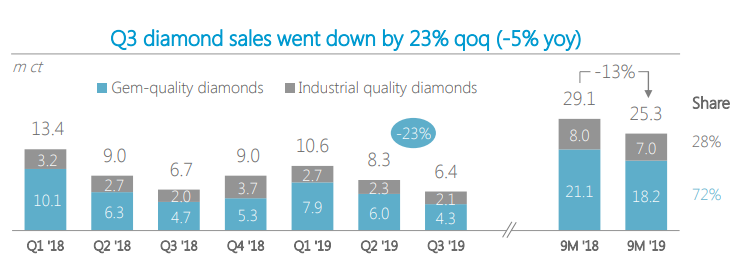

- Выручка за 3 кв. снизиласьна 20% кв/кв, до 46 млрд руб. на фоне снижения объемов продаж (-23% кв/кв), что частично было компенсировано ростом средних цен реализации. Снижение выручки на 35% г/г связано с сокращением объемов продаж (‑5% г/г) и ростом доли мелкоразмерных камней.

- Показатель EBITDA за 3 кв. составил 21 млрд руб., снизившись на 16% кв/кв (-47% г/г) на фоне снижения выручки.

- Рентабельность по EBITDA за 3 кв. увеличилась на 2 п.п. кв/кв и составила 46% (-11% п.п. г/г).

- Свободный денежный поток за 3 кв.вырос на 4% кв/квдо 2,5 млрд руб. на фоне роста операционного денежного потока при незначительном увеличении инвестиций (+2% кв/кв).

- Чистая прибыль

( Читать дальше )

АЛРОСА - в октябре 2019 г. выручка составила $264,4 млн

- 08 ноября 2019, 10:41

- |

В октябре текущего года группа АЛРОСА реализовала алмазно-бриллиантовую продукцию на общую сумму $264,4 млн.

Объем продаж алмазного сырья в стоимостном выражении составил $253,9 млн, бриллиантов − $10,4 млн.

Всего в январе–октябре 2019 года АЛРОСА продала алмазно-бриллиантовую продукцию на $2 686,6 млн.

Стоимость реализованного алмазного сырья за десять месяцев 2019 года составила $2 639,4 млн, бриллиантов – $47,2 млн.

релиз

Отчетность Алроса не преподнесет сюрпризов - Альфа-Банк

- 07 ноября 2019, 14:11

- |

Мы не ждем никаких сюрпризов от отчетности и продолжаем наблюдать за ситуацией в отрасли. Ранее мы комментировали новость о предложенной сделке LVMH по приобретению Tiffany и понижение компанией De Beers цен в среднем на 5%. Информация о слиянии LVMHTiffany имеет позитивный контекст для отрасли, тогда как снижение цен De Beers негативно, так как доказывает, что снижение запасов алмазов в отрасли далеко от завершения. Мы придерживаемся своей рекомендации по «АЛРОСА» в ожидании более полной картины по завершении цикла продаж в праздничном сезоне и прогноза менеджмента в ходе телефонной конференции по результатам за 3К19, которая пройдет 8 ноября.Альфа-Банк

Ключевые прогнозные цифры:

— Согласно нашему прогнозу, выручка снизится на 25% г/г до 42,9 млрд руб.;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал