американский рынок

S&P 500 под капотом - секторы США в картинках 09.04.20

- 13 апреля 2020, 20:05

- |

- uptrend 0

- downtrend 0

- sideways 33

— He steals from the poor. And gives to the rich. Stupid bitch.

— What did you sing?

— We sang… he steals from the poor and gives to the rich.

— Wait a tic… blimey, this redistribution of wealth is trickier than I thought.

© Monty Python

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Прогнозы и ставки Олейника. Верит в новые хаи по Америке к концу года, значит рынкам п...да.

- 13 апреля 2020, 01:07

- |

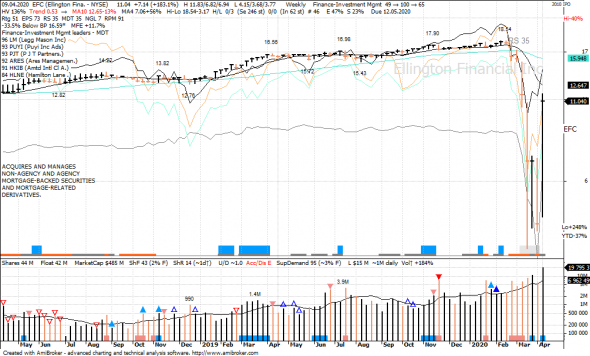

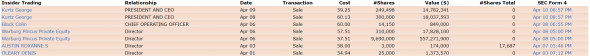

Крупные инсайдерские сделки недели в США

- 12 апреля 2020, 11:07

- |

На текущей неделе на рынках США произошли две заметные инсайдерские сделки.

Начнем с самой крупной.

CrowdStrike Holdings, Inc. (CRWD)

Контора занимается «кибербезопасностью». Расследуют кибератаки. Один из основателей — Дмитрий Альперович. Это именно они «обнаружили» русские кибератаки везде и всюду. Ну как там говорилось? С высокой степенью уверенности.

6 апреля инвестиционная компания Warburg Pincus Private Equity продала двумя сделками акций на сумму 575,1 млн.$ по цене 57,51 за акцию. Да и в целом весь апрель топы эмитента занимаются продажами акций в том или ином размерах.

Стоит отметить, что акция регулярно продается топами, что не особо влияет на динамику цен. При этом по результату сделок кол-во акций на руках уходит в ноль, а вот покупных сделок отчего-то не видно. Какие-то внутренние кухни.

( Читать дальше )

Подскажите лучшего брокера из двух "финам" или "открытие"?

- 12 апреля 2020, 09:53

- |

Посоветуйте пожалуйста, товарищи трейдеры! Спасибо заранее!

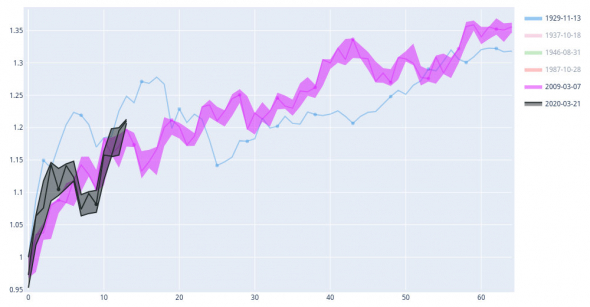

Динамика индекса S&P 500 с момента начала восстановления

- 11 апреля 2020, 08:18

- |

По вертикали — процентное движение, начиная с момента отсчета.

Поведение S&P 500 в течение следующих 63 торговых дней (3 мес):

252 дня (1 год):

( Читать дальше )

S&P 500 под капотом - секторы США в картинках 03.04.20

- 06 апреля 2020, 20:57

- |

- uptrend 0

- downtrend 7

- sideways 26

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

Краткое руководство по использованию графиков

Краткое руководство по использованию таблиц

( Читать дальше )

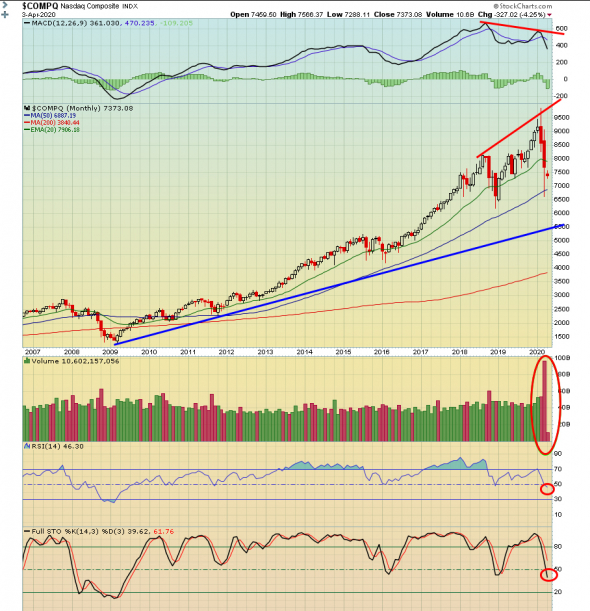

Технический анализ Nasdaq, S&P500 на месячных графиках 2008-2020 + бонусы

- 05 апреля 2020, 22:17

- |

По заявкам публикую технический анализ по Nasdaq и S&P500. Графики составлены из свечей длиной в месяц, последняя короткая свеча – апрельская, она в анализе не учтена, месяц только начался.

Nasdaq находится в восходящем тренде с 2009 года, а, начиная, примерно, с 2014 года индекс устремлен вверх, уходя от нижней границы коридора. В целом это свидетельствует об эйфории покупателей и неизменном желании расти. Февральская и мартовская коррекция 2020 года находятся в пределах допустимого значения для быков, на закрытии марта цена отскочила от МА50 на хороших объемах, произошло то, что называется перераспределением в акциях, насколько это позитивный или негативный сигнал, рассудит ближайшее время. Перед продолжением бычьего тренда это, несомненно, позитив, а вот если из рынка уходят «умные» деньги и заменяются деньгами тех, кто верит в бесконечный рост, то тогда это сигнал о смене глобального направления движения. Если брать значения на графиках в отрыве от общего экономического контекста, то индекс следовало бы рекомендовать к покупке при условии отскока индикатора RSI обратно вверх выше 50, обратного пересечения стохастического индикатора и нахождения цены выше МА50. Но в нынешнем экономическом контексте покупки лучше делать с оглядкой на общую ситуацию на финансовых рынках. Согласно фундаментальному анализу, обычно высокотехнологический сектор опережает рынок в конце цикла роста, поэтому и для коррекции ему может потребоваться некоторое время, так, например, было в 2008 году, когда окончательная капитуляция стала очевидной только с августа месяца. По этой же причине, в ближайшей перспективе, индекс может быстрее других секторов реагировать на оптимизм на рынке и новости о скором восстановлении экономики, если такие будут. О том, насколько глубоко сможет скорректироваться или вырасти индекс говорить пока преждевременно.

( Читать дальше )

Крупные инсайдерские сделки в США. Howard Hughes Corp

- 04 апреля 2020, 18:52

- |

Вполне обычные сделки, где одной из сторон выступают должностные лица компаний, директора, сотрудники. Полезные материалы тут: https://www.sec.gov/news/speech/speecharchive/1998/spch221.htm

Понятно, что сами по себе они ничем не обязывают цену. Причин этих сделок множество. И даже весьма крупные сделки не могут давать каких-то гарантий, что цена пойдет вниз или вверх. Тем не менее будет довольно интересно отслеживать подобные моменты, параллельно рассматривая актив в рамках нашего инструментария.

Сегодня на глаза попалась Howard Hughes Corporation, тикер на NYSE: HHC.

Это некислый штатовский девелопер. Понятно, в текущих условиях провалился в глубокое дно. С февральских максимумов 129,74 в моменте снижался на 73% до 35,1. И вот тут самое интересное. На своем минимуме акция четко попала в ценовую границу, определяющую движение от глобальных хаев 2014 года.

( Читать дальше )

Индекс Доу Джонс 2008-2020, технический анализ

- 04 апреля 2020, 15:07

- |

В дополнение к материалу, который был мною опубликован несколько дней назад по индексу Доу Джонс с 1915 по 2020 год, делаю краткий технический анализ индекса за последние годы. График зарисован на момент закрытия рынка 31 марта 2020 года.

Комментарий:

На сегодняшний день технически мы все еще находимся в коридоре бычьего тренда, с учетом того обстоятельства, что мартовская свеча была закрыта в его границах, а хвост свечи можно принять за «шум», какие на рынке случаются.

С начала 2009 по конец 2017 года наблюдался классический устойчивый рост, с критическими просадками в 2011 и 2015 году. В 2010 году тоже наблюдалась смешанная динамика, но она была вызвана естественной волной коррекции после существенного отскока от низов и требовались определенные силы для продолжения движения и преодоления сопротивления на рубеже МА50. Самыми стабильными годами роста явились 2016 и 2017 год, когда наблюдались всего 4 красных свечи на 24 месяца.

( Читать дальше )

Питерская биржа американских акций

- 04 апреля 2020, 13:23

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал