анализ

Аномальные моменты всегда интересны.

- 14 мая 2020, 12:48

- |

Вчера в телеге и ВК я написал следующее:

А сегодня хочется добавить:

Идет борьба за важный уровень и складывается впечатление «на сейчас», что победят продавцы, поскольку сегодня с утра цену выше уже не пускают, смотрим сможет ли цена пойти ниже 74 100, или всё-таки нас поднимут выше и продаж больше не будет. Внешний фон вроде бы показывает падение, но наш рынок пока выглядит довольно сильно! Бдим!

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Торговый план на 13 мая 2020 года - инвестиции в акции ММВБ. Обзор портфеля. Прогноз. Итоги дня.

- 12 мая 2020, 22:18

- |

Друзья, всем привет!

По итогам торгов во вторник, 12 мая, индекс МосБиржи подрос на 0,02% до 2642,04 п. Индекс РТС вырос на 0,08% до 1137,28 п. Нефтяные котировки в течение дня показывали позитивную динамику и к вечеру Brent плюсовал около 1% в районе $29,92 за баррель, WTI вырос более +4% до $25,20 за баррель. Разнонаправленная динамика в акциях российских компаний связана с закрытиями реестров ГОСА и на получение дивидендов, а также публикацией корпоративных отчетов.

Торговый план на 13 мая 2020 года — акции ММВБ

Видеообзор на 13 мая 2020 года на моем канале ютуб

( Читать дальше )

Обзор рынка на 12 мая 2020

- 12 мая 2020, 15:21

- |

Не было времени опубликовать новые сделки. Вот видео

Текущая прибыль +8%

После вчерашней, утренней коррекции S&P500 все же начала восходящее движение после открытия Америки и продолжил свою динамику вплоть до конца сессии. Сегодня в ходе азиатской сессии цена снова протестировала уровень 2906 и не опустившись до 2892 делает попытку выхода от зоны поддержки дневной волатильности 2895. Однако это еще не повод входить в покупку и стоит дождаться дополнительных подтверждений с рынка акций (индикатор под графиком)

Состояние кумулятивной дельты фьючерсов на индексы довольно неоднозначное, что приводит в состояние повышенной волатильности сам S&P500. С точки зрения приоритетных индексов, то можно сказать, что Nasdaq 100 как раз самый оптимистичный в текущей ситуации.

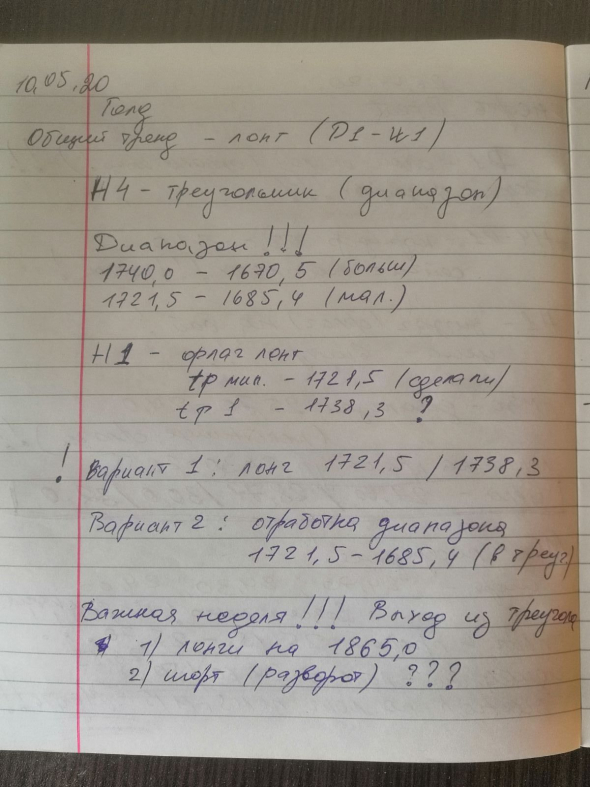

Трейдерские выходные. Планы такие планы....(10.05.2020)

- 10 мая 2020, 20:30

- |

Отдохнули, развлеклись и отвлеклись и пора подумать о неделе грядущей, что она нам там готовит.

И как бы хз что будем, но план накидать НАДО! Чтобы хоть примерно представлять, что может быть.

Как обычно, воскресный план это всего лишь черновик.

Ни к чему не обязывающий. Но всё же… сгодиться. :) Написала, перечитала — даже самой понравилось))

Как обычно, план в тетрадке. Корявым почерком. :)

GOLD (золото)

картинка:

( Читать дальше )

Почему я не покупаю и немного мемов о рынке

- 10 мая 2020, 13:16

- |

Решил своё последнее видео перевести в текст, хоть оно и так 4 минуты, но тут видосы не все смотрят.

Стоит наверное подвести небольшой итог того, о чем мы с вами говорили в начале марта и в апреле! Многие видео вызвали бурю негодования у тех, кто хотел покупать акции, а я настойчиво рекомендовал лучше отказаться от покупок или делать их очень осторожно.

Эмоции на рынке немного спали и мы можем увидеть более объективное отношение рынка к некоторым инструментам и рынку в целом!

( Читать дальше )

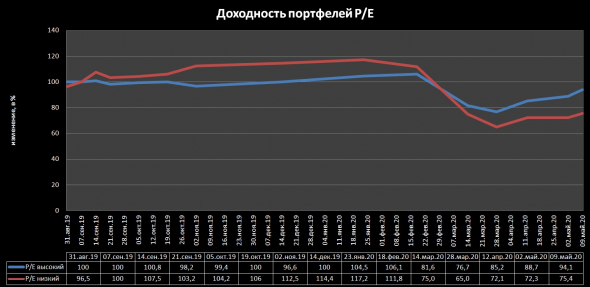

Кризис показал: на рынке нет недооцененных и переоцененных компаний

- 09 мая 2020, 13:08

- |

Сейчас забил в excel итоги очередной недели «Эксперимента P/E». Можно сколько угодно говорить про индикаторы, про «справедливую стоимость» и неэффективность рынков, но вот факты:

большинство американских компаний, которые и прибыль не приносили практически отыграли падение марта 2020 года.

Впереди бизнесы из США, в которые инвестировали не ради сегодняшних показателей, но на ожиданиях роста и выхода в прибыль завтра

Если возвращаться к эксперименту, то на закрытие 8 мая 2020 результат такой:

«Недооцененные» (красный цвет) компании и упали сильнее и восстанавливаются намного хуже индексов. Мало того, что технологические компании и до пандемии росли лучше рынка многие годы, так они и сегодня радуют своих инвесторов.

( Читать дальше )

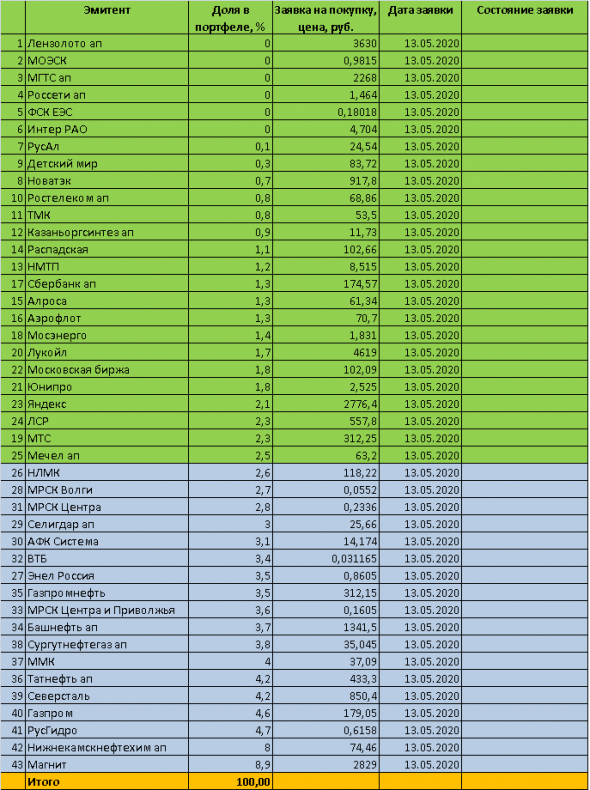

Друзья, с Днем Победы!!! Торговый план на 12 мая 2020 года - инвестиции в акции ММВБ. Мой портфель. Обзор. Прогноз. Торговые сигналы на долгосрок.

- 08 мая 2020, 23:13

- |

Друзья, всем привет! Поздравляю с Днем Победы!!!

По итогам торгов в пятницу, 8 мая, индекс МосБиржи подрос на 0,29% до 2641,55 п. Индекс РТС вырос на 0,88% до 1136,34 п. Нефть торгуется в плюс, Brent +2.2% до $30,10 за баррель, WTI +2,4% до $24,10 за баррель. Не смотря на конец торговой недели, фондовый рынок Московской биржи не показал существенной коррекции. Рынок проторговался в боковике.

Торговый план на 12 мая 2020 года — акции ММВБ

Видеообзор на 12 мая 2020 года на моем канале ютуб

( Читать дальше )

Закрытие канала. Обзор 07.05. РТС. Акции Сбербанк, Газпром.

- 08 мая 2020, 12:45

- |

Наш телеграмм канал: t.me/FinancCompany.

00:00 — РТС

03:38 — Сбербанк о.

08:04 — Сбербанк п.

12:50 — Газпром

>>ССЫЛКА НА ВИДЕО<<

( Читать дальше )

Лучшая книга по техническому анализу.

- 07 мая 2020, 22:44

- |

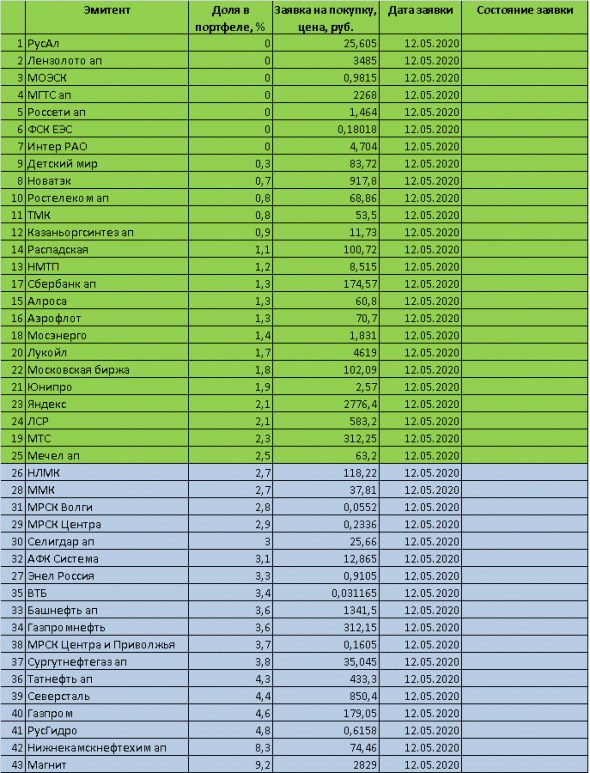

Акции ММВБ - инвестиционный портфель 2020. Торговый план на 06 мая 2020 года. Вечерний обзор. Юнипро +3,39% Новатэк +3,18% Лук...

- 05 мая 2020, 22:52

- |

Друзья, всем привет!

По итогам торгов во вторник, 05 мая, индекс МосБиржи подрос на 1,10% до 2653,51 п. Индекс РТС вырос на 3,07% до 1133,16 п. Нефтяные котировки штурмуют новые максимумы. Brent торгуется по $30,96 за баррель, +3,76% с открытия дня. WTI плюсует +4,05% и торгуется на отметке $24,45 за баррель. Внешний фон позитивный. Однако, ситуация на мой взгляд неоднозначная. Не исключаю, что уже в ближайшее время мы увидим возобновление нисходящего движения по многим акциям на фондовом рынке. Торговые уровни для покупок акций по состоянию на 06 мая остаются прежними.

Торговый план на 06 мая 2020 года — акции ММВБ

Видеообзор на 06 мая 2020 года на моем канале ютуб

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал