анализ

Металлургия. Северсталь. Анализ. Наглядно.

- 03 июля 2019, 14:20

- |

Для анализа Северстали я выбрал три ключевых поводыря:

1) металлургический сектор(XME/SPY) — состояние дел в отрасли влияет на акции.

2) курс национальной валюты - дешевая валюта сообщает конкурентные преимущества для отечественных производителей и наоборот.

3) индекс отечественного рынка РТС — рыночный риск распространяется на акции.

2014 и 2015 год прошли под флагом дешевеющего сырья и, как следствие, девальвации рубля. Северсталь (в долларах) не пошла на поводу у мировых производителей и откликнулась ростом на полученное естественным образом конкурентное преимущество. В связи с этим были два очевидных момента для покупки ее акций. Первый связан с распродажами рынка на фоне паники декабря 2014 года, и в этот момент курс акций сильно разошелся с валютным поводырем. Точно такое же расхождение наметилось на дне нефтяного кризиса в конце 2015 года. Как говорят покупай, когда на рынке льется кровь, но только коррекции в растущих бумагах.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Чо там на рынке?)

- 03 июля 2019, 08:29

- |

Что у нас на горизонте?

Нефть падлюка скинула меня с вагона, а сама приехала на отмеченную станцию 62.5 (по брент на Московской бирже с учетом смены контракта), а я остался с носом и теперь сижу думаю, стоит ли попытаться запрыгнуть обратно дабы проехать еще одну остановку! Тест уровня 63.5-64 кажется привлекательным, но если начнем падать дальше с текущих, то я уже вне игры!

Сбербанк, вчера не показал любопытных точек входа и очень похоже, что сценарий покупок пока нужно отменять, хотя конечно может быть сегодня потащат снова, но надежд на это мало!

( Читать дальше )

Нужен ли фундаментальный анализ в среднесроке?

- 02 июля 2019, 18:46

- |

Часто меня спрашивают использую ли я как-то фундаментальный анализ, может быть учитываю дивидендную политику компании, акции которой торгую? Скорее нет, чем да, однако стараюсь быть немного в курсе дел! Самое главное график — наилучший показатель любых фундаментальных параметров, причем очень часто это самыйнаилучший индикатор предстоящих фундаментальных изменений, поскольку большая часть крупных участников работает на ожидания, а эти ожидания нигде не написаны и не учтены, их сложно угадать и предсказать, если у тебя нет пары десятков друзей в банках и фондах. Однако если смотреть на график, там эти ожидания прочитать можно!

Только что частично закрыл сделку, закрыл больше половины, вторая часть на более длинные цели с трейлинг стопом, эта сделка хорошо показывает важность теханализа как отражения ожиданий! Несколько дней назад взглянув на акции АФК Система, я увидел интересный момент развития тренда, причем он был связан с классическим тестом консолидации, я принял решение, что это тот самый момент, поскольку я сначала года слежу за этой акцией, начал следить за ней, я еще в сентябре прошлого года :) наибольшие надежды на нее возложил уже в 2019 году, о чем упомянул тут - https://smart-lab.ru/blog/516902.php

( Читать дальше )

Кратко по уровням и тенденциям

- 02 июля 2019, 09:14

- |

Общее:

По нашему рынку по прежнему жду сигналов к развороту, может быть я ошибусь, но до осени нам нужно успеть попадать, июль, а мы все еще растём!

Нефть: видится мне по прежнему на шорт, никаких признаков слома тенденции вниз я не вижу, объёмы наторгованные вниз уже дали всё, что могли дать и наступает момент поиска точек входа на шорт, аккуратно без паники, но в шорт, именно сегодня вариантов пока не видно, может появятся внутри дня, может завтра.

Золото: тоже жду шортов, на позитиве из G20 продолжатся продажи, но важно успеть что-то ухватить, ведь около 1350-1370 уже будет поздно продавать и снова будем думать за покупку! Сейчас уровень закрытия гэпа понедельника кажется привлекательным на продажу!

Рубль: по нашему деревянному точно можно сказать, что ниже он пока не хочет, формируется важная область, которая может нас хорошо откорректировать, куда-то в направлении 65000 по сишке. На текущий момент пробой и тест 64 000± буду считать сигналом и стану покупать!

( Читать дальше )

Как банки нас грабят? А блокчейн рулит

- 01 июля 2019, 15:46

- |

Рассмотрим правовую систему, обеспечивающую банковскую деятельность.

В классическом праве различают различные виды договоров передачи собственности, относящиеся к передаче собственности на денежные средства:

1) Договор mutuum - предполагает заём заменяемых вещей (такие как деньги, зерно, нефть), при чём по истечению срока займа заёмщик обязан вернуть аналогичное по количеству и качеству вещи;

2) Договор «иррегулярной поклажи» предполагает передачу заменимых вещей в целях хранения и защиты. В связи с тем, что передаются именно заменимые вещи, то в процессе передачи они могут смешиваться с другими заменимыми вещами такого же рода, поэтому возвращаются вещи того же качества и количества, которые должны постоянно быть доступны для поклажедателя.

Частичное резервирование — процесс, когда банк хранит в банке только часть средств, которые депонировали клиенты этого банка на депозит до востребования (иррегулярная поклажа).

( Читать дальше )

Утренник инвестора: Финансовая отчетность за 2018 год и 1 квартал 2019 год по компании ПАО “Россети”.

- 26 июня 2019, 16:26

- |

Группа продемонстрировала положительную динамику финансово-экономических показателей по итогам работы за 2018 год. Выручка компании по итогам 2018года выросла на 7,7% и составила 1 021 602 млн. руб. по сравнению с аналогичным периодом 2017 года. Достичь текущих финансовых показателей удалось за счет нескольких основных факторов:

- рост основного сегмента выручки – от передачи электроэнергии на 42,0 млрд рублей за счет индексации тарифа, роста полезного отпуска, а также изменения

порядка возмещения участниками ОРЭМ стоимости нагрузочных потерь, учтённых в ценах на ОРЭМ в соответствии с Постановлением Правительства от 07.07.2017 № 810;

порядка возмещения участниками ОРЭМ стоимости нагрузочных потерь, учтённых в ценах на ОРЭМ в соответствии с Постановлением Правительства от 07.07.2017 № 810;

( Читать дальше )

Акции. Как бесплатно их взять на бирже?

- 26 июня 2019, 10:19

- |

Давно я прокручивал в голове тему бесплатных акций на бирже. Сегодня настал тот день, когда я морально готов об этом рассказать. С фондовой биржей я работаю очень давно и можно сказать «прошёл и огонь, и воду, и медные трубы». На своём жизненном пути мне приходилось видеть огромное количество аналитиков и «успешных трейдеров». Большинство из них закончили жизнь в небытие или в лучшем случае отправились в рабство (работать по найму).

Начну с нескольких слов про У.Баффета. Я давно поймал себя на мысли, что 99% людей неверно интерпретируют его слова. Большая часть информации доходит до читателей в искаженном виде. Вероятно, это делается умышленно. Я использую в своей работе первоисточник без посторонних комментариев. Мы разберемся в деталях в ходе данного поста.

Теперь отдельный абзац об аналитиках и брокерах. Их прогнозы и комментарии я практически не читаю. Во-первых, аналитики получают зарплату и ничем не рискуют, даже если прогноз будет неверным. Поэтому, очень часто они несут откровенную ересь. Во-вторых, брокер получает выгоду с комиссий. Поэтому, ему интересно, чтобы клиенты совершали как можно больше операций. Даже если клиент потеряет все свои деньги, брокер всё равно получит свою комиссию. Довольно часто советы некоторых брокеров у меня вызывают тихий ужас. Их мы тоже не будем слушать. Задача брокера: купить нам ценные бумаги и всё. Дальше мы будем думать сами.

( Читать дальше )

Мысли на сегодня, уровни, тренды и тенденции

- 26 июня 2019, 09:05

- |

Короткое видео по основным акциям и фьючерсам

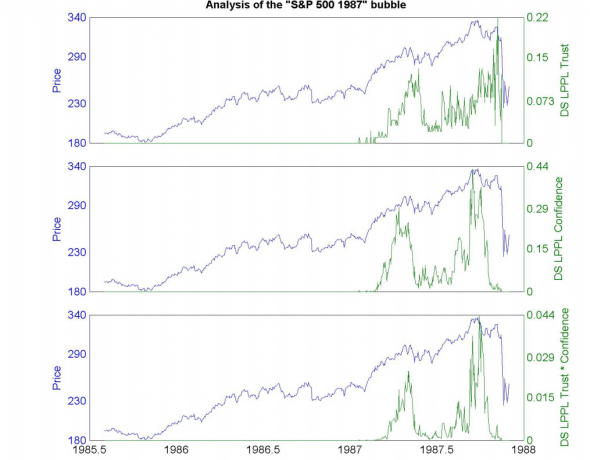

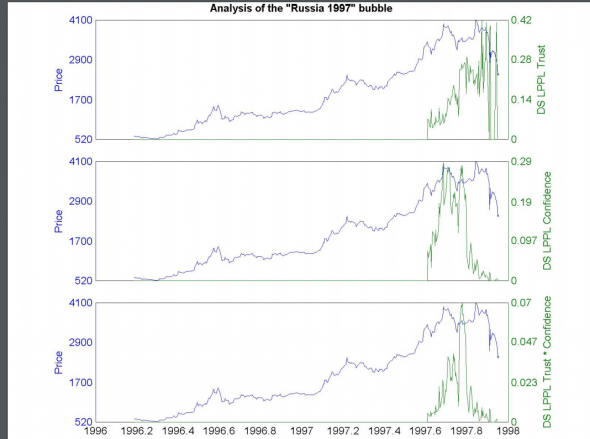

Модель предсказывающая крахи финансовых рынков

- 25 июня 2019, 14:41

- |

Давайте, рассмотрим, пример прогнозов у знаменитой модели Log Periodic Power Law (LPLL) или модель предсказания крахов. В 2001 году вышла книга:«Как предсказывать крахи на финансовых рынках», где Дидье Сорнетте описал как действует эта модель.Сейчас они пользуются улучшенной версией Log-Periodic Power Law Singularity (LPPLS).

Но гораздно интереснее насколько она прогнозирует реально рынок и где можно найти эти прогнозы!?

Давайте для начала посмотрим примеры из прошлого по модели LPLL:

( Читать дальше )

S&P vs RTSI маза! На халяву вход воспрещен!

- 25 июня 2019, 12:11

- |

"РТС растет и покупать страхово, а S&P уже вырос и покупать фигово" — аналитическая поддержка группы компаний ХУСС.

Что? Где? Когда? и не в смысле происходит, а что делать? как у Чернышевского — но в ответ тишина.

Как вы понимаете железных маз не бывает, но бывают офигенные, но для любителей халявы просьба переключиться на другой пост, но не в смысле я возьму деньги, а в смысле, что вы их поставите на кон.

Регулярно, но не так чтобы каждый день и ли каждый месяц но появляются офигенные мазы и не то, чтобы для спекулянтов или инвесторов, а вообще полезные, ибо все готовы оплатить риск, но при адекватной доходности.

Кто торгует спреды, а кто торгует тренды, я торгую тренды даже если спреды. Логика тому есть — 1)все спреды изменяются трендами, и если теханализ работает, то Что? Где? Когда? применимо везде (спред S&P/RTSI*10 для наглядности). 2) портфель пополняется реально независимыми друг от друга инвестициями.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал