аналитика

Анализ рынка Форекс. 5 дней до экспирации опционов.

- 02 апреля 2018, 22:51

- |

- комментировать

- ★1

- Комментарии ( 5 )

01.04.2018 — Gold (XAUusd)

- 01 апреля 2018, 15:55

- |

h4.

Красный вариант -развивается волна e^of 2″ of 5’of с* of b of B

волна 2″ предполагается в виде треугольника.

Зеленый вариант — развивается волна c^ of 2″ of 5’of с* of b of B

Большие таймфреймы здесь: Weekly, Daily

Прогноз:

В краткосрочной перспективе жду обновление локального минимума 1321

Рекомендации по трейдингу:

На коррекционном откате возможны краткосрочные продажи, с коротким стопом, с ближайшей целью на обновление локального минимума 1321, по стандартной технике входа по EWA (см.Технические страницы — Материал №2. Вход по EWA ) с применением техники «Дуплет» (см.Технические страницы — Материал №1. Техника входа в рынок «Дуплет» (Duplet) ) и НЕ ТЯНЕМ с постановкой позиции в безубыток.

( Читать дальше )

Джордж Киквадзе: «Наступит день, когда Bitcoin будет стоить 70 000$ на медвежьем рынке»

- 31 марта 2018, 09:25

- |

Вице-президент Bitfury Джордж Киквадзе в своем Twitter-аккаунте опубликовал очередное громкое заявление, предсказав Биткоину рост в десятки раз по сравнению с нынешним курсом.

«Сейчас мы говорим об отметках $7000 — $7500, и эксперты заявляют, что Биткоин находится на медвежьем рынке. Запомните мои слова: настанет день, когда мы будем говорить об отметках $70000 — $75000, и эксперты будут говорить тоже самое», – говорится в сообщении.

Киквадзе уже успел прославиться громкими твиттами на весь мир, назвав, в частности, некоторых сторонников Bitcoin Cash «клоунами» и «дураками», а также призвав Илона Маска принимать к оплате за автомобили Tesla Биткоины.

Ознакомиться с оригиналами записей можно на официальной странице Киквадзе в Twitter: twitter.com/BitfuryGeorge.

Биткоин и Форекс прогноз. Промежуточные итоги недели.

- 29 марта 2018, 16:54

- |

Всем здравствуйте.

Представляю Вашему вниманию аналитику Биткоина, Российского рубля и рынка Форекс на 29 марта. Анализ происходит на основе волн Эллиотта и паттернов Гартли. Сегодня будем подводить промежуточные итоги недели, а также корректировать составленные на выходных прогнозы.

Из самого интересного на данный момент можно выделить:

- Отработку альтернативного прогноза по биткоину и предстоящее начало третьей восходящей волны.

- Растяжение конечного диагонального треугольника по евро.

- Продажа российского рубля на завершающую пятую волну нисходящего конечного диагонального треугольника.

- Начало формирования заходного восходящего импульса по японской йене.

( Читать дальше )

Идея против дисциплины

- 29 марта 2018, 12:33

- |

Постоянно читаю о том, что надо следовать системе, записывать сделки, не лудоманить, дисциплинированно подходить к торговле и будет профит. И я с этим согласен. Не лудоманить, лучше чем лудоманить, дисциплина лучше, чем хаос, система лучше чем отсутствие ее. Но почему нет других вариантов?

Большинство торгует активы, о которых вообще ничего не знают. Используют ТА, строят черточки, торгуют условный Газпром через анализ цены на нефть. Покупают когда «дешево» и продают когда «дорого». Но на практике все происходит не просто так «дешевое» обычно дешевеет, «дорогое» дорожает.

Есть ли смысл торговать актив, если в нем нет идеи? Причем идея – это не фундаментальные показатели, а события, при наступлении которых произойдет качественный сдвиг в компании. Эта идея должна быть долгосрочная.

Вчера читал мысли о том, что мол много нерезов в акциях Сбербанка и что при эскалации конфликта с развитым миром их начнут продавать в пол. Мои же мысли обратные. Большое количество нерезов – говорит о том, что они видят идею в акциях Сбербанка. Так и с другими активами, которые покупают нерезы. Есть, безусловно, индексные фонды, которые покупаю индексно. Но есть хэдж фонды, которые покупают точечные акции. Причем идея должна быть долгосрочной и с потенциалом от 200%.

Еще недавно читал мысли о платных блогах. Общий сантимент сводился к тому, что никто не хочет покупать сигналы или ежедневные обзоры. А готовы ли вы покупать точечные долгосрочные идеи с обоснованием?

Всем хорошего дня

Отчетность компаний — индекс S&P 500 — IV квартал 2017

- 28 марта 2018, 15:03

- |

На 9 марта текущего года 99% компаний из индекса S&P 500 представили финансовые результаты за IV квартал 2017 года. Из них 73% отчитались лучше ожиданий Уолл-стрит по чистой прибыли и 77% — по выручке, что является лучшим результатом за всю историю наблюдения.

Американские компании, входящие в индекс S&P 500, продемонстрировали наибольшие темпы роста чистой прибыли с III квартала 2011 года: в среднем они составили 14,8% г/г, реабилитировавшись после слабого роста на 3,1% г/г в предыдущем квартале. Результат оказался на 3,8 п.п. лучше первоначального прогноза. Все сектора показали положительные темпы роста чистой прибыли и выручки впервые с III квартала 2011 года. Несмотря на это, компании, которые отчитались лучше ожиданий по чистой прибыли, в среднем продемонстрировали снижение котировок акций на 0,4% в промежутке 2 дней до отчета и 2 дней после. Аналогичная картина наблюдалась и по выручке: котировки акций компаний снизились на 0,2%. Такая ситуация наблюдается впервые со II квартала 2011 года. Это связано с коррекцией американского фондового рынка в разгар публикации отчетов корпораций в феврале. В секторах материалов, технологий и медицины зафиксирована наибольшая доля компаний, отчитавшихся лучше ожиданий по выручке и чистой прибыли, а нефтегазовый сектор продемонстрировал наибольшие темпы роста чистой прибыли и выручки на фоне роста цен на нефть благодаря сделке ОПЕК+ по сокращению добычи.

( Читать дальше )

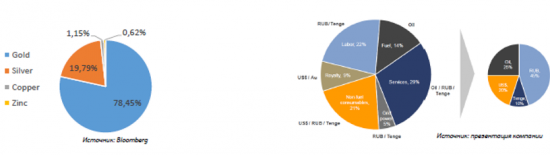

Полиметалл - защитный актив с долгосрочной перспективой

- 27 марта 2018, 14:28

- |

Компания «Полиметалл» — один из лидеров по добыче драгоценных металлов, имеющая активы в России, Казахстане и Армении.

Акции «Полиметалла» торгуются на Лондонской и Московской фондовых биржах. Компания входит в индексы FTSE 250 и FTSE Gold

Mines. Владеет восемью действующими месторождениями золота и серебра, а также высококлассным портфелем проектов развития

Бизнес-модель компании предполагает в основном ориентацию на добычу открытым способом, выплату значительных дивидендов из

свободного денежного потока, сохраняя при этом безопасный уровень долговой нагрузки.

Компания активно инвестирует в геологоразведочные проекты, а также в геологоразведку в районах действующих месторождений для

увеличения ресурсной базы. Наряду с приобретением новых активов, согласно стратегии компании, это является ключевым

источником долгосрочного роста.

78% выручки компания генерирует за счет продажи золота, еще 19% приходится на серебро, остальные металлы влияют на

деятельность компании незначительно (около 3% выручки).

( Читать дальше )

Перспективы нефтяного рынка: сланцевый джин

- 27 марта 2018, 14:28

- |

Обвал нефтяных котировок в 2014 году вынудил практически все нефтедобывающие компании мира пересмотреть перспективы рынка и свою рыночную стратегию. Менеджмент корпораций, ранее работавший в условиях низкого уровня эластичности цен по предложению нефти, столкнулся с ее небывалым ростом, связанным с расцветом сланцевой добычи в США, Канаде и Южной Америке.

Гибкость в наращивании и сокращении объемов добычи нефти и газа из сланца фактически изменила правила игры в секторе, ограничив потенциал роста цен на черное золото. Реакция на такое изменение привычной парадигмы не заставила себя ждать и выразилась в резком падении затрат на разведку и разработку месторождений: только в 2015 году нефтегазовый сектор снизил издержки по данной статье на 38% г/г, а с начала падения нефтяных котировок расходы компаний сократились более чем в два раза.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал